2019-05-09 07:21 | 来源:蓝鲸财经 | | [保险] 字号变大| 字号变小

24家展业的保险资管公司已披露2018年年报,蓝鲸保险对年报数据进行梳理,从中透析2018年保险资管公司整体的发展动向

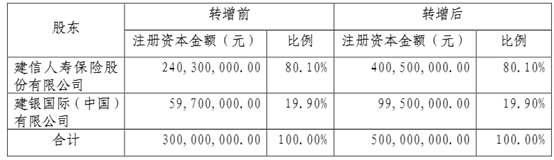

近日,建信保险资产管理有限公司(以下简称“建信资管”)公告称,拟将2亿元未分配利润按比例增资,增资后,建信资管注册资本增至5亿元。对此,专家指出,注册资本实力,是保险资管公司风险防范能力的体现,当保险资管公司投资资产体量增大时,需要增加注册资本金以强化风险防控能力。

与此同时,24家保险资管公司也在近期相继披露2018年年报数据,蓝鲸保险梳理发现,截至2018年末,保险资管公司资产合计达到706.7亿元,较上年末有所缩减;营收、净利润也呈现下滑态势,其中,中再资管在2018年出现由盈转亏现象。专家向蓝鲸保险指出,保险资管公司亏损现象并不常见,或是因中再资管投资亏损或投资收益未达预期。

2018年,保险资管公司的投资动作略有放缓,专家强调,这与监管加强背景下,寿险保费规模增长有限,可配置资金收紧有关,同时,其强调,险资配置以稳健为主,与普通资管公司相比,保险资管机构应注意资产与负债期限的匹配,规避风险。

建信资管拟增资2亿,青睐基础设施债权投资计划

近日,建信资管发布一封增资公告,内容显示,其股东会议已通过议案,拟将建信资管2018年未经审计后的未分配利润2亿元转增为注册资本,现有股东按现有股权比例转增,增资完成后,建信资管注册资本由3亿元增至5亿元。

蓝鲸保险注意到,这是建信资管成立以来第二次资本实力的扩充。“保险资管公司的投资需求是稳健,其投资水平最好能够与保险公司的负债水平匹配”,对于建信资管的增资动作,上海财经大学金融学院教授粟芳向蓝鲸保险分析称,“在此前提下,保险资管公司的资本金与其投资规模应适配,当资管公司进行资金管理的规模较大,风险也相对较大,资本金相当于抵抗风险的储备”。

建信资管的设立,主要是为关联方建信人寿、建信财险的险资运用进行专业化运作。蓝鲸保险梳理发现,2018年,建信人寿、建信财险认购由建信资管发行的5项基础设施债权投资计划,同时建信资管受托投资建设银行(6.900,-0.11,-1.57%)下属的银行理财产品、集合资金信托计划以及信贷资产支持证券。数据显示,2018年,建信资管与建信人寿、建信财险以及建信资本管理有限责任公司累计发生委托管理费用共3.06亿元。

资金运作下,2度进行增资的建信资管,当前经营情况如何?

一一来看,建信资管年报数据显示,截至2018年末,建信资管资产总计为8.08亿元,较上年末增长23.75%;负债达到8778万元,较上年末增加27.78%。

营收方面,2018年,建信资管营业收入实现4.32亿元,同比提升11.33%,其中资产管理收入为3.02亿元,占比约为70%,利息净收入约为97.5万元,较上年有66.3%的增幅;投资收益方面也有所优化,2018年,建信资管实现1955.61万元投资收益,较上年1477.24万元的投资收益增幅明显。

尽管营收有所提升,但因业务及管理费的支出,导致建信资管营业支出增加约43.59%,2018年,建信资管净利润实现2.2亿元,与上年基本持平。

净现金流方面,建信资管2018年经营活动产生的现金流量净额为1.21亿元,较上年缩减约4成,投资活动使用的现金流量净额为-3870.58万元,较上年1.61亿元的流出情况有所放缓,主要因收回投资与取得投资收益收到的现金大幅增加所致。

24资管公司资产合计达707亿元,2018年营收缩减约17%

据蓝鲸保险梳理,截至目前,24家展业的保险资管公司已披露2018年年报,蓝鲸保险对年报数据进行梳理,从中透析2018年保险资管公司整体的发展动向。

首先来看资产情况,截至2018年末,24家保险资管公司资产合计达到706.66亿元,较2017年末增加约25亿元。其中排在首位的是中再资管,截至2018年末,资产达到128.22亿元,资产同样超过百亿的还有平安资管与国寿资管,分别为105.8亿元、104.14亿元。

此外,泰康资管资产为87.09亿元,较2017年末114.72亿元的资产减幅明显,主要因其应收账款从2017年末的42.07亿元,减至12.69亿元;建信资管、百年资管等11家资管公司的资产低于10亿元。

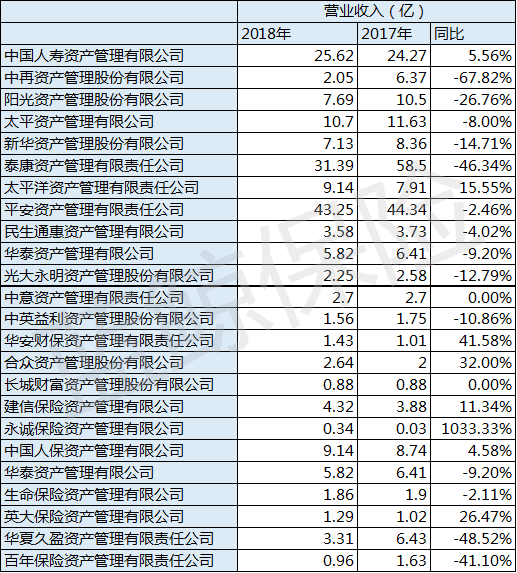

营收方面,2018年保险资管公司营收合计达到184.87亿元,较2017年减幅达到17.09%。其中降幅最为明显的是中再资管,营收从2017年的6.37亿元缩减至2.05亿元,减幅达到67.82%;泰康资管、华夏久盈资管以及百年资管营收减幅在2018年均超过4成。

营收的缩减,通过中国保险资产管理业协会披露的产品注册数据可见一斑。2018年,26家保险资管公司注册债权投资计划和股权投资计划共213项,比上年减少3项,合计注册规模4547.26亿元,同比缩减约10.41%。除基础设施债权投资计划有所增长外,不动产债权投资计划、股权投资计划的数目与规模均有明显缩减。

“2018年,伴随着监管政策的收紧,保险公司,尤其是寿险公司保障型产品增多,投资型产品缩减,保费规模下降,进而导致进行资管的资金规模收紧,导致投资动作相应的缩减”,粟芳向蓝鲸保险分析道。

根据11家披露资产管理费收入的资管公司数据来看,2018年,这11家保险资管公司资产管理费收入为61.18亿元,较上年同比缩减约3成。

投资动作的放缓,在保险资管公司的投资活动所产生的现金流量净额数据上也有所体现。2018年,保险资管公司投资活动净现金流净额合计为-24.61亿元,较2017年净流出150.45亿元差距明显。

其中,净流出金额最多的是光大永明资管,2018年投资活动净现金流为-12.13亿元,其次为平安资管,净流出9.85亿元。在2017年因投资活动净流出102亿元的中再资管,在2018年实现3.58亿元的净流入。

营收缩减“拖”净利润整体下行,中再资管亏损1.39亿

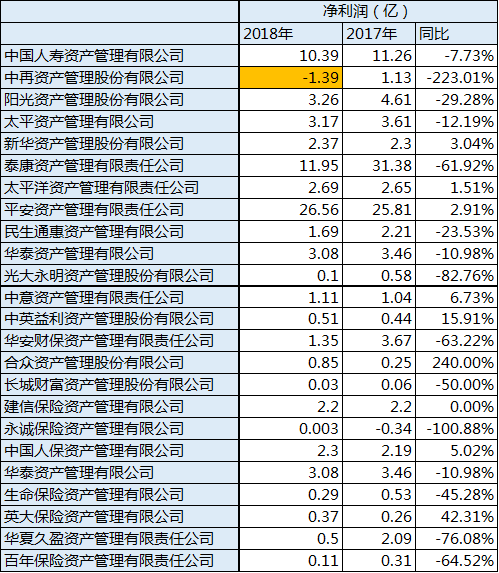

值得一提的是,投资动作放缓下,以资产管理费为主要盈利渠道的保险资管公司,净利润也呈现收缩趋势,2018年,24家保险资管机构合计盈利76.57亿元,较上年的105.16亿元净利润出现了约27%的减幅。

其中,平安资管的净利润数额排在首位,2018年共计实现26.56亿元,同比增长约3%。其次是泰康资管,实现11.95亿元,但较上年净利润出现了61.92%的缩减。国寿资管2018年实现的净利润也超过10亿元,为10.39亿,与上年11.26亿元相比有轻微下行。

与此同时,在2017年实现1.13亿元净利润的中再资管,在2018年由盈转亏,净亏损1.39亿元,成为2018年唯一一家亏损的保险资管公司。蓝鲸保险致电中再资管寻求其亏损原因,但截至发稿,未能联系到相关负责人。

“保险资管公司的作用主要是资产管理,收取资产管理费用,很少会出现亏损的情况”,上海对外经贸大学保险系主任郭振华向蓝鲸保险分析道。粟芳则指出,中再资管的亏损或主要因为投资失败,或是投资收益未达预期。

值得注意的是,中再资管不仅在2018年出现亏损,负债金额也体量较大,截至2018年末,负债达到109.61亿元,较上年末增加约3.1亿元,在此基础上,中再资管所有者权益在2018年末达到18.61亿元。

“负债金额较高的情况下,一旦投资失败,保险资管公司承担风险的能力相对较弱,因此,保险资管公司的所有者权益的规模,需要与负债的情况相匹配”,粟芳提醒称。

“从行业角度来看,保险资管的要求是稳健投资,而非盲目地追求收益率”,粟芳向蓝鲸保险分析称,“保险资管公司进行资产配置,需要与保险产品的期限进行搭配,实现资产与负债的匹配,这是保险资管公司在进行风险方面需要额外关注的部分”。

此外,在内控角度,保险资管公司进行风险防范尤为值得强化。据蓝鲸保险了解,目前保险资管公司在风险管理组织结构方面,主要采取多层次的风险防范协作,分别设立投资业务部门,风险管理、评级评审、运营管理部门,以及审计、纪检监察部门,过滤风险。

2018年,银保监会新增批复2家保险资管公司,交银康联资管、工银安盛资管筹建,保险资管逐步专业化、独立化。目前,在险资配置监管趋严、资管新规出台的背景下,保险资管公司2018年如何在风险严格把控,合规稳健的前提下经营,值得持续关注。

《电鳗快报》

热门

相关新闻