2019-07-12 10:02 | 来源:新浪财经 | | [科创板] 字号变大| 字号变小

市盈率:46.17倍(按2018年扣非前归母净利润除以发行后总股本计算,下同

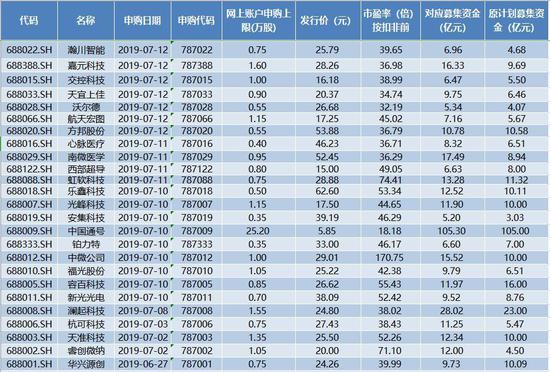

新浪财经讯 距科创板7月22日正式开市还有7个交易日,市场各方对第一批上市企业展开热烈讨论。

科创板新股定价突破了以往以23倍市盈率为上限的定价模式,以市场化定价为主导,参照同类上市公司市盈率水平,这导致科创板个股平均定价远高于此前主板、创业板等个股的定价。

据统计,25家科创板公司的总体募资金额为370.17亿元,比原先预期募集资金总和310.89亿元,多了59.28亿元。对比最新数据来看,多数公司确定的发行价所对应的募集资金超过原先计划的资金需求。

以下为即将登录科创板的首批公司之铂力特信息盘点:

公司主营业务为增材制造设备、耗材、零件、软件的技术研发、生产及销售;增材制造修复产品、设备及耗材的研发、生产及销售;机械装备的研发、生产及销售;金属材料、非金属材料、陶瓷材料及其衍生品的技术开发、技术咨询、技术服务、加工生产及销售;设备租赁;货物与技术的进出口经营(国家限制、禁止和须经审批进出口的货物和技术除外)。

铂力特:发行价33.00元/股

网上申购代码:787333

市盈率:46.17倍(按2018年扣非前归母净利润除以发行后总股本计算,下同)

募集资金:公司拟募集资金7.00亿元,将用于建设集增材制造、高品质球形粉末生产、智能增材研发于一体的现代化金属增材制造智能工厂。中微公司此次募集资金数额为6.60亿元,不及原计划募集资金数额。

申购时间:7月10日

顶格申购:单一账户申购上限为0.35万股,顶格申购需持有沪市市值3.50万元

东海证券:预计铂力特科创板IPO合理股价31.5元-42元

东海证券表示,假设本次发行数量按上限数量发行,则发行后铂力特总股本增加至8,000万股,对应2019-2021年摊薄后EPS分别1.05元、1.44元和1.94元。参照可比公司估值,给予铂力特2019年30-40倍估值,对应合理股价区间为31.5元-42元。

责任编辑:陈悠然 SF104

《电鳗快报》

热门

相关新闻