2020-03-04 09:09 | 来源:中国经济网 | | [要闻] 字号变大| 字号变小

报告期内,三人行销售商品、提供劳务收到的现金分别为3.28亿元、7.32亿元、10.24亿元、4.62亿元。

中国经济网编者按:证监会近日发布第十八届发审委2020年第23次工作会议公告,将于3月5日审核三人行传媒集团股份有限公司(以下简称“三人行”)的首发申请。三人行主要事整合营销服务的综合型广告传媒企业,主营业务包括数字营销服务、场景活动服务和校园媒体营销服务。

2016年、2017年、2018年和2019年1-6月,三人行实现营业收入分别为3.69亿元、7.58亿元、11.00亿元、7.13亿元;实现归属于母公司所有者的净利润分别为7255.33万元、9776.27万元、1.24亿元、4510.16万元。

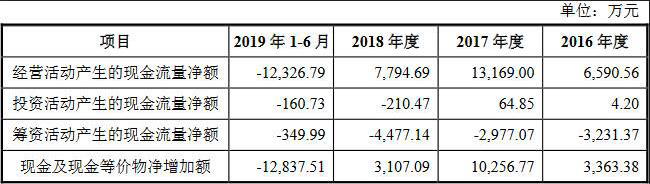

报告期内,三人行经营活动产生的现金流量净额分别为6590.56万元、1.32亿元、7794.69万元和-1.23亿元。2016年和2018年三人行的经营活动产生的现金流量净额均不及同年净利润,2019年上半年经营活动产生的现金流为净流出状态。

报告期内,三人行销售商品、提供劳务收到的现金分别为3.28亿元、7.32亿元、10.24亿元、4.62亿元。

数据显示,三人行2017年和2018年营业收入的增幅与其同年净利润的增幅并不匹配,2017年营业收入和净利润的同比增幅相差颇大。

报告期内,三人行对上游客户的返利分别为24.93万元、4505.90万元、9839.62万元以及1.06亿元;而下游的互联网媒体对三人行的返利则更多,报告期内下游互联网媒体对三人行的返利分别为0.13亿元、1.02亿元、2.03亿元以及1.74亿元。

据投资者报,这些巨额返利在三人行的总营收中占有较大比例,而在会计处理过程中,返利可以进行灵活处理。以此来看,三人行存在利用返利推高营收的可能。

报告期内,三人行综合毛利率分别为38.99%、27.24%、25.34%和16.80%。,其中,校园媒体营销服务的收入占营业收入的比例分别为13.01%、5.88%、3.11%、0.98%,毛利率分别为70.78%、63.68%、64.79%、49.77%。

对于校园媒体业务,虽然毛利率降幅较大,且其贡献的营收比例逐年缩减,甚至已降至1%以内,但三人行似乎仍希望大力拓展该业务。招股书显示,三人行拟募集10.31亿元,将用于4个项目的建设,募集资金投资总额为7.24亿元,以及补充流动资金3.1亿元。其中,三人行拟投入2.15亿元募集资金用于建设校园媒体扩建项目,投资总额占4个拟建设项目总金额的29.68%。

报告期内,三人行资产负债率分别为53.69%、63.94%、60.27%、72.04%,同行业可比上市公司的平均资产负债率分别为45.00%、46.08%、47.69%和47.09%。

虽然三人行报告期内资产负债率不断走高,三人行2015年至2018年每年度均分红,4次累计分红金额为1.99亿元。

报告期各期末,三人行应收账款分别为1.72亿元、2.69亿元、3.49亿元和5.98亿元,占流动资产的比例分别为57.99%、51.99%、54.45%和74.75%。

三人行主要通过招投标的方式获取主要客户,报告期内,前五大客户销售收入累计分别为2.63亿元、5.90亿元、8.29亿元和6.01亿元,占营业收入的比重分别为71.22%、77.80%、75.36%和84.15%。

2019年上半年三人行对伊利集团的销售额为3.34亿元,占营业收入的比例为46.78%。同时,伊利集团自2017年进入三人行前五大客户名单之后,三人行对该公司的销售额快速增长,2017年、2018年对伊利集团销售额分别为3896.48万元和2.57亿元,占营业收入的比例分别为5.14%和23.36%。

对上述问题,中国经济网记者发送邮件至三人行董秘办,截至发稿未收到回复。

实际控制人为80后

三人行前身为西安三人行信息通讯有限公司(以下简称“三人行有限”),2014年11月17日,三人行有限召开股东会,全体股东一致同意作为发起人,整体变更为股份有限公司。

三人行是专业从事整合营销服务的综合型广告传媒企业,主营业务包括数字营销服务、场景活动服务和校园媒体营销服务。

2015年4月,三人行在新三板挂牌;2017年6月,三人行终止挂牌。从新三板摘牌逾一年后,三人行转而向A股发起冲击。

2019年4月15日,三人行在证监会官网披露招股说明书,拟于上交所主办上市,保荐机构为兴业证券,审计机构为立信会计师事务所。

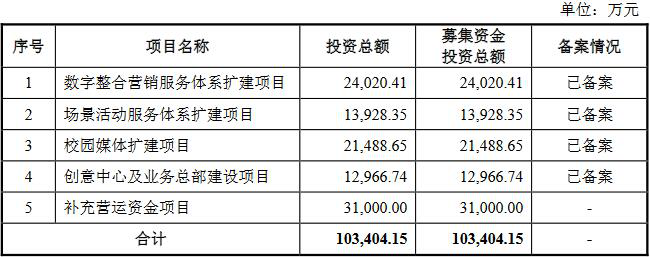

三人行本次公开发行股票数量不超过1726.67万股,占发行后总股本的25.00%,发行后总股本不超过6906.67万股。其拟募集资金10.34亿元,将分别用于建设数字整合营销服务体系扩建项目、场景活动服务体系扩建项目、校园媒体扩建项目、创意中心及业务总部建设项目和补充营运资金项目。

三人行的控股股东为西安多多投资管理有限公司(以下简称“西安多多”),西安多多直接持有三人行1831.61万股股份,占三人行总股本的比例为35.36%。

三人行的实际控制人为钱俊冬和崔蕾。钱俊冬直接持有该公司842.55万股股份,占该公司的股本比例为16.27%,同时作为西安多多的控股股东、西安众行投资管理有限合伙企业(以下简称“西安众行”,持股5%以上股东)的执行事务合伙人,通过西安多多、西安众行间接支配三人行股份表决权比例为52.07%;崔蕾直接持有三人行334.04万股股份,占该公司的股本比例为6.45%,同时为西安多多的股东和西安众行的有限合伙人。钱俊冬与崔蕾为夫妻关系,两人合计支配的发行人股份表决权比例为74.79%,为三人行的共同实际控制人。

钱俊冬,男,1980年6月出生,中国籍,无境外永久居留权,本科学历,中欧国际工商学院EMBA。2003年创立三人行并担任公司执行董事兼总经理,现任三人行董事长兼总经理。钱俊冬现任全国青联常委、全国大学生创业联盟副理事长、中国青年志愿者协会副秘书长;曾荣获第六届中国青年创业奖、第十三届安徽省青年五四奖章;被评为2012年全国就业创业优秀个人、2018年陕西省优秀民营企业家、陕西省十大杰出青年。

崔蕾,女,中国国籍,无境外永久居留权。

2019年上半年经营活动产生的现金流净流出

2016年、2017年、2018年和2019年1-6月,三人行实现营业收入分别为3.69亿元、7.58亿元、11.00亿元、7.13亿元。

报告期内,三人行实现归属于母公司所有者的净利润分别为7255.33万元、9776.27万元、1.24亿元、4510.16万元。

经营活动产生的现金流量净额方面,三人行报告期内分别为6590.56万元、1.32亿元、7794.69万元和-1.23亿元。2016年和2018年三人行的经营活动产生的现金流量净额均不及同年净利润,2019年上半年经营活动产生的现金流为净流出状态。

报告期内,三人行销售商品、提供劳务收到的现金分别为3.28亿元、7.32亿元、10.24亿元、4.62亿元。

被指涉嫌巨额返利推高营收

数据显示,2017年、2018年,三人行营业收入同比分别增长105.61%、44.97%,净利润同比分别增长34.75%、26.87%。

也就是说,三人行2017年和2018年营业收入的增幅与其同年净利润的增幅并不匹配,2017年营业收入和净利润的同比增幅相差颇大。

据投资者报报道,资料显示,在2016年到2019年上半年的报告期内三人行与上游客户以及下游互联网传媒企业之间均存在巨额返利现象。

报告期内,三人行对上游客户的返利分别为24.93万元、4505.90万元、9839.62万元以及1.06亿元;而下游的互联网媒体对三人行的返利则更多,报告期内下游互联网媒体对三人行的返利分别为0.13亿元、1.02亿元、2.03亿元以及1.74亿元。这些巨额返利在三人行的总营收中占有较大比例,而在会计处理过程中,返利可以进行灵活处理。以此来看,三人行存在利用返利推高营收的可能。

综合毛利率报告期内逐年下滑

报告期内,三人行综合毛利率分别为38.99%、27.24%、25.34%和16.80%。该公司表示,综合毛利率变动主要系收入构成变化所致。

中国经济网记者了解到,报告期内,数字营销业务占营业收入的比重逐年提高,分别为46.81%、72.77%、80.64%和92.17%。虽然数字营销业务占营业收入的比重提高了,但是该业务的毛利率却连续下滑,分别为27.89%、23.17%、22.76%和15.26%。

数字营销业务中,主要营收来自于广告投放代理业务,这一业务报告期内毛利率分别为27.89%、22.38%、21.40%、14.06%。三人行解释称,2016年由于来自电信运营商行业的收入占比较高,因此毛利率相对较高;2019年1-6月毛利率较低,主要由于来自毛利率较低的快速消费品行业的收入占比提升。

三人行另外两项主营业务为场景活动服务和校园媒体营销服务。报告期内,其场景活动服务的收入占比分别为29.97%、13.70%、14.35%、4.58%,毛利率分别为42.27%、34.60%、29.86%、41.54%;校园媒体营销服务的收入占比分别为13.01%、5.88%、3.11%、0.98%,毛利率分别为70.78%、63.68%、64.79%、49.77%。

拟募资2.15亿元投入校园媒体营销

据招股书,三人行创业早期,即以校园公告栏、运动场围栏等校园媒体为切入点,深入开拓校园媒体资源。经过不断的发展积累,截至2019年 6月末,公司校园媒体网络已覆盖全国31个省(自治区、直辖市)的800余所高校,具有较为明显的先发优势及规模优势。数量众多、品类多样、分布较为广泛的校园媒体是公司在校园媒体营销领域的核心竞争力。目前公司在校园媒体营销服务领域已处于国内领先地位。

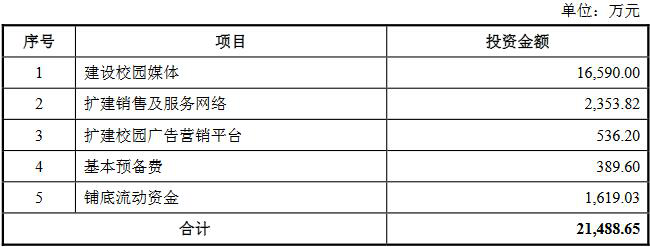

招股书显示,三人行拟募集10.31亿元,将用于4个项目的建设,募集资金投资总额为7.24亿元,以及补充流动资金3.1亿元。其中,三人行拟投入2.15亿元募集资金用于建设校园媒体扩建项目,投资总额占4个拟建设项目总金额的29.68%。

据了解,校园媒体扩建项目主要包括建设校园媒体、扩建销售及服务网络、扩建校园广告营销平台等,项目计划分3年实施完毕,合计投资2.15亿元,本项目的投资资金全部来源于募集资金。

其中,建设校园媒体拟投资金额达1.66亿元。三人行解释称,公司拟新建校园公告栏、校园快递柜、校园互动屏、校园停车棚、校园休息椅等校园媒体,增强公司与校园之间的合作,提升公司校园媒体的数量及覆盖区域,满足更多客户投放广告的需求,进一步加强公司在校园营销领域的竞争优势。

事实上,校园媒体营销服务的收入报告期内在三人行主营业务中占比快速下滑,2016年该业务尚贡献主营业务收入的13.01%,而2019年上半年该业务收入占比已骤降至0.98%。

也就是说,三人行拟投入2.15亿元募集资金,用于扩建校园媒体项目,而这一项目该公司主营业务占比正在快速下降。

资产负债率高达72.04%

报告期内,三人行资产负债率分别为53.69%、63.94%、60.27%、72.04%。

三人行解释称,2017年末、2018年末及2019年6月末,母公司口径及合并口径资产负债率有所上升,主要系随着公司业务规模迅速扩大,应付账款及预收款项等应付项目增长较快。

三人行将分众传媒、蓝色光标、华媒控股、省广集团、华扬联众、联创股份、利欧股份7家公司作为可比上市公司。报告期内,7家可比上市公司的平均资产负债率为45.00%、46.08%、47.69%和47.09%,远低于三人行的资产负债率。

三人行称,公司资产负债率高于可比公司平均水平,主要系公司业务规模持续快速扩大,经营性应付项目较高,而可比公司均为已上市公司,总资产规模较大。报告期内,公司负债主要是由正常经营过程中产生的应付账款、预收款项等无息债务构成,债务成本较低;同时,公司的主要客户为电信运营商、金融、快速消费品和互联网等行业的知名客户,资信状况良好,报告期内回款情况良好,为公司保持运营资金正常周转提供了保障。

报告期内,三人行流动资产分别为2.96亿元、5.18亿元、6.42亿元和8.01亿元,非流动资产分别为734.18万元、397.78万元、1406.81万元和1456.32万元,流动负债分别为1.59亿元、3.20亿元、3.91亿元和5.73亿元,非流动负债分别为400万元、1400万元、400万元和1400万元。

报告期各期末,三人行货币资金分别为1.03亿元、2.11亿元、2.43亿元和1.09亿元,占流动资产的比例分别为34.93%、40.80%、37.88%、13.65%;应收账款分别为1.72亿元、2.69亿元、3.49亿元和5.98亿元,占流动资产的比例分别为57.99%、51.99%、54.45%和74.75%。

业绩依赖前五大客户

三人行在招股书中称,公司与主要客户长期合作,自2004年开始与中国移动合作,自2008年开始与中国电信合作,自2013年开始与中国工商银行、京东集团合作,自2014年开始与中国农业银行合作,自2015年开始与伊利集团合作,自2016年开始与派瑞威行合作,自2017年开始与国家体彩中心合作。

报告期内,三人行主要通过招投标的方式获取主要客户,前五大客户销售收入累计分别为2.63亿元、5.90亿元、8.29亿元和6.01亿元,占营业收入的比重分别为71.22%、77.80%、75.36%和84.15%。

其中,中国电信、中国移动为三人行报告期各期的前五大客户,伊利集团为2017年至2019年6月的前五大客户,京东集团、中国工商银行为2016年至2018年的前五大客户。

三人行强调,“报告期内,发行人不存在向前五大客户中任一单个客户销售比例超过50%或严重依赖于少数客户的情况。”

虽然报告期内,三人行向单一大客户的销售比例均未超过50%,但2019年上半年该公司对伊利集团的销售额为3.34亿元,占营业收入的比例为46.78%。同时,伊利集团自2017年进入三人行前五大客户名单之后,三人行对该公司的销售额快速增长,2017年、2018年对伊利集团销售额分别为3896.48万元和2.57亿元,占营业收入的比例分别为5.14%和23.36%。

新三板上市期间拟与上市公司并购

根据西安旅游2016年7月9日发布的《发行股份及支付现金购买资产并募集配套资金预案》显示,西安旅游拟以11.04亿元收购三人行100%股权,其中以现金方式支付对价3.56亿元,以发行股份的方式支付对价7.48亿元。

2016年10月17日,三人行发布了《关于终止筹划重大事项的公告》,公告表示,公司因与交易对手西安旅游就公司估值等重要条款存在争议,经多次协商无法达成一致,公司决定终止了此次重大事项,并签署了《关于终止西安旅游重大资产重组相关事宜的协议》。

西安旅游于2016年10月17日通过投资者互动平台召开了投资者说明会。针对终止此次重大资产重组,西安旅游表示,三人行2016年1-8月已实现业绩按照时间进度的推算不及预期,进而对本次交易的估值会产生影响。

彼时,三人行2016年上半年年报显示,该公司-扣除非经常性损益后净利润为2018.77万元,与全年0.8亿元的业绩承诺差距明显。

此外,三人行招股书显示,2016年该公司净利润为7018.06万元。。

实际上,西安旅游发布收购预案公告后,连续两次收到深交所发函问询,主要关注估值争议及业绩承诺与业绩补偿。西安旅游在第二次问询回复中表示,三人行与中国电信、浩丰创源等多家公司签订的订单(合同)的执行进度较预案公布时的预计有所延迟,导致三人行2016年1-8月已实现业绩不及预期,进而对本次交易的估值会产生影响。

报告期内累计分红1.99亿元

招股说明书显示,报告期内,三人行2015年至2018年每年度均分红,4次累计分红金额为19876.70万元。

根据2016年5月12日三人行2015年年度股东大会会议审议通过《关于2015年度利润分配预案的议案》。公司利润分配方案为:以公司2015年年末总股本3700万股为基数,以资本公积向全体股东每10股转增4股,每10股派发现金红利5.40元,共派发红利1998.00万元。

根据2017年6月28日三人行2017年第六次临时股东大会审议通过《关于2016年度利润分配的议案》。公司利润分配方案为:以公司2016年末总股本5180万股为基数,向全体股东每10股派发现金红利9.65元(含税),共计派发红利4998.70万元。

根据2018年4月3日三人行2017年年度股东大会会议审议通过《关于2017年度利润分配方案》。公司利润分配方案为:以公司2017年末总股本5180万股为基数,每10股派10元现金红利(含税),共派送现金红利5180.00万元。

根据2019年3月29日公司召开2018年年度股东大会审议通过关于《2018年度利润分配方案》的议案。公司利润分配方案为:公司拟按2018年末总股本5180万股为基数,每10股派15元现金红利(含税),共派送现金红利7700.00万元。

《电鳗快报》

热门

相关新闻