2020-05-19 09:56 | 来源:IPO雷达 | | [科创板] 字号变大| 字号变小

界面新闻翻阅招股书发现,长远锂科更像是宁德时代(300750.SZ)“影子”子公司,面临长不大的尴尬。

IPO雷达| 长远锂科长不大的尴尬:近六成营收来自宁德时代(143.880, 2.07, 1.46%),未来业绩承压

记者 | 陶知闲

编辑 | 陈菲遐

三元正极材料行业龙头企业湖南长远锂科股份有限公司(下称长远锂科)即将冲刺科创板。一旦登陆成功,科创板三元正极材料“独苗”容百科技(31.460, 0.26, 0.83%)(688005.SH)将不再孤独,两家公司之间竞争也将从业务层面上升至资本层面。

界面新闻翻阅招股书发现,长远锂科更像是宁德时代(300750.SZ)“影子”子公司,面临长不大的尴尬。

市场竞争激烈

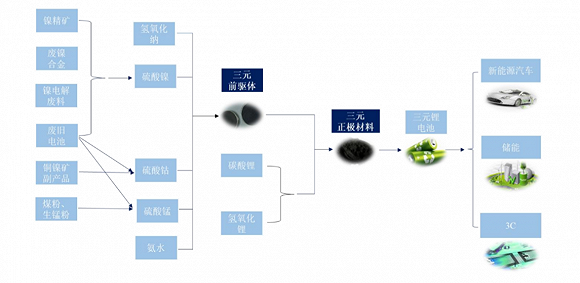

长远锂科成立于2002年,控股股东为中国五矿集团有限公司(下称中国五矿)。公司主要产品为三元正极材料及前驱体、钴酸锂正极材料。其中,三元正极材料主要用于锂电池制造,下游客户为新能源汽车动力电池厂商。长远锂科目前已成功进入了宁德时代(300750.SZ)、比亚迪(57.770, 0.59, 1.03%)(002594.SZ)、亿纬锂能(63.620, 1.76, 2.85%)(300014.SZ)等主流锂电池生产企业的供应商体系。

财务数据方面,2019年长远锂科营收27.66亿元,同比仅增长4.81%;归母净利润2.06亿元,同比增长13.95%。其中三元正极材料营收23.77亿元,占总营收比的86.16%。招股书显示,长远锂科拟募集资金27.18亿元,拟投入19.18亿元用于车用锂电池正极材料扩产一期项目,8亿元用于补充营运资金。

图片来源:公司公告、界面新闻研究部

长期以来,长远锂科三元正极材料出货量保持在国内前三,处于行业第一梯队。根据高工产业研究院统计,2018年我国正极材料总出货量为27.5万吨,其中长远锂科市场占有率为10.34%,稍稍领先位居第二的容百科技0.11%。从行业前五的市场占有率来看,头部企业市占率相差不大,竞争激烈。

图片来源:GGII、界面新闻研究部

受制于客户的尴尬

近年来,帮助长远锂科保持行业头部位置的最大功臣是宁德时代。

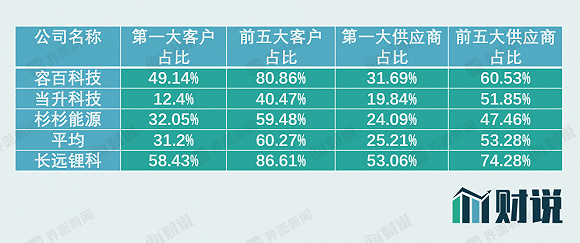

2019年长远锂科前五大客户销售金额占总营收比例为86.61%,其中最主要的客户为宁德时代,占比高达58.43%,接近总营收近六成。

图片来源:公司公告、界面新闻研究部

长远锂科解释称因为2019 年新能源动力电池行业集中度提升,宁德时代市场占有率近几年进一步提高。但对比行业平均数据,长远锂科的解释却无法令人信服。2019年正极材料头部企业前五大客户平均占比为60.27%,相较长远锂科相差近三十个百分点;其中第一大客户平均占比为31.2%,仅为长远锂科依赖度的一半。

图片来源:WIND、界面新闻研究部

长远锂科过度依赖单个客户,已对经营政策、毛利率等造成影响,已然成为大客户旗下的另类“子公司”。

长远锂科受制于人的表现,在“指定供应商”问题上尽显无疑。

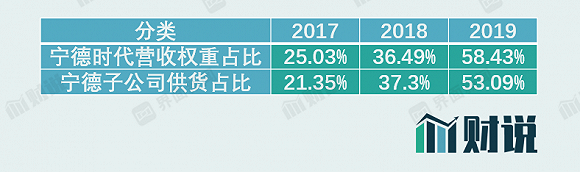

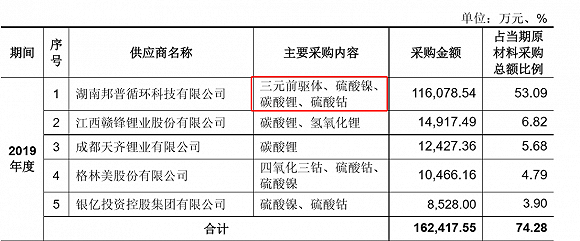

随着宁德时代占长远锂科销售额权重不断提升,宁德系子公司对长远锂科供货权重也水涨船高。三年间,宁德时代作为长远锂科第一大客户,占其总营收的权重由2017年的25.03%上升至2019年的58.43%;同期宁德系子公司湖南邦普循环科技有限公司(下称湖南邦普)作为长远锂科第一大供货商,占其总采购权重比由21.35%上升至53.09%。显然,长远锂科已经成为宁德时代母子公司之间的“中间商”。

图片来源:公司公告、界面新闻研究部

更令人疑惑的是,长远锂科从湖南邦普采购三元前驱体并没有必要。长远锂科本身具有生产三元前驱体的能力,且除用于自身三元材料外,公司仍保持一定对外销售量。

2019年长远锂科三元前驱体销售2478吨,主要客户包括当升科技(23.580, 0.31, 1.33%)(300073.SZ)、杉杉能源等三元正极材料主流厂商,该客户在三元正极材料领域与长远锂科构成直接竞争关系。长远锂科曾表示未来随着三元正极材料产能进一步释放,出售行为将进一步降低。由此可推断,长远锂科三元前驱体产能相较其正极材料需求而言是过剩的。

一边心不甘情不愿地将多余产能卖给竞争对手,一边采购大客户子公司产品,是因为自身产品技术不达标还是另有原因,恐怕需要长远锂科给出更多解释。

图片来源:公司公告、界面新闻研究部

长远锂科受制于人的弊端还体现在毛利率低下。2019年长远锂科销售毛利率为17.14%,在可比同行中位列倒数第二,相较公司大客户宁德时代24.4%的毛利率,低了超过7个百分点,比行业平均毛利率的19.93%低了超过2个百分点。

图片来源:WIND、界面新闻研究部

未来业绩承压

水能载舟亦能覆舟。当宁德时代遇到问题,长远锂科也很难幸免。

随着市场景气度下滑,去年新能源汽车产销量首次下滑。盖世汽车研究院预计今年新能源汽车销量降幅在10%至15%之间。

相对应的,动力电池装机量增速也已放缓。根据动力电池应用分会研究部统计,去年我国动力电池装机总量约为62.2 GWh,同比增长9.3%。对比2018年57%的增长,有大幅增速下滑。今年动力电池装机量也不容乐观。

图片来源:WIND、界面新闻研究部

韩国调研机构SNE Research发布的最新报告显示,今年一季度,锂电池巨头LG化学凭借特斯拉Model 3带来的强劲销售,全球动力电池装机量达到5.5GWh,较去年同期增长120%,一举超越了日本松下和宁德时代,成为全球最大的电池厂商。此前连续三年排名行业第一的宁德时代以17.4%的市占率退至第三。松下以25.7%的市占率继续位居第二。

图片来源:SNE Research、界面新闻研究部

随着竞争加剧,宁德时代毛利率呈现加速下滑趋势。近几年来,宁德时代销售毛利率已由2017年的36.29%下降至如今的25.09%;毛利率下降幅度也由2018年的9.64%提升至如今的13.66%,

图片来源:WIND、界面新闻研究部

宁德时代利润空间受到挤压,势必将影响上游供货商生存空间。长远锂科未来业绩恐怕不容乐观。此外,长远锂科的下游客户中也没有日韩电池厂商。对此,长远锂科承认公司目前国际化经营尚处于起步阶段,是其劣势。

如此看来,在一片竞争红海中,长远锂科的经营顽疾恐难以治愈。

《电鳗快报》

热门

相关新闻