2020-06-03 07:39 | 来源:投行业务资讯 | | [科创板] 字号变大| 字号变小

经现场督导查明,2016年10月,中卫安健与发行人签订增资协议约定,美年大健康承诺2016年1月至2019年6月向安翰科技采购15万颗胶囊胃镜产品,并开展不少于100家门店的合作。...

原标题:突发!IPO隐瞒重大事项被终止审核,两名保代被采取监管措施!回复称不存在其他利益安排!

来源:投行业务资讯

现在一些IPO企业上市前都引进重大客户或其股东入股,主要是希望通过入股绑定客户,并给客户采购任务指标,通过高价采购等方式用于绑定业绩、利益输送、包装业绩等。一般来说,这种利益输送协议都是抽屉协议,只有双方知道,上市了大家赚得盆满钵满,实现双赢,神不知鬼不觉发大财。在注册制过会率很高的情况下,失败的案例很小,毕竟客户在IPO前都是做了评估的,且做的如此神秘,很难被发现。不过,刚刚有一个倒霉蛋,其增资协议竟然约定了采购承诺等利益绑定或输送的条款,被交易所现场督导发现了!

IPO企业上市前,安翰科技引进大客户美年大健康实际控制人(通过中卫安健)入股,并在增资协议约定美年大健康业务贡献承诺(美年大健康承诺了4年的采购任务,即利益输送或利益绑定约定) ,招股书隐瞒了上述承诺,交易所多轮问询,券商和保代回复称:发行人与该客户不存在其他利益安排,招股书和问询回复存在虚假披露,两保代被采取监管措施。对引进其股东的这第一大客户的销售收入占比高达73-81%,存在严重的客户依赖,看来离开第一大客户的支持,上市还是比较艰难一些。而IPO前入股并由大客户作出业绩贡献承诺,确实可以保证上市前靓丽业绩,IPO本来挺顺,可惜交易所现场督导发现了利益输送或绑定的协议条款,IPO就黄了!若没有交易所现场督导,有保代和中介机构打保票,这样的IPO不一样过会、不一样会上市?看来,这家IPO实在是运气不好!

一、招股说明书关于对第一大客户依赖的情况披露如下:

二、美年大健康的实际控制人通过上海中卫安健创业投资合伙企业(有限合伙)(以下简称中卫安健)持有发行人 3.6013%的股份(详情见监管书)

三、第一轮反馈回复:保荐机构称美年大健康与发行人不存在其他利益安排

四、交易所现场督导查明:

经现场督导查明,2016 年 10 月,中卫安健与发行人签订增资协议约定,美年大健康承诺 2016 年 1 月至 2019 年 6 月向安翰科技采购 15 万颗胶囊胃镜产品,并开展不少于 100 家门店的合作。招股说明书(申报稿)未披露上述中卫安健增资协议中约定的美年大健康承诺采购等事项。

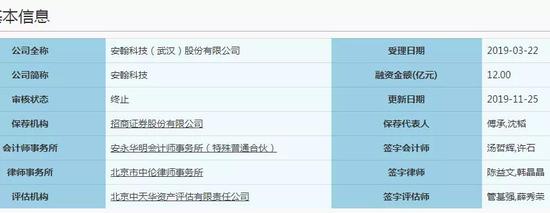

五、IPO相关机构

六、监管措施决定书

关于对保荐代表人傅承、沈韬予以

监管警示的决定

当事人:

傅 承,安翰科技(武汉)股份有限公司首次公开发行股票并在科创板上市申请项目保荐代表人。

沈 韬,安翰科技(武汉)股份有限公司首次公开发行股票并在科创板上市申请项目保荐代表人。

经查明,傅承、沈韬系招商证券股份有限公司指定的安翰科技(武汉)股份有限公司(以下简称安翰科技或发行人)申请首次公开发行股票并在科创板上市项目的保荐代表人。上海证券交易所(以下简称本所)在对安翰科技项目实施保荐业务现场督导时发现,傅承、沈韬存在以下保荐职责履行不到位的情形:

一、未充分关注发行人与第一大客户之间的采购合作安排,导致招股说明书及问询回复相关披露与实际情况不一致

招股说明书(申报稿)披露,美年大健康产业(集团)有限公司(以下简称美年大健康)系发行人第一大客户,报告期内发行人来自美年大健康的收入占比分别为 81.00%、73.50%和76.27%。美年大健康的实际控制人通过上海中卫安健创业投资合伙企业(有限合伙)(以下简称中卫安健)持有发行人 3.6013%的股份。

经现场督导查明,2016 年 10 月,中卫安健与发行人签订增资协议约定,美年大健康承诺 2016 年 1 月至 2019 年 6 月向安翰科技采购 15 万颗胶囊胃镜产品,并开展不少于 100 家门店的合作。招股说明书(申报稿)未披露上述中卫安健增资协议中约定的美年大健康承诺采购等事项。审核过程中,本所对发行人与美年大健康是否存在其他利益安排、双方签订合同的形式与主要内容及合同是否涉及特殊条款等进行了多轮问询。保荐代表人回复称,发行人与美年大健康之间不存在其他利益安排,并未提及相关承诺采购、合作情况。招股说明书(申报稿)相关披露及相关问询回复中作出的结论性意见,与实际情况存在差异。

二、未充分关注实际控制人资金流水异常

经现场督导查明,保荐代表人在尽职调查中未能全面获取并核查发行人实际控制人之一吉朋松在报告期内的资金流水情况。督导组进场前,保荐代表人仅调取了上述实际控制人 1 个银行账户的资金流水情况,且该账户资金流水规模较小。资金流水明细显示,该实际控制人还存在另一银行账户。经现场督导督促,保荐代表人对吉朋松的其他银行账户进行补充核查后发现,报告期内吉朋松与美年大健康某高级管理人员存在大额资金往来。其中,该高级管理人员曾于 2016 年 5 月 3 日向吉朋松转账 1,150万元,并备注“1%股权款”。保荐代表人遗漏对发行人实际控制人相关银行账户的核查,导致未能充分关注到发行人实际控制人与第一大客户高级管理人员大额资金往来等异常情况。

保荐代表人在尽职调查过程中,未能对发行人相关增资协议约定包含的重要采购、合作等内容予以充分关注,也未能对发行人实际控制人资金流水情况予以充分、全面核查,导致招股说明书(申报稿)相关披露及问询回复发表的结论性意见与实际情况不符,未能充分关注到发行人实际控制人资金流水异常情况,其行为不符合《保荐人尽职调查工作准则》等相关规定。

发行人与重要客户之间是否存在相关利益安排、实际控制人与重要客户之间是否存在异常资金往来等情况,系影响发行人业务是否独立、是否具备持续经营能力等审核判断的重要因素,也是影响投资者投资决策的重要信息。傅承、沈韬作为保荐代表人直接负责对发行人的尽职调查工作,履行相关保荐职责不到位,在多轮审核问询要求说明并核查的情况下,仍未充分关注增资过程中发行人第一大客户美年大健康所作的采购承诺及合作安排,导致招股说明书(申报稿)相关信息披露不规范、问询回复意见与实际情况不符;遗漏对实际控制人重要银行账户流水情况的核查,未能充分关注到发行人实际控制人与第一大客户高级管理人员存在资金流水的异常,相关核查不到位。傅承、沈韬的上述行为违反了《上海证券交易所科创板股票发行上市审核规则》(以下简称《审核规则》)第十五条、第三十条、第四十二条等有关规定。鉴于安翰科技已经撤回发行上市申请文件,本所也已终止相应发行上市审核程序,一定程度上减轻了相关不良影响,已对相关情况予以酌情考虑。

鉴于上述事实和情节,根据《审核规则》第九条、第七十二条、第七十四条和《上海证券交易所纪律处分和监管措施实施办法》等有关规定,本所决定采取以下监管措施:对保荐代表人傅承、沈韬予以监管警示。

当事人应当引以为戒,严格遵守法律法规、本所业务规则和保荐业务执业规范,认真履行保荐代表人职责;诚实守信、勤勉尽责,切实保证保荐项目的信息披露质量。

上海证券交易所

二〇二〇年五月二十九日

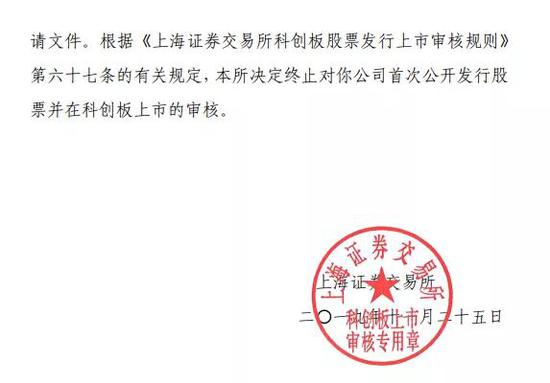

七、终止审核决定书

《电鳗快报》

热门

相关新闻