2020-06-09 08:18 | 来源:IPO日报 | | [科创板] 字号变大| 字号变小

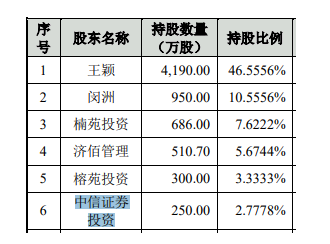

从股权结构来看,苑东生物的实控人为王颖,其控制着苑东生物58.11%的股权。

苑东生物再战科创板,归母净利“含水分”,还有产品被移出医保目录

来源:IPO日报

原创 邹煦晨

6月10日,科创板又将审核一位“返考生”——成都苑东生物制药股份有限公司(下称“苑东生物”)。

相较上一次申报科创板,苑东生物不但募投项目发生变化,而且总经理也因个人职业规划离职。同时,苑东生物还多出了一张57万元的“罚单”。

不过苑东生物依然还有问题可能需要解决:归母净利润依旧有不少“水分”,其销售费用仍然远高于研发费用。

二次冲刺科创板

据了解,苑东生物以化学原料药和化学药制剂的研发、生产与销售为主营业务,产品涵盖麻醉镇痛、心血管、抗肿瘤、消化、儿童用药等领域。

从股权结构来看,苑东生物的实控人为王颖,其控制着苑东生物58.11%的股权。

2019年4月,苑东生物便申报科创板,属于较早的一批。

但是2019年8月,苑东生物撤回科创板IPO申请,有媒体报道称“系公司主动撤单,有战略调整的计划”。苑东生物撤回前已经历4轮问询,比如涉及委外研究、共有专利、销售收入、市场推广服务等。

苑东生物终止首次科创板IPO后,公司并非“风平浪静”。

在2019年9月份四川省应急管理厅组织的安全检查中,苑东生物子公司青木制药存在部分特种作业人员未持证上岗、企业未按季度、年对单位事故隐患排查治理情况进行统计分析并主要负责人签字上报、综合车间内设置危化包装桶清洗、未有清洗检查记录等行为。

针对前述行为,2019年12月,四川省应急管理厅对青木制药作出《行政处罚决定书》,给予青木制药警告并罚款57万元。

有意思的是,在接受处罚后不久,苑东生物总经理兼董事蓝海辞职,上会稿显示的理由为“因个人职业规划”。

接替蓝海职位的是王颖。

2020年3月,苑东生物再启科创板上市辅导。

再战科创板,苑东生物的募投项目发生变化。苑东生物此次科创板IPO募资额由前一次的拟募资11.13亿元增至11.61亿元,苑东生物募投项目也由6个变为7个,增加生物药研究这一募投项目。

(募投项目摘要,数据来源:上会稿)

苑东生物两次IPO的保荐机构均为中信证券(22.970, 0.13, 0.57%),其在苑东生物2017年2月接受上市辅导前便已入股。

2017年年初,中信证券旗下公司金石灏汭便已拥有苑东生物150万股的股份,占总股份的1.67%。2017年上半年,金石灏汭又花费2000万元从王颖的亲妹妹王荣华处受让苑东生物100万股的股份。之后,金石灏汭再将全部股份转让给“兄弟”公司中信证券投资。

上会稿显示,中信证券投资为苑东生物第六大股东,其持股比例为2.78%。如果苑东生物成功上市,中信证券投资将获利颇丰。

(股权摘要,数据来源:上会稿)

IPO日报初步计算,如果以苑东生物达到拟募资额时的市值计算,中信证券投资将获利4646.06万元;如果以科创板盈利企业2020年6月8日109.55倍的平均市盈率计算,则中信证券投资将获利1.99亿元。

归母净利润含金量不高

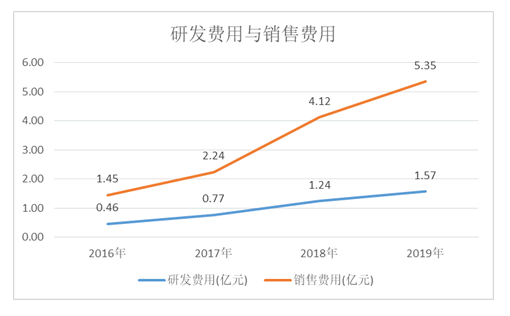

苑东生物虽然申报的是科创板,但收入仍以仿制药为主,且销售费用远高于研发费用。

2017年至2019年,苑东生物的营业收入分别为4.76亿元、7.69亿元、9.47亿元,且绝大数收入来自仿制药产品。同期,仿制药产品销售收入占公司主营业务收入比例分别为 97.39%、96.15%、96.31%。

(财务摘要,数据来源:上会稿)

上会稿显示,苑东生物已成功实现20个化学药制剂产品和14个化学原料药产品的产业化,但均为仿制药。

对此,苑东生物于上会稿中表示,公司研发坚持“仿创”结合,但仍处于“仿创”结合的早期阶段。由于医药行业是技术、资金、人才密集型行业,新药研发难度较大、技术要求高、周期长、资金需求大,同时公司目前作为仿制药企业,亦需投入部分资金用于市场推广等销售活动,公司在坚持“仿创”结合发展中可能面临转型风险。

有意思的是,这里提及的“部分资金”可不少。

苑东生物2016年至2019年的研发费用分别为0.46亿元、0.77亿元、1.24亿元、1.57亿元,而同期的销售费用分别为1.45亿元、2.24亿元、4.12亿元、5.35亿元,分别是研发费用的3.15倍、2.91倍、3.32倍、3.41倍。

而且苑东生物的销售费用占营业总成本的比例分别为48.33%、51.85%、60.86%、60.45%。

(研发费用于销售费用摘要,数据来源:IPO日报整理)

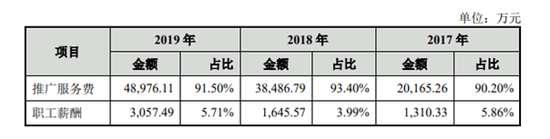

作为苑东生物最大的成本支出,苑东生物销售费用中的大头是推广服务费,其2016年至2019年的占比均在9成左右。

对于推广服务费,苑东生物的注解为,推广服务费主要为市场推广活动中产生的学术推广费、市场调研费和物料费及其他等构成。

(销售费用摘要,数据来源:上会稿)

苑东生物上会稿列举的同行业可比公司有4家,其分别是海思科(23.800, 0.22, 0.93%)、普洛药业(19.750, -0.14, -0.70%)、恩华药业(15.000, 0.89, 6.31%)、恒瑞医药(80.300, -2.00, -2.43%)。从销售费用占营业收入的比重来看,苑东生物在2016年至2019年均高于这4家公司。

(销售费用占营业收入的比重,数据来源:东方财富(15.160, -0.21, -1.37%))

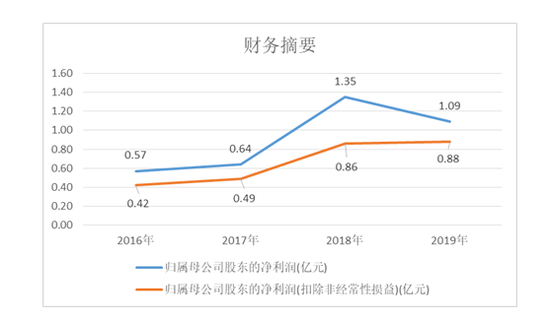

在此背景下,苑东生物2016年至2019年的归母净利润分别为0.57亿元、0.64亿元、1.35亿元、1.09亿元。

需要指出的是,这些归母净利润有不少是非经常性损益,含不少“水分”。

一位知名注册会计师对IPO日报表示,非经常性损益是指公司发生的与经营业务无直接关系,或是虽与经营业务相关,但由于其性质、金额或发生频率,影响了真实、公允地反映公司正常盈利能力的各项收入、支出。

在扣除非经常性损益后,苑东生物2016年至2019年的归母净利润分别为0.42亿元、0.49亿元、0.86亿元、0.88亿元,总体“缩水”27.4%。

(财务摘要,数据来源:IPO日报整理)

这些非经常性损益的大头主要是政府补助,同期税前归属于非经常性损益的政府补助分别为2607.93万元、3179.58万元、6001.93万元、5218.53万元。

对于前次终止IPO的原因,以及政府补助能否持续等问题,IPO日报向苑东生物发去采访函,但截至发稿尚未收到回复。

除了归母净利润含金量不高,公司业绩还存在下滑风险。

据悉,苑东生物的乌苯美司胶囊产品于2019年度被调出国家医保目录,该产品在2016年至2019年占主营业务收入的比重分别为28.3%、26.25%、26.72%、21.53%。苑东生物预计该产品在2020年前4月的销售收入同比下降45.86%,并且预计未来的销售收入存在进一步下滑的风险。

《电鳗快报》

热门

相关新闻