2021-01-19 17:12 | 来源:中国基金报 | | [要闻] 字号变大| 字号变小

文艺复兴基金的投资者信缺乏有意义的解释,一些资深量化分析师也表示,这封信没有提供多少细节来解释表现糟糕的原因。...

市场波动太大,“量化之王”也没抗住。

旗舰基金年化收益率一度“吊打”巴菲特的文艺复兴基金,现在备受争议。去年,该公司旗下三只对外开放的基金巨亏。不久前,该基金创始人西蒙斯刚刚官宣退位。

但是该公司主要由自有资金和内部员工持有的大奖章基金去年却大赚了76%,这引起了不少投资者的不满。

三只基金亏损20%—30%

管理规模也降了20%,缩水百亿

文艺复兴基金多次被曝巨亏,现在终于有“实锤”了。

据华尔街日报,文艺复兴基金在一封投资者信中表示,三只对外部投资者开放的基金在2020年亏损,亏损幅度预计在20%——30%之间。

此前,便有投资者爆出,在2020年,文艺复兴机构股票基金(Renaissance Institutional Equity Fund)下跌了22.62%,文艺复兴机构多元化阿尔法基金(Renaissance Institutional Diversified Alpha fund)2020年亏损约33%,文艺复兴机构多元化全球股票基金(Renaissance Institutional Diversified Global Equities fund)亏损约30%。

在金融危机期间,三只基金也表现不佳,但也没有像去年这样亏损得这么夸张。以文艺复兴机构股票基金为例,该基金在2008年下跌了16%,在2009年下跌了6.17%。

文艺复兴基金将此归咎于市场波动加剧,“很明显,当波动率较高时,大幅正收益或负收益的可能性更大,这基本上就是波动率的定义。”该基金还在信中提到,“即使是好的投资,有时表现也很糟糕。”

该基金在信中把这次糟糕的表现比作:一枚硬币在一万次翻转中,总有五次是“人头”在上。该基金认为,过度关注任何一年的回报是“选择偏见”(selection bias),“三只基金在一年内表现得如此糟糕的概率为1%或者更低,但考虑到他们的存续时间,在业绩纪录中,至少有一年表现糟糕程度与2020年相当的概率很高。”

华尔街日报提到,部分客户表示,文艺复兴基金的投资者信缺乏有意义的解释,一些资深量化分析师也表示,这封信没有提供多少细节来解释表现糟糕的原因。

为表达不满,部分客户“用脚投票”。目前,文艺复兴基金的管理规模接近60亿美元,而一年前则高达75亿美元。一年之间,该基金的管理规模下降了15亿美元,约合百亿人民币,降幅达20%,这一部分由于净值下跌,一部分由于客户撤资。

据华尔街日报,文艺复兴基金由吉姆·西蒙斯创立,但近年来由彼得·布朗管理。此前,西蒙斯于2020年退位首席执行官。该基金很少写投资者信来详细评论自己的业绩。自成立以来,该基金对外开放的三只基金除2008年和2009年外,均普遍跑赢了市场。

公开信息显示,文艺复兴基金由“量化投资之王”西蒙斯于1982年创立。西蒙斯不仅是一名优秀的投资经理,他还是一名著名的数学家。

旗下大奖章基金仍大赚

即使旗下有三只基金大幅亏损,文艺复兴基金旗下不对外部投资者开放的大奖章基金(Medallion fund)却赚了不少。

对大奖章基金去年的业绩,文艺复兴基金目前不予置评,有投资者称,该基金去年的收益高达76%。

去年4月,该基金曾在投资者信中提到,截至4月14日,大奖章基金年内累计收益率(费前)达39%,费后收益率为24%。当时,美股在疫情的影响下大跌。去年三月,标普500跌12.51%,道指累跌13.74%,均创2008年10月以来最大单月跌幅。达里奥和巴菲特旗下的基金也出现亏损。

76%的年度收益率能在该基金的历史上排名第三。此前,大奖章在2000年收益率达98.5%,在2008年收益率达82.4%。

2019年底,《华尔街日报》曾报道称,这只旗舰基金的年化收益率(费后)为39%。

据悉,该基金早已停止对外部投资者开发,目前主要由文艺复兴基金自有资金和员工持有。

内外部基金表现差异巨大依然是争议焦点。

虽运作代码均由文艺复兴公司开发,但大奖章基金的运作模糊和另外三只对外开发的基金有很大不同,这或是他们表现差距很大的重要原因。

中国基金报此前曾报道:“外界分析认为,大奖章基金的持有投资时间很短,有的时候持股时间甚至只有几分钟,往往在市场震荡和交易量激增的时候表现很好。同时,该产品杠杆率更高,在市场反弹时能够显著提升回报。”

据悉,文艺复兴基金此前曾表示,“文艺复兴机构股票基金拥有6个月到一年的持有时间,并使用基于因子的风险模型来对冲风险。”这意味着,该基金的持股周期比大奖章长很多,这或许是该基金很难适应美股市场极端变化的原因。

值得注意的是,中国市场疫情控制得当,过去一年没有出现像美股一样的极端行情,也没有推行极端的“零利率”政策,超短线持有的思路未必适合中国市场。

创始人西蒙斯刚刚辞任董事长

几周前,西蒙斯在一封致投资者信中称,将于2021年1月1日辞去文艺复兴科技董事会主席一职。他将继续担任董事会成员。

出生于1938年的西蒙斯,即将在今年4月步入83岁高龄。与西蒙斯同一年代、出生于1930年的索罗斯于2015年宣布退休。而同样出生于1930年,去年刚满90岁高龄的巴菲特现在还没找到接班人。

公开信息显示,40岁时,原为数学教授、密码专家的西蒙斯进入金融行业。在上世纪80年代、90年代,即使是美国,多数投资者还是依赖年报、调研等传统方式进行投资,而西蒙斯已经开始用电脑进行量化交易。

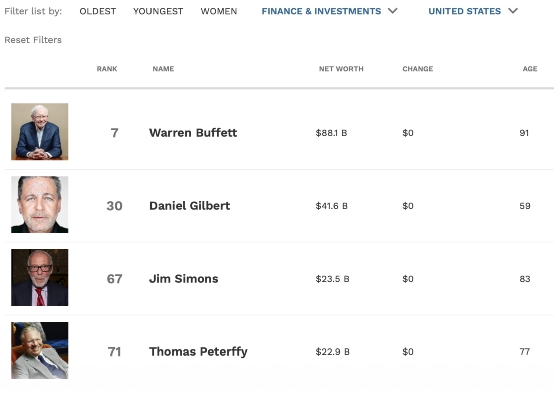

目前,在福布斯实时富豪排行榜中,西蒙斯排名全球第67位,身家高达235亿美元,比桥水达里奥高出66亿美元。

海外量化巨头去年表现普遍不佳

国内量化基金却多数获得正收益

大幅亏损的量化巨头不止文艺复兴基金一个。

有外媒报道称,元盛旗舰基金2020年亏损约20.5%,旗下资产一年之内规模缩水达到125亿美元。

据彭博社,截至去年10月底,量化巨头Two Sigma旗下的风险溢价策略基金亏损了11.5%,绝对回报基金下跌了2.7%,绝对回报宏观基金则下跌了23%。

Aurum Funds数据显示,截至去年10月,数量型对冲基金今年损失了约8.4%,股票市场中性基金在这一期间大跌16.3%。

但海外也有部分量化基金表现较好,彭博援引知情人士称,截至去年10月,E.Shaw的主要对冲基金复合基金(Composite fund)涨幅达到15%,其宏观导向的Oculus基金同期涨幅达23%。

量化基金的主要决策依据是历史数据,疫情的黑天鹅使得大量量化对冲基金的策略失灵。而我国疫情控制成效显著,去年对冲基金的表现整体较好。

据中国基金报此前报道,2020年,有7只量化对冲基金年收益率超10%,中邮绝对收益策略收益率为15.57%,位居第一。富国绝对收益多策略定开混合、工银瑞信绝对收益定开混合等净值涨幅均超10%。而去年全年量化对冲基金的年平均收益率达5.9%,绝大多数产品获得了正收益。

(文章来源:中国基金报)

《电鳗快报》

热门

相关新闻