2021-03-01 08:36 | 来源:中国基金报 | | [基金] 字号变大| 字号变小

若是以基金重仓指数(和ST指数对比,2017年至今,基金重仓指数实际从2018年7月开始,等于少算了)大涨超75%,而ST指数暴跌54.82%。以中证100和中证1000同样差距明显。......

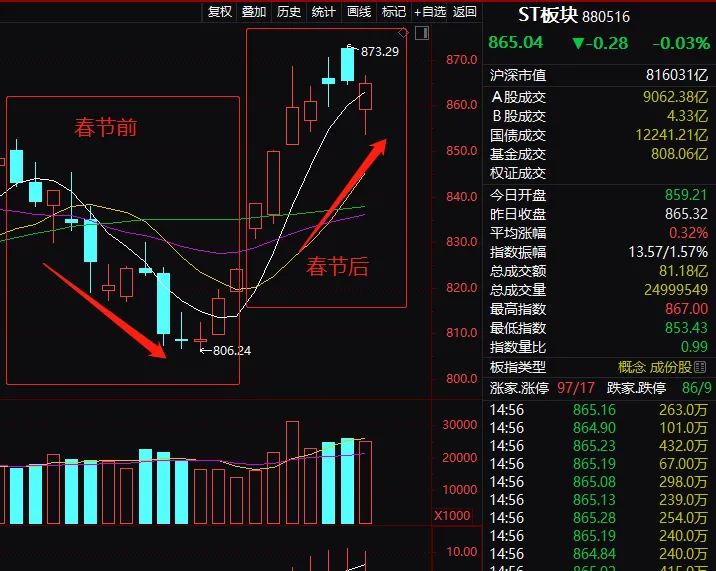

春节前,抱团股加速拉升疯涨,“要命3000”却失血严重;过完年后,抱团股剧烈崩塌,小市值股却明显稳住,甚至绩差的ST股大幅回升。那么风光多年之后,抱团股、白马股、各类茅的好日子是否到头,过去曾经“辉煌“的小盘股是否又迎来了春天,风水是否又要轮流转了?

大小盘股的两轮风格分化

稍微熟悉A股行历史的同学,可能都了解2016年前后A股市场风格巨变。此前的大概七八年时间,那时候是小盘股、绩差股的天下,炒小炒壳是A股重大特色,那时价值投资者、基金为代表的机构投资者“不敢吭声”,完全搞不赢一把梭ST股的大爷,这种情形在2015年达到高潮。

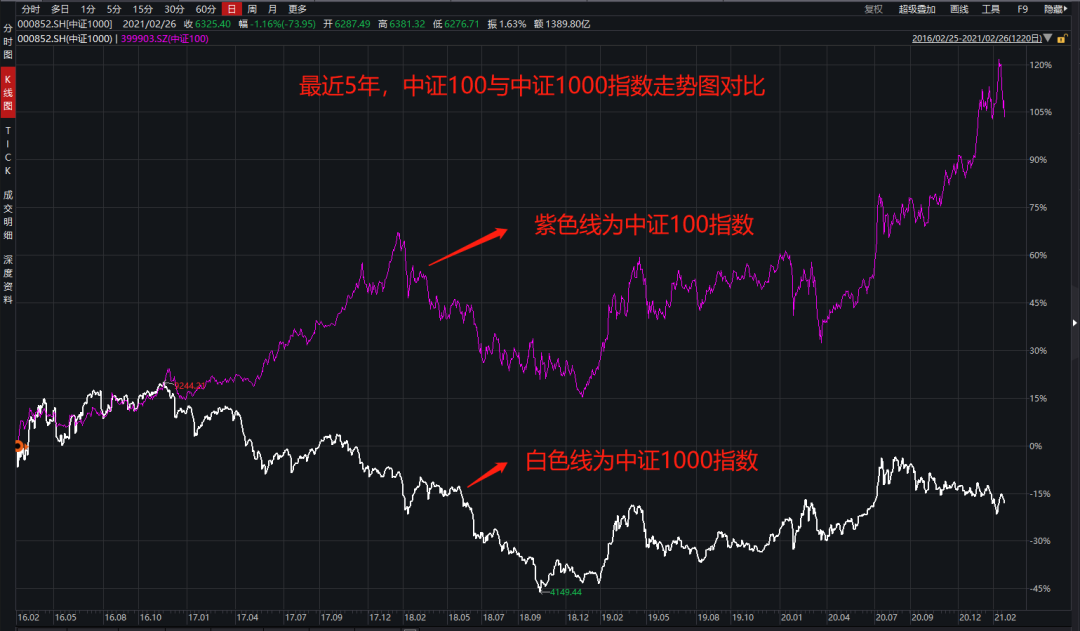

我们简单的以中证100和中证1000,简单作为大盘价值股和小盘股的代表。中证100主要为A股市值前100大的股票,中证1000大概为市值第801到1800的股票,实际上A股目前超4000只股票,不过目前未发现更合适的规模市值更小指数代表。

这种情形一个明显的现象是在2016年之前,炒小股票的收益很高,一些炒小的个人和机构,赌重组和壳价值,以及一些以小市值为因子的量化投资,表现非常生猛,就连以前的一位“公募一哥”也买小股票赌重组股,壳价值明显。如今几乎没有人再说炒壳股了。

以本人曾经的朋友圈来看:以前感觉只要每年年初买入市值排名靠后的一堆小股票,啥都不用干,躺赢。

然而,到2015年连续出现“千股跌停”的异常股灾之后,而后注册制逐步实施,从2016年开市,漂亮50、价值风格骤起,小盘股开始一年不如一年,“漂亮50”和“要命3000”又开始了新的极致分化。

可以看出,从2016年以来,中证100指数又开始“逆袭”,涨势不断超越中证1000,并且两者的差距不断扩大。到2021年年初也算是拉到一个更大的缺口。

最近5年,中证100与中证1000指数走势对比

当然,如果用基金重仓股指数代表抱团股,用ST概念指数代表小盘股也是一种方法,更能反映后来两者差异的拉大。不过ST概念指数的基日为2013年12月底,基金重仓指数的基日为2018年7月,并不够全。也可以大致作为观察。

若是以基金重仓指数(和ST指数对比,2017年至今,基金重仓指数实际从2018年7月开始,等于少算了)大涨超75%,而ST指数暴跌54.82%。以中证100和中证1000同样差距明显。

风格分化又到了的极致点?

值得注意的是,大小盘股的分化,或者漂亮50、抱团股与要命3000、散户股,在这个牛年春节前出现加速分化。比如春节前最后的2月1日到2月10日,中证100和基金重仓指数加速拉升,中证100指数短短几个交易日涨逾9%,而中证1000和ST指数却在下跌。

春节后2月18日到最新的2月26日,突然出现反转,中证100和基金重仓的抱团股剧烈下挫,顶流基金净值暴跌,中证100指数牛年开年至今跌逾8%,基金重仓指数跌超9%,然而中证1000和ST股却逆势上涨,ST指数涨逾7%。风格变化明显。

我们通过中证100和ST指数的走势来看。

小盘股的时代能否再次到来?

可以看出,过去很长一段时间,A股炒新炒小炒壳风气严重,在2016年之后价值投资风格重新占据上风,基金等机构投资者这几年再度风光,“炒股不如买基金”盛行了好几年,抱团股的估值也一再走高,直至近期出现剧烈动荡。

如何看待近期抱团股的暴跌,风格会否再度轮回到小市值股?这里有几位大佬的观点值得参考。

近期有一位观点顶流基金大佬对2021年市场表示悲观,表示不看白酒、新能源、光伏等热门板块,而这些很多是基金抱团重仓持股。该顶流基金经理认为所谓核心资产估值过高。然而即使是认为抱团股存在高估,这位大佬的方向也是降低仓位,及买入低估值的地产、银行等板块。并没有看好小市值股,地产银行也都是大市值股票,只是属于冷门板块。

笔者牛年开年后访谈了两位65后也就是超50岁的“老基金经理”,这两位分别从事公募私募,都是少有的20多年的投资老将,其中一位非常鲜明的认为A股行业直接还会因为产业基本面景气变化而轮动,长时间的简单的市值风格轮动应该不会再发生了。

公募的投资老将也是位不抱团的,精选个股行业分散。他认为,并不否认白酒、新能源股等很多抱团股的价值,但这个价格自己看不太懂,还是专注自己看得懂的很多价值股和成长股,可能不热们、不耳熟能详,但市值也并不小有几百亿,2021年风格不会再那么极致,会有所均衡,二三线的价值股和成长股也会有机会,还是要看有无成长性和价值、估值是否合理。

这位公募老将虽然也不参与抱团,但还是从价值和成长基本面出发,对于纯粹小市值股也不感冒。

擅长全球宏观研判、量化跟踪市场的私募投资老将,在宏观择时方面也是高手,对于市场变化也是很敏感的,他的量化覆盖所有行业和整个市场,然而在他看来,大小市值轮动的时代早已过去,机构化、国际化、专业化是大势所趋,不会再像过去那样长期的大小市值风格轮动了。

确实,过去炒小市值股的重要逻辑是重组和壳价值,如今注册制时代基本没人再提壳价值,垃圾股不断退市,A股市场已经进入了机构化时代,“炒小”估计是一去不复返。

《电鳗快报》

热门

相关新闻