2022-04-07 14:30 | 来源:新浪财经 | | [上市公司] 字号变大| 字号变小

大眼楼管特推出系列研究,抽丝剥茧分析各房企“增收不增利”的内在原因,供投资人及各房企找到问题症结,以便优化和提质增效。...

随着各个公司的年报陆续披露,对于去年的内房企财报来说,“增收不增利”成为了业内最大的共同点。而利润增长不及营收增速的情况,主要原因包括以下方面:

(1)因销售均价增速不及土地成本增速、单位面积建安成增加,本导致的毛利率下滑;

(2)因财务费用、销售费用、管理费用快速增长导致的三费率增长过快;

(3)因部分项目盈利前景堪忧导致的存货减值的情况;

(4)因部分物业公允价值减少,导致的公允价值减少计入当期亏损的情况;

(5)因少数股东损益占比提升,导致归母股东损益增长不及营收增速的情况。

尽管各家的具体原因不尽相同,但以上五点原因均因宏观、行业大形势的变化而产生的。在面对城镇人均居住面积超40平米“供大于求”的大背景下,叠加近两年经济承压、疫情反复打击购房需求,而土地价格因“两集中”等原因而继续提升,预计在短期内,房企增收不增利的局面仍难有根本改观。

鉴于此,大眼楼管特推出系列研究,抽丝剥茧分析各房企“增收不增利”的内在原因,供投资人及各房企找到问题症结,以便优化和提质增效。

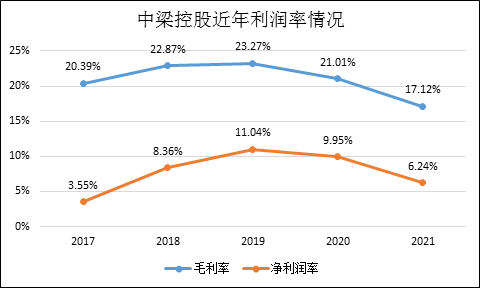

中梁控股毛利率首次降至20%以下

2021年,中梁控股实现收入约761亿元,同比上升15%,但同期录得年内利润仅约47.56亿元,同比下降了27.57%,归母净利润亦同比下滑了27.8%至27.03亿元。出现了明显增收不增利的情况。

从账面上看,中梁控股“增收不增利”的主要原因是利润率出现大滑坡。全年毛利率由上一年的21%降至17.12%,首次降至20%以下,净利润率由上一年的9.95%降至6.24%。在利润率下滑的情况下,公司摊薄ROE也降至22.6%的近年新低水平。

(数据来源:Wind,大眼楼管整理)

借款利息高比例资本化 结转拉低毛利率

2019年,中梁控股的权益销售均价为10300元/平米,新增土地成本为4607元/平米。而到2021年的销售均价仅为12000元/平米,较2020年的12500元/平米有所下滑,2年间增长了16.5%,而拿地均价增长至2020年的5260元/平米,同比增长14%。

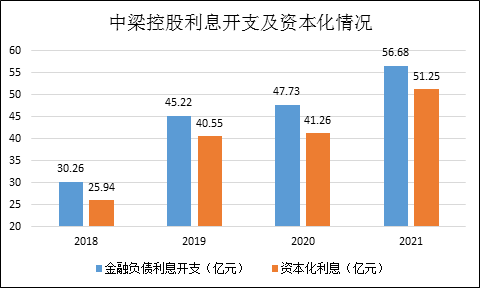

账面上看,中梁控股的项目土地成本和售价均呈现出比例接近的增长。毛利率下滑的主要原因之一是财务成本的快速增长。2019年中梁控股账面金融负债利息开支达到45.22亿元,同比2018年的30.27亿元增长了49.4%,但其中的40.55亿元全部在当期资本化了,资本化率为89.7%。

(数据来源:Wind,大眼楼管整理)

当期融资成本的资本化相当于滞后化,这就成了掣肘后期利润率的主要原因之一。此外,由于房地产开发、结转模式的缘故,2021年融资利息增长、高比例资本化的事实将也大概率将继续体现在中梁控股未来几年的财报中。因此,中梁控股的利润率下滑趋势或仍未结束。

此外,随着物价及人力成本的提升,各房企的单位建筑面积的建设安装成本或也将明显提高,这也将导致项目利润率的下滑。

费用快速增长 销售却不及预期

年报显示,中梁控股的销售费用达到28.94亿元,同比增长28.4%,高于同期营收增速15%,也高于同期的合约销售增速。在去年销售遇冷的情况下,中梁的大手笔花销并没能换来符合预期的销售业绩。

此外,中梁控股全年的行政开支达到35.34亿元,同比增长24%,管理费用率呈现出上升态势,这在去年全行业遇冷的大环境下,显得“粗放”。

《电鳗快报》

热门

相关新闻