2022-04-13 09:53 | 来源:上海证券报 | | [IPO] 字号变大| 字号变小

纳睿雷达的基本面已发生重大变化,上市亦在筹谋之中,公司陆续引入大量外部投资机构,估值急速提升。天文公司却以定向减资的方式退出,分文未赚,有悖基本的商业逻辑。......

独占广东X波段相控阵气象雷达市场背后,纳睿雷达究竟依靠的是什么样的“地缘优势”?答案或许是:资金、股权和“旋转门”……

一笔蹊跷的股权进退,将纳睿雷达与广东省气象部门隐秘的关联推向台前。

2019年12月,广东省气象局旗下的广东天文防雷工程有限公司(以下简称“天文公司”)成为纳睿雷达的股东,欲搭IPO的财富快车。然而10个月之后,天文公司却紧急“下车”。

此时,纳睿雷达的基本面已发生重大变化,上市亦在筹谋之中,公司陆续引入大量外部投资机构,估值急速提升。天文公司却以定向减资的方式退出,分文未赚,有悖基本的商业逻辑。

这只是纳睿雷达与当地国资的关系之一。时钟拨回到8年前,纳睿雷达(前身为“纳睿达”)2014年在珠海落地后不久,当地国资背景的珠海金控高新产业(32.210,-1.06,-3.19%)投资中心(有限合伙)(以下简称“珠海金控”)、珠海高新创业投资有限公司(以下简称“高新创投”),即向公司提供了合计3000万元、为期5年的委托贷款。5年后,珠海金控及高新创投旗下的珠海港(6.140,-0.08,-1.29%)湾科宏创业投资有限公司(以下简称“港湾科宏”)两家机构以较低的价格成为纳睿雷达的股东。

雁过留痕,风过留声。监管层不断追问的是:作为“过客”的天文公司,其定向减资的异常举动究竟有何动机?外界也在关注,放弃巨大收益退出是否造成国有资产流失?这和纳睿雷达的业务及上市进程有何深层关联?天文公司早前增资是否有背书意味?

除天文公司的异常进退外,纳睿雷达业务和产品的个中细节,也是监管层关注的焦点。

一、国资进退悬疑:

天文公司放弃巨额浮盈涉嫌

国有资产流失

纵观纳睿雷达的发展史,当地国资及气象部门旗下企业的资金支持及联袂入股,显然为其提供了极佳的属地化发展“养分”。而这,或许是纳睿雷达产品在广东市场一枝独秀,并维持高毛利率的“核心竞争力”之一。

其中,最值得深究的是,天文公司为何“闪进闪退”,其定向减资的非常规退出操作背后,隐藏着怎样的深层动机?

天文公司蹊跷放弃浮盈

急流勇退为哪般?

纳睿雷达最早引入的外部股东为当地国资。

2019年12月,珠海金控以300万元参与纳睿雷达增资,获得1.5%股权,对应公司估值2亿元,与员工持股平台的入股价一致。紧接着,珠海高新区国资办旗下的港湾科宏,以约421万元认缴增资,持有纳睿雷达1.6%的股权,对应估值2.63亿元。

因为有2014年给纳睿雷达合计3000万元的委托贷款在先,所以珠海金控与港湾科宏用与员工持股平台几乎一样的价格入股,可以理解为投桃报李,逻辑上是很通的。

同在2019年12月,天文公司紧随其后,以1250万元认缴增资,持有纳睿雷达1%股权,对应公司估值为12.5亿元。值得注意的是,按照纳睿雷达选取的上市标准,其预计市值不得低于10亿元。也就是说,天文公司的入股有着特殊的估值分水岭意义。

据公开资料,天文公司的控股股东为广东省气象公共安全技术支持中心,该中心是广东省气象局下属的事业单位。

但这笔“划算”的增资交易,居然在纳睿雷达的“估值上升期”戛然而止。2020年9月,天文公司的股东广东省气象公共安全技术支持中心作出了《股东决定》:同意天文公司放弃继续增资纳睿公司的权利并通过减资方式退出,以其实际向纳睿雷达支付的增资款400万元作为减资对价。10月,天文公司退出股东名单。

彼时,外部投资机构正蜂拥而入,纳睿雷达的估值也不断攀升。

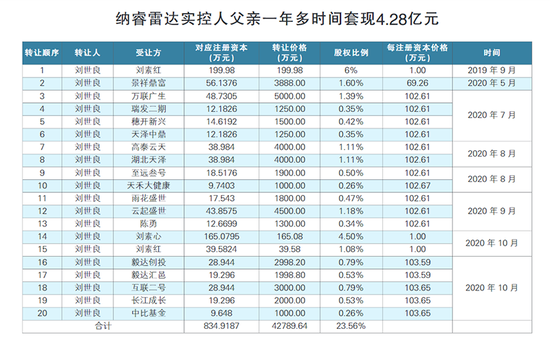

纳睿雷达实控人SULINGLIU(刘素玲)的父亲刘世良,在2019年9月至2020年10月,陆续实施了约20笔股权转让,引入了景祥鼎富、格金广发、前沿产投、农银高投、至远叁号、毅达创投等20多家投资机构,套现4亿多元。据记者计算,景祥鼎富2020年5月入股时纳睿雷达的估值为24.3亿元,2020年7月万联广生、天泽中鼎等入股时的估值约36亿元,2020年8月至远叁号、天禾大健康入股时估值达38亿元。

2020年8月,天文公司持股比例经稀释后为0.947%,参考当月机构的入股价格,天文公司所持股权对应价值约3600万元。天文公司初始投入1250万元,10个月后估值骤增到3600万元,账面浮盈相当丰厚。

为何天文公司放弃“香饽饽”?纳睿雷达的回复解释,因天文公司无法按期履行出资义务,需承担违约责任,经其股东同意并经与发行人协商一致,天文公司通过原价减资方式退出。

“这太荒谬了。价值3600万元的股权,因几百万元增资款项无法缴足,就减资退出了?通过股权转让退出,完全可以获得非常可观的收入。”有投行人士表示。

定向减资未见评估程序

涉嫌国有资产流失

回顾天文公司的股权进退,可谓“急着进来,急着出去”。一个细节是,2019年12月26日,纳睿雷达通过股东会决议,同意天文公司入股。12月27日,上述增资事宜就完成了工商变更登记。

首轮审核问询时,交易所对天文公司的增减资予以重点关注,询问其与公司重要客户获取是否存在关联等。公司以程序合规等理由,认为本次增减资均属市场行为,与公司重要客户获取不存在关联。

但这番说辞显然无法打消疑虑。

3月16日,证监会发出注册阶段问询,再次要求说明天文公司于2019年增资但于2020年无法按期履行出资义务的合理性,是否因发行人产品瑕疵或业务发展存在实质障碍,问询内容显然更进了一步。

“因无法按期履行出资义务就不进行股权转让,只能实施减资退出的说法站不住脚。”北京市中伦文德律师事务所李敏律师表示,公司股权在工商变更后,不管入股方是否足额实缴了注册资金,都拥有对应股权的处置权。也就是说,天文公司完全可以通过股权转让方式获利退出。“如果能够通过溢价转让退出,却不经资产评估程序进行转让,而简单以原价减资退出,显然造成了国有资产减值。”

这意味着,即使要“退股”,也需要严格履行程序,进行相应的股权价值评估,而不是原价退出。据纳睿雷达在问询函回复中披露,2020年9月3日,公司召开股东会,股东会审议通过以2020年8月31日作为减资基准日,由股东天文公司减少出资35.086万元,减资完成后天文公司不再持有公司股权。

“2020年8月31日作为减资基准日,基于一致性的原则,退股价格也应该参考这个基准日的公司估值。”有接受采访的投行人士表示。对照来看,2020年8月纳睿雷达曾发生的股权转让,公司估值高达38亿元。

事实上,股权转让且需在产权交易所挂牌,才是国有股权退出的主流渠道,监管部门对此的意见一直很明确。

从国务院国资委对相关问题的公开回复中,可以看出纳睿雷达的这笔减资存在程序上的问题。据公开资料,国资委在答复“国有股东能否通过定向减资方式退出,是否需要进场?”的提问时,明确“股东退出所投资的公司原则上应当采取股权转让的方式进行”。

国资委关于国有股权退出渠道问题的答复

“天文公司持有的纳睿雷达这笔股权,在估值数倍提升后却原价减资退出,这是一种隐形的国资流失,跟直接原价转让这种明显的国资流失行为相比,减资方式更为隐蔽,但实质是一样的,一个是把本该享受的投资收益直接给了受让方,一个是变相让渡给了存量股东。”一位国资研究专家接受记者采访时表示,“在实践中,减资退股是一个模糊地带,你们媒体把这个问题提出来,有非常积极的意义。如果这种国资减资退出方式被效仿,那利益输送的形式就又多了一种。”

“国有企业的减资行为,应该履行严格的程序。”国资委相关专家对记者表示,尽管天文公司入股的时间不长,但期间标的公司发生了较大的变化,根据后期融资的情况来看,市场对标的公司的估值也已经有了很大的变化,减资行为应该尤其慎重,不能留下疑问。

作为国资企业,天文公司的股权退出为何没有遵循“原则”,而是选择了定向减资的“撤退”路线呢?

“纳睿雷达的主要客户是广东省下属地方气象局,与广东省气象局及其所属企业有着千丝万缕的关系。天文公司的入股本来就有些说不清楚,可能成为上市过程中的聚焦点,这恐怕是天文公司退出的最主要因素。”有气象雷达行业人士表示。

围绕股权进退疑团,记者3月末赴天文公司采访,公司地址位于广东省气象局大院,在广东省气象局科研楼五楼。对于此前入股和退股纳睿雷达的情况,天文公司相关人员不予回应。截至发稿时,天文公司也没有对采访函进行回复。对该问题,广东省气象公共安全技术支持中心及广东省气象局也均未予回应。

广东省气象局

二、成长性迷雾:

“补短板”技术非主流

纳睿雷达有没有真功夫?

监管部门同样关注的是,在小众领域、特定市场如鱼得水的纳睿雷达,究竟有没有所谓的技术“护城河”与足够的市场发展空间?

事实甚为清晰:纳睿雷达主打的X波段双极化(双偏振)有源相控阵雷达是中国天气雷达网新一代雷达的补充型号,是尚存争议的非主流路线。

多位业内人士在接受记者采访时表示,纳睿雷达的产品性能跟传统的机械式雷达没有太大差别,没有在探测上获得更多优势,性价比不高。且相控阵气象雷达的主要市场,还是在科研院所、地方气象部门的试运行招标等领域,这样的市场体量或许难以支撑一家科创上市公司的持续成长。

“高毛利”背后有无“真技术”?

在招股书中,纳睿雷达将自己描述为细分领域的绝对龙头,事实究竟如何?

纳睿雷达自称,通过公开信息查询,报告期内按中标台数口径统计,公司产品的国内市场占有率为72.22%。但据统计,同期,公司实现的总营收仅3亿元。

问题随之而来:究竟是细分市场规模太小,还是此类创新产品尚未得到大规模应用?

“从目前气象业务应用来看,具有试验性质的相控阵天气雷达,只有少数高指标平面型相控阵天气雷达处于试运行状态并获取了可信的观测数据。”中国气象协会气象探测专业委员会一位专家在接受记者采访时表示,业内对相控阵天气雷达的发展方向没有争议,但对技术实现路线还存在争议,而纳睿雷达的实现方法只是其中之一。

尽管饱受业界争议,但纳睿雷达“跑”出了令人艳羡的节奏。2018年至2021年,纳睿雷达的营收、净利润分别增长190倍、34倍,报告期内(2018年至2020年及2021年上半年)毛利率分别高达88%、82%、79.68%及76.66%。

纳睿雷达的主要产品是X波段双极化(双偏振)有源相控阵雷达及配套的软硬件产品。公司强调,其产品具有小型化、高性能、低时延等优势,具备替换传统老旧雷达的潜能。

一个关键的问题是,纳睿雷达的产品尚未受到中国气象局的大规模部署,主要依靠部分地方气象局推动建设。

据业内人士介绍,本世纪初,中国气象局开始关注相控阵技术,863重点项目及行业专项涉及S (波长约10cm)、C (波长约5cm)、X (波长约3cm)三个波段。中国天气雷达网新一代雷达主要的布网型号是3种S波段、4种C波段,X波段雷达在这个网络中作为补充型号,也就是气象局说的“补短板”。

在广东一枝独秀的纳睿雷达并非没有竞争对手。据多位专家证实,目前得到中国气象局支持的X波段双偏振相控阵雷达研发单位包括北京敏视达、南京恩瑞特、四创电子(38.000,-0.60,-1.55%)、南京鹏力、西安华腾、成都远望、成都锦江、航天新气象等公司。这些公司都参与了科技部重点专项“超大城市垂直综合气象观测技术研究及试验”项目。

但不知是何原因,在广东多个气象局的X波段相控阵气象雷达招标中,这些企业都没有参加,纳睿雷达得以“独步”广东。

某上市公司雷达事业部负责人介绍,纳睿雷达的产品在性能上跟传统的机械式雷达并没有太大的差别,并没有在探测上获得明显优势,采用这种雷达性价比不太高,“毕竟,机械式雷达价格也就三四百万元。”

福建省某气象局局长在接受记者采访时表示:“纳睿雷达产品的主要问题是容易被遮挡,探测范围较小,系统与国家气象局不兼容,而且在急降雨时衰减厉害,这是X波段雷达的普遍特点与问题。”

“如果一个地区大范围强云雨区出现的概率较高,会经常对每一部X波段雷达的探测信号造成严重衰减,这将大大影响到X波段雷达网的探测性能(无法有效开展信号衰减订正),布设时需要考虑这一因素。”另有专家表示。

“小赛道”能否维系“高成长”?

市场空间,是关乎企业未来的另一个核心问题。X波段双偏振相控阵雷达的市场规模究竟有多大?

前瞻产业研究院的数据显示,截至2020年,中国气象行业应用民用雷达产品市场规模约为12.29亿元。在产品方面,先进的多普勒天气雷达的均价在400万元至600万元之间。

“天气雷达市场比较小,军民两个市场加起来空间也十分有限,且产品价格还存在较大的下降空间。”气象业内人士向记者介绍。

“当前相控阵雷达的主要市场,还是在科研院所、地方气象部门的试运行招标等领域,这样的市场体量恐怕还难以支撑一家上市公司的持续成长。”前述上市公司雷达事业部负责人称,对于新一代天气雷达换代到相控阵雷达,不管是中国市场还是国际市场,都还没有一个明确的时间表。

据查,纳睿雷达单套雷达系统(设备加软件)的中标价格通常在800万元左右。“可以达到同样性能的X波段机械天气雷达,价格也就300万元左右。2到3倍的价差之下,纳睿雷达的优势并不明显。”业内人士称,从性价比的角度考量,纳睿雷达的产品竞争力偏弱。

“未来,用双偏振相控阵雷达替换中国天气雷达网新一代雷达,这个发展方向不会变,采用的频率也不会变。”对于天气雷达的发展趋势,中国气象协会气象探测专业委员会专家强调,从目前全球的情况看,不管是国内还是国外,相控阵雷达未来依然是主力采用S波段和C波段。

“未来中国天气雷达网新一代雷达升级换代,所采用的会是真正的相控阵雷达,即相控阵多波束雷达,相比较而言,纳睿雷达的产品能否在竞争中胜出,还要打上一个问号。”前述上市公司雷达事业部负责人称。

面对着诸多不确定性,纳睿雷达在广东市场的一枝独秀,无法印证其在商业上的真正竞争力,尚需更多技术层面的认同及充分市场化竞争的验证。以创新之名无视行业规则、以友商陪同“独占”广东市场、以“地缘优势”超常发展,纳睿雷达的科创板冲刺之旅可谓“殚精竭虑”。

在这样的背景下,纳睿雷达究竟是给市场增添一支硬核新生力量,还是埋下一颗随时引爆的地雷?值得市场各方思考、警惕。

《电鳗快报》

热门

相关新闻