2022-04-27 09:38 | 来源:新浪财经 | | [上市公司] 字号变大| 字号变小

公司营业收入主要来源于肉鸡类产品和肉猪类产品,两者分别占营业收入的比例为46.69%和45.41%。上年同期,这两者收入占比分别为32.43%与61.85%。这可以看出,温氏股份的禽类...

2021年报告期内,温氏股份营业收入为649.54亿元,同比下降13.31%;利润总额亏损131.44亿元,归属于上市公司股东的净利润亏损134.04亿元,归属于上市公司股东的净利润同比下降280.51%。

作为曾经的养猪龙头一哥温氏股份,近年经营业绩表现似乎较差。鹰眼预警显示,公司营业收入呈现持续下滑态势,今年增速还是负增长。近三期年报,公司营业收入同比变动分别为27.75%,2.47%,-13.31%,变动趋势持续下降。

来源:鹰眼预警

值得一提的是,2020年生猪还处于高景气度环节,但是温氏股份似乎完全错过了这一波顶部周期红利。这背后究竟是什么原因造成呢?

一、表象:踩反经营节奏?

2021年财报显示,公司营业收入主要来源于肉鸡类产品和肉猪类产品,两者分别占营业收入的比例为46.69%和45.41%。上年同期,这两者收入占比分别为32.43%与61.85%。这可以看出,温氏股份的禽类收入占比在不断提高。

需要指出的是,由于周期及可替代关系等因素存在,禽类产品与肉猪类产品有时可以形成互补。历史上,鸡肉价与猪肉价曾呈现“跷跷板”效应,即猪肉价普跌而鸡肉价却连涨或相反。通过布局这两种产品或可以有效对冲周期带来的业绩波动。

在2020年,生猪与禽类产品同样表现出跷跷板效应,即禽类产品价格下跌,而生猪价格猛涨。wind显示生猪价格在历史高位运行。

然而,温氏在这一年的经营节奏完全“踩反”。业内人士表示,温氏股份前期主要问题在于决策失误、踩点不准,价高时缺猪,补栏时猪价又开始走低。

在生猪大涨之际,公司生猪销量却大减,2020年销售肉猪954.55万头(含毛猪和鲜品),同比下降48.45%;而在禽类大跌之际,公司肉鸡产品销量却大增,2020年温氏的肉鸡销量同比提升13.4%至10.37亿只,而毛鸡、毛鸭销售均价分别同比下降 21.79%、 32.94%。

生猪出栏量减少的背后,或是公司对周期预判不足导致。公司在2020年解释称,为控制非洲猪瘟风险,温氏股份前期主动调整了猪苗调运及投放生产环节的进度,肉猪产量相应下降;同时,主动淘汰部分受威胁母猪,导致健康猪苗出栏量阶段性减少。

温氏不仅2020年经营节奏踩错,2021年似乎也表现一般。公司在去年上半年猪价还相对高位时,出栏量却处于低位;而下半年猪价持续走低时,公司出栏量却飙升。

一般而言,母猪出生育肥4个月成后备+后备母猪育肥4个月成能繁配种+能繁母猪妊娠4个月+仔猪育肥6个月=18个月生猪出栏。如果公司是外购仔猪,这或说明公司在2020年下半年补栏不足,而在上半年补栏后又踩上猪价周期的低谷。

来源:网络整理

二、实质:公司治理缺陷与模式缺陷致公司节奏慢半拍

?

以上种种迹象,似乎让人觉得温氏股份管理层经营节奏确实慢半拍。这是结果,但不是温氏经营不善的根本原因。

2.1公司治理缺陷:家族式管理定向利益输送?

从公司治理结构看,公司属于典型的家族化管理公司。温氏股份股权相对分散,实际控制权为温氏家族。温氏股份上市前是全员持股制企业,员工大部分持有公司股票,自然人股东超过 6000 人。最终控制方为温氏家族(为一致行动人),合计持有公司股份 16.31%。

这种治理结构模式存在两大弊端。其一,管理层可能存在更多考虑自身利益而忽略股东利益,在分散的股权结构下,相关利益平衡监督机制或失效;其二,家族化管理企业,可能造成整个公司的架构和执行力在公司逐步扩张后,应对周期性风险方面灵活性不足,步步慢于同行。

在2020年,公司鸡肉价格下跌,但是公司禽类销量却依然大幅上涨超过10%,公司似乎并未及时通过控制投苗节奏去放缓禽类相关的生产节奏。这种现象令人十分不解。面对这种困惑,我们不得不从公司的股权激励说起。

2019年12月,温氏股份公布了《第二期限制性股票激励计划草案》。草案显示,公司管理层激励绩效考核条件,高度和禽类销量捆绑。据悉,2020年解锁条件为:

1.公司管理层公司2020年销售畜禽产品总重量比2019年销售畜禽产品总重量的增长率不低于8%或公司2020年营业总收入比2019年营业总收入的增长率不低于8%;

2.公司2020年度现金分红总额不低于50亿元。

值得一提的是,由于2020年公司经营节奏踩反,其净利润同比下降超46%,分红金额并未达到股权激励解锁条件。而在2021年发布的新的股权激励时,公司直接去掉了分红条款,这似乎又降低了股权激励解锁门槛。

2021年4月,温氏股份公布的《第三期限制性股票激励计划草案》,草案显示,本激励计划归属期公司业绩考核目标设置为:“第一个归属期,2021年度畜禽产品总销售重量比2020 年度增长 10%,或营业总收入比2020年度增长 8%。第二个归属期,2022 年度畜禽产品总销售重量比 2020 年度增长 40%,或营业总收入比 2020年度增长 15%。

此外,这份草案的激励对象还包含公司实际控制人温氏家族成员及其配偶、父母、子女。草案一发布就引来投资者质疑管理层定向利益输送。原因有二,其一,家属是否对公司有重要贡献;其二,由于公司2020年低基数,仅仅设置8%的增速考核条件或过于宽松,利益倾斜嫌疑过于明显。

值得一提的是,尽管公司业绩大幅亏损,收入大幅下降,由于相比第二期剔除分红条件及收入或销量二选一的宽松条件,使得第三期股权激励草案似乎更容易实现。而事实也是如此,公司销售肉鸡、肉猪和肉鸭的总重量合计为397.81万吨,同比增长16.65%,达到其股权解锁条件。

2.2商业模式弊端显现

温氏股份依赖“公司+农户”的养殖模式,理论在生猪价格上涨时,由于资产少、可复制性强,因此似乎更容易实现规模扩张。但事实上公司竟然销量不增反减,这或暴露了这种模式的短板。

此前,由于土地、人力成本及环保政策较为宽松,温氏这种“公司+农户”的模式具有很大的灵活性。其将重资产的后端育肥环节委托外包给农户,而公司提供高附加值的养殖服务,最终财务表现为低投入、高增长特征。

但是,随着环保政策趋紧,以及散户出清,叠加土地人力成本急剧攀升,这种模式似乎陷入了困境。一方面,环保政策及资金加大投入等因素,散户进入生猪养殖的门槛被抬高;另一方面,由于猪瘟反复,散户合作模式似乎并不利于后端育肥环节。

此外,业内人士表示,因为保证了农户“旱涝保收”,就意味着温氏股份要独自承担市场周期风险及各种成本上涨。在猪周期来临时,猪肉价格不断下行,饲料等成本上涨,手握收购协议的温氏股份只能按照合同价格收购农户供应的生猪,机动调整性太差。

总之一句话,生猪养殖的关键要素发生变化,温氏的养殖模式已不适应当下趋势。

综上,表面看,公司业绩表现差可能是踩错周期节奏导致业绩表现差,而实质是公司治理与商业模式两大缺陷下,最终导致公司在禽类景气度差时追了量,在养猪景气度好时这种散户合作模式或没来得及调整。

基于以上认识,我们也就不难理解为何公司2021年出现巨额亏损。对于2021年的亏损,公司解释称主要以下三方面造成:

1.生猪价格大幅下跌,同时因饲料原料价格连续上涨、公司外购部分猪苗育肥、持续推进种猪优化等因素推高养猪成本,公司肉猪养殖业务深度亏损;

2.公司按照企业会计准则的有关规定和要求摊销股权激励费用。同时,对存栏的消耗性生物资产和生产性生物资产计提了大额减值准备;

3.公司为应对行业低迷期而增加融资,财务费用同比大幅增加。

三、猪周期拐点何时将至?

生猪价格持续走低多月,对于温氏股份投资者而言,何时出现周期拐点都是其关心的议题。

首先,短期看公司仍然承压。

公司目前不仅面临生猪价格压力,还面临成本端压力。

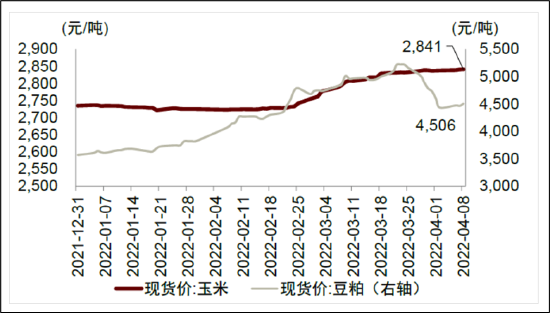

今年以来豆粕、玉米等农产品(5.820,-0.12,-2.02%)价格上涨推升饲料成本,生猪养殖完全成本上升约1元/公斤。据万得资讯,截止2022年4月8日,今年以来玉米/豆粕价格分别上涨3.9%/26.2%。据国家发改委,截止2022年3月30日,今年以来生猪饲料平均价涨幅达13.5%。

来源:wind

刚刚公布的一季报或也验证了这一点。温氏股份公告,一季度净亏损37.63亿元,上年同期盈利5.43亿元。

关键看能繁母猪存栏量去化速度。

中期看,

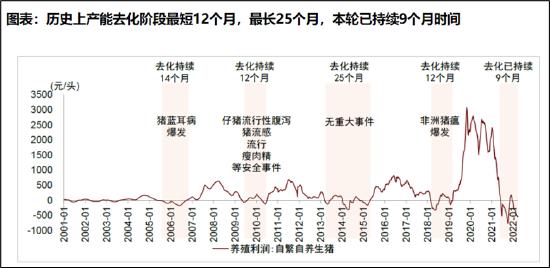

周期长度普遍在14个月以内。

根据中金研究,复盘产能去化历史,外生因素加速催化周期普遍在14个月以内,最长去化周期达25个月。在其复盘过去四轮产能去化周期,从进入亏损到走出亏损分别持续14个月/12个月/25个月/12个月,其中,2013-2015年去化周期无外生重大疫病等因素加速去化,导致去化周期长达25个月;其他三轮周期均因疫病或食品安全等突发事件导致去化加速,

来源:中金研究

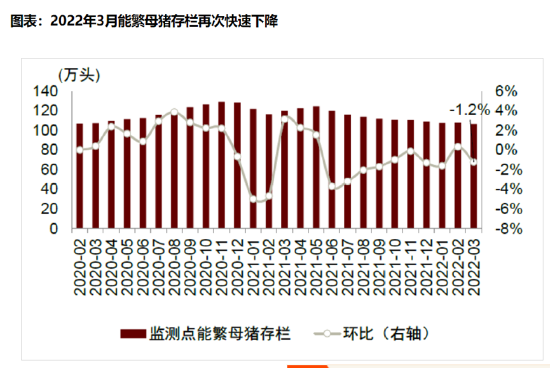

据涌益咨询,2022年3月监测样本点能繁母猪存栏量环比下降1.2%,再次进入快速去化区间。本轮产能去化自2021年7月开始,目前已持续9个月。

来源:wind

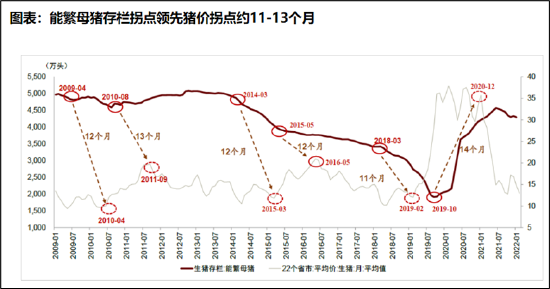

中金研究指出,能繁母猪存栏拐点领先猪价拐点约11-13个月,预计猪价拐点或于22H2到来。

来源:wind、中金研究

复盘过往周期,我们发现能繁母猪存栏拐点普遍领先猪价拐点约11-13个月。中金进一步指出,猪价的传导逻辑本质上由生猪的繁殖特性所决定,由于从二元母猪配种到商品猪出栏大约需要 10 -11个月的时间,其中包括4个月的母猪怀孕、分娩期和6个月的仔猪保育、育肥等多个阶段,与上述能繁存栏与猪价存在11-13个月的传导周期基本吻合。

《电鳗快报》

热门

相关新闻