2022-05-11 15:57 | 来源:中国证券报 | | [基金] 字号变大| 字号变小

作为年底将迎来五周年“大考”的首批FOF之一,该产品规模缩水背后,是行业整体规模下滑、业绩不佳、份额赎回等困境。...

近日,首批成立的公募FOF中,泰达宏利全能优选FOF已打响“保壳”战。面对可能出现的清盘危机,该FOF拟通过修订清盘条款、召开持有人大会的方式持续运作。

作为年底将迎来五周年“大考”的首批FOF之一,该产品规模缩水背后,是行业整体规模下滑、业绩不佳、份额赎回等困境。

迷你FOF“保壳”战

5月9日,泰达宏利全能优选混合型基金中基金(下称“泰达宏利全能优选FOF”)发布公告称,为提高基金资产的运作效率,保护基金份额持有人的利益,泰达宏利全能优选FOF的基金管理人经与本基金的基金托管人协商一致,决定召开基金份额持有人大会,提议持续运作该产品。

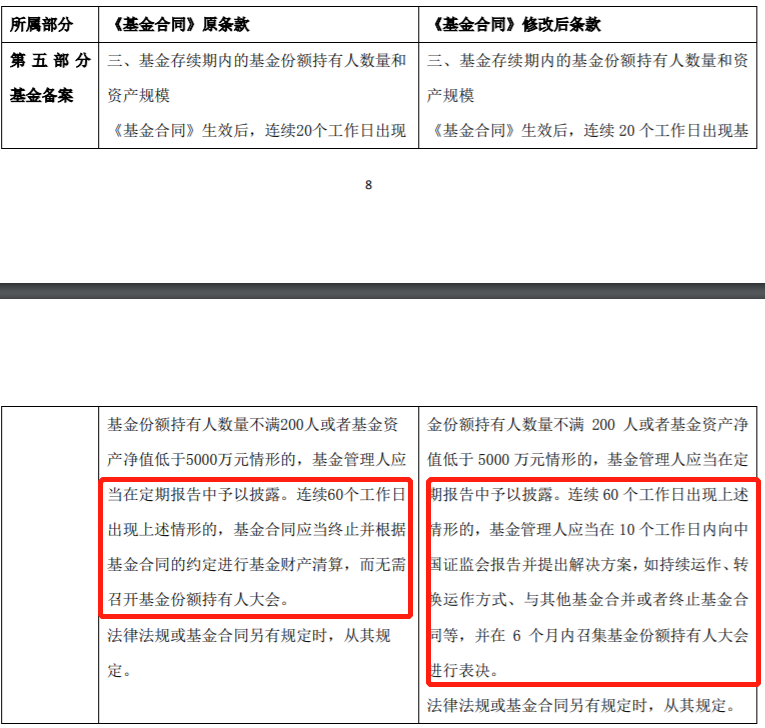

去年8月16日,泰达宏利全能优选FOF就曾发布召开持有人大会的公告,拟对基金合同中清盘相关条款进行修订。

2021年9月24日,泰达宏利全能优选FOF更新了基金合同,将原来合同中的“自动清盘”条款改为“连续20个工作日出现基金份额持有人数量不满200人或者基金资产净值低于5000万元情形的,基金管理人应当在定期报告中予以披露。连续60个工作日出现上述情形的,基金管理人应当在10个工作日内向中国证监会报告并提出解决方案,如持续运作、转换运作方式、与其他基金合并或者终止基金合同等,并在6个月内召集基金份额持有人大会进行表决。”

来源:泰达宏利全能优选FOF基金公告

数据显示,泰达宏利全能优选FOF于2017年11月成立,为一只偏债混合型FOF,基金业绩比较基准为“中证综合债指数收益率*70%+沪深300指数收益率*20%+中证商品期货成份指数收益率*10%”。

截至5月10日,该基金成立以来净值增长率为21.01%,跑输同期业绩比较基准收益率3.85个百分点;今年以来净值增长率-3.48%,跑输同期业绩比较基准收益率2.98个百分点。截至2021年年末,该基金的持有人结构中,个人投资者占比达到100%。

记者梳理发现,自2017年以来,泰达宏利全能优选FOF一直面临基金规模下滑的问题。2017年11月2日,基金成立时合计规模达8.27亿元;2020年二季度末基金规模缩至4526万元,2020年底时,基金规模曾回升至5929万元;2021年一季度末,基金规模一度缩至2824万元。此后,截至今年一季度末,基金规模一路缩减至1804万元。

首批FOF规模普遍下滑

规模缩水并非仅仅一只FOF所面临的难题。一季度,公募FOF规模整体为2126.36亿元,较去年末缩水49.74亿元。

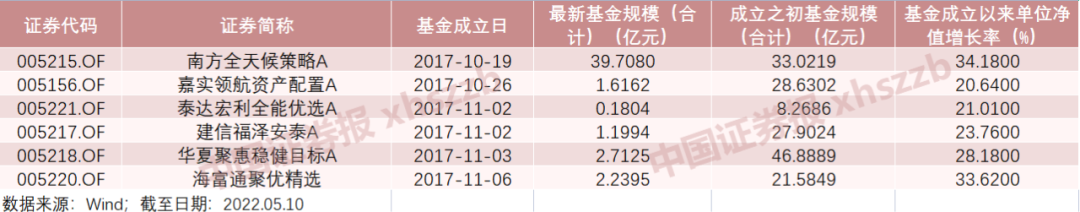

2017年首批成立的6只公募FOF,除南方全天候策略之外,另外五只FOF最新基金规模相较于成立时皆出现不同程度的缩水,其中,缩水最多的产品较成立之初规模减少超40亿元。

首批FOF基金规模变化情况

此外,截至5月10日,已成立的360只(A、C份额未合并)FOF中,基金一季度末规模不足5000万的达65只,占比为18.06%;规模不足1000万元的有12只。其中,前海联合智选三个月持有基金规模最少,仅为203万元。

除了净值下跌导致的资产缩水外,大幅赎回也是FOF基金规模下滑的主要原因。天相投顾数据显示,335只有统计数据的FOF产品,一季度合计净赎回超103亿份。其中,单只产品最多赎回21亿份,排列第二位的产品赎回近19亿份。某中型基金公司FOF副总经理透露,其所在公司的FOF产品一季度整体赎回约20%。

跑输业绩比较基准

投资者“用脚投票”的背后,是FOF基金整体业绩欠佳。本应该发挥平滑波动作用的“一篮子基金”,今年来却普遍跑输业绩比较基准,就连定位为稳健的养老FOF也面临回撤过大问题。

数据显示,截至5月9日,成立满一年的190只FOF(A、C份额未合并)中,仅有7只跑赢同期业绩比较基准收益率,约三成基金跑输同期业绩比较基准收益率超10个百分点。从跌幅来看,58只跌幅超过10%,其中,32只跌幅在15%以上。

而常用“稳健”“安全”等作为特征宣传的养老FOF,业绩同样不如人意。数据显示,截至5月9日,成立满一年的名称中带有“养老”的FOF基金,近一年业绩同样普遍跑输同期业绩比较基准收益率。从跌幅来看,约六成跌幅超5%,两成跌幅超过10%。

“业绩较差除了市场整体调整导致底层资产跌幅较大外,底层资产种类不足、内部基金配置集中,也是导致部分FOF业绩较差的原因。”北京某FOF基金经理表示,“此外,居民普遍缺乏对理财养老的认识,申赎比较频繁,由于市场缺乏真正的长线资金,叠加公募业绩评价短期化,导致一些FOF基金经理在投资风格上较为激进。”

明确产品定位

作为舶来品,首批公募FOF在国内诞生仍不满五年。近年来,公募FOF发展步伐加快,业内人士认为,FOF基金应该边实践边总结,尤其是为居民养老投资保驾护航的养老FOF,应明确风险收益特征,落实其为“居民财富保值增值利器”的市场定位。

汇成基金研究中心表示,第一应明确FOF产品定位,例如针对养老FOF,突出养老属性,以普惠作为出发点,且产品要通过制度、管理和投研等多维度严格控制风险,本着保值增值的理念进行经营;第二,规范产品销售,在销售时务必要做足风险提示,根据客户的实际需求,定制化的推荐销售产品;第三,审慎推进FOF产品的跨境资产配置,扩大其资产配置范围,提供不同风险属性的投资标的;第四,应针对不同年龄段的群体设计不同的养老FOF产品。

“养老是一个广泛的概念,各个年龄段均有养老需求,但其风险偏好却大相径庭,需要针对各年龄群体的实际需求,采用不同的思路进行产品设计,以满足投资者的需求。”汇成基金研究中心表示。

《电鳗快报》

热门

相关新闻