2022-05-16 15:39 | 来源:中国基金报 | | [基金] 字号变大| 字号变小

个人系基金公司创立之初,在股东资源、渠道资源、资本金等方面并不占优势,发展阵痛在所难免,当市场持续震荡缺乏赚钱效应时面临的困难更加突出。业内表示,个人系公募尚未...

“‘幸福总是相似的,不幸却有各自的不幸’,成功的公司总是相似的,不成功总是有各自的原因。” 谈及目前个人系基金公司呈现的发展差异,一位个人系公募总经理感叹道。

自2015年第一家成立以来截至目前,7年中个人系基金数量已经达到25家(包括“私转公”公司),行业占比超过一成。但另一方面,个人系基金也存在着管理规模整体较小且阶段性出现较大降幅、不同公司间分化显著等问题。

个人系基金公司创立之初,在股东资源、渠道资源、资本金等方面并不占优势,发展阵痛在所难免,当市场持续震荡缺乏赚钱效应时面临的困难更加突出。业内表示,个人系公募尚未形成最终的市场格局,应该在一个更长的时间维度上看待其发展,保持信心和耐心。

产品线和渠道优势有限

个人系公募规模环比降幅较大

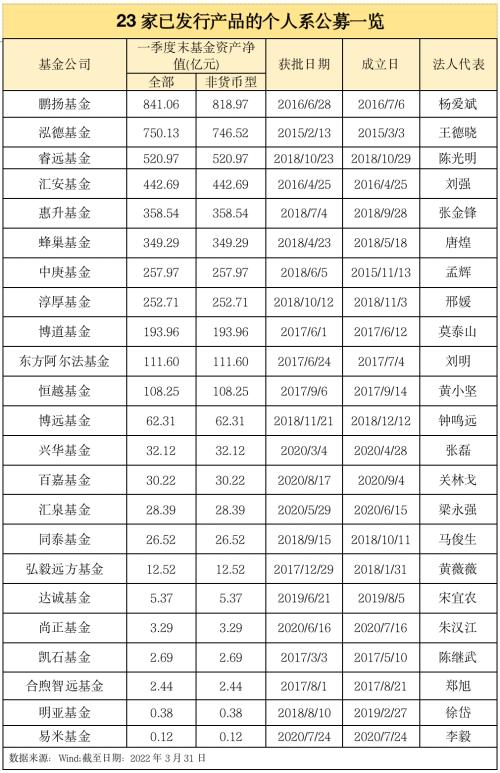

随着泉果基金和兴合基金获批,包括“私转公”的基金公司在内,个人系公募已经扩容至25家。Wind数据显示,其中当前已有基金产品发行的个人系公募机构共计23家。

一季度末,23家管理人合计管理规模约4393.54亿元,较2021年四季度末降幅近1成;合计非货管理规模约4367.84亿元,环比减少近10%,降幅大幅超出行业整体水平。

针对个人系公募管理规模的明显缩水,受访业内人士普遍认为,个人系公募产品数量较少,面对持续震荡的市场行情更难保持规模稳定;以权益基金为主的产品结构也使得个人系基金公司更易受到权益市场波动冲击。此外,在基金认购端普遍降温的背景下,缺乏渠道优势的个人系公募新品发行难度也比较大。

对此东方阿尔法基金表示,产品结构方面,一季度市场表现欠佳,行业股票型和混合型产品的规模平均下滑12.24%和14%。个人系公募由于成立时间较短,产品线丰富程度不如老公司,因此在剧烈下跌中,规模稳定性稍弱。产品销售方面,一季度往往是渠道传统开门红营销期,个人系公募公司在此阶段较难拿到好的发行档期,一定程度减少了规模的增长抓手。

恒越基金也认为,产品结构是导致个人系公募一季度规模降幅高于行业水平的重要因素。多数个人系公募基金公司旗下产品以权益类为主,管理权益类资产占比相较行业整体水平更高。以恒越基金为例,截至一季度末主动权益管理规模占比高93.3%。震荡加剧的市场环境下,这些权益资产规模占比更高的公司往往更容易受到影响。

鹏扬基金首席市场官宋扬也表示,基金公司非货管理规模下降幅度不同,主要与基金公司管理的资产性质有关。

“今年一季度,行业非货规模整体下降了1.02万亿元(Wind数据),主要是由于股市回调导致的基金净值下跌、部分投资者赎回基金以及基金销售预冷,增量乏力。从行业非货规模下降的具体情况来分析,其实与公司股东背景关系不大,而是与基金公司管理的资产性质直接相关,股票和混合基金占比高的公司,基金净值下跌导致的公司整体规模下降的比例就比较大。” 宋扬说道。

他进一步表示,很多老基金公司,业务发展比较综合,偏债基金有一定占比,所以整体非货规模下降比例相对较低。而新基金公司往往是在权益投资上有特色甚至专注权益投资,偏债基金占比低甚至没有偏债基金,所以非货规模下降比例相对高一些。

谈及个人系公募管理规模下滑的直接原因,尚正基金从基金公司既有产品线和新基金布局两方面进行了分析。

在尚正基金看来,一方面,个人系基金公司由于产品线尚不齐全,多数公司尚未布局短期纯债基金,进而缺乏短期纯债基金这一规模增长点。Wind数据显示,一季度规模增速较快且体量较大的基金类型主要是短期纯债基金,由2021Q4的4920亿元增长至2022Q1的5943亿元,规模增长20%;此外,受市场行情影响,一季度包括个人系基金公司在内的整个基金行业均遭遇了不同程度的赎回。

另一方面,2022年以来基金发行市场遇冷,新发基金对个人系基金公司规模增长的贡献不足。去年四季度个人系公募基金新发基金规模为379.82亿元,而今年一季度新发基金规模下降至80.26亿元,下降幅度高达78.9%。

上海证券基金评价研究中心一位分析师从基金公司“渠道力”方面进行了分析。他认为,相比其他系,个人系基金公司没有雄厚的机构股东作为支持,更多的是靠个人股东自己的资源以及影响力来募资。以银行系为例,市场环境不佳的时候银行系基金公司仍可以依托银行股东获得行内重点代销的资格,而对于其他基金公司,银行会通过一系列量化指标来准入符合条件的公司,例如公司在管规模、产品线情况等,这些指标往往是目前个人系基金公司无法满足的。

个人系公募发展差异显著

业内称此时谈分化或为时过早

截至一季度末,个人系基金的合计管理规模不到4400亿,而同期的行业整体管理规模超过25万亿元。在公募行业竞争日益加剧的当前,个人系公募之间的发展状况也出现明显差异。Wind数据显示,23家有产品的个人系公募中,半数以上管理规模不足百亿。

同样为业内大佬创办,这些公司中不乏管理规模超过800亿的,也有管理规模尚不足1亿的。管理规模仍在个位数的公司达到6家,另有5家不足50亿。

作为业内首家个人系的泓德基金,在2020年末管理规模首次超过千亿。但在先后经历剧烈的业绩回撤和严重的治理风波后,一季度末规模不到800亿。目前,鹏扬基金以841.06亿的管理规模占据个人系头把交椅。

对此东方阿尔法基金表示整体规模分化与核心团队的背景、公司发展战略等因素密不可分。个人系公募的发展,离不开好的市场口碑,如果核心团队原来在市场上有一定的知名度和认可度,对公司初期规模扩展会有很大帮助。第二,公司的投资团队和市场团队能否抓住机会前瞻布局,能否得到渠道的支持也非常关键。

另一位公募人士则分析道,“2018年个人系公募的最多,有8家,然后是1家、5家、1家,今年至目前仅有2家。大家的成立时间不长,并且还有2018之后的较长下跌,发展环境其实比较艰难,尤其受近两年多疫情影响。另外虽然有很多‘大佬’,但若没有了相关的平台支撑,其“高度”是会有所降低的。”

事实上,在受访公募及业内人士看来,当前管理规模显现的差异化特征是正常现象,此时谈“分化”还为时过早。

尚正基金认为,目前个人系基金公司数量并不多,而且在成立时间、成立时点面临的政策和市场环境、股东本身的能力圈等方面存在着差异,导致各个公司发展程度不同。个人系公募的出现不过六七年时间,发展不够充分,尚未形成最终的市场格局,市场应该对其保持信心和耐心。

鹏扬基金首席市场官宋扬则直言,由专业人士控股设立基金公司是近年来在监管支持下,行业发展的创新,有效推动了行业的多元化和特色化发展,优化了行业的竞争格局,给投资者带来新的选择。由于专业人士控股的基金公司成立

时间往往不长,而基金公司管理规模的增长是需要靠时间积累的,所以新基金公司的管理规模和已经发展很长时间的老基金公司目前还不具可比性。

“管理规模不是评价基金公司的唯一标准,也不是行业追求的最终目标。证监会《关于加快推进公募基金行业高质量发展的意见》着眼于新发展阶段,淡化规模排名,提出支持差异化发展,积极鼓励产品及业务守正创新,着力提高投资者获得感。”他说道。

恒越基金也表达了相似的观点。除核心投研团队过往的投资业绩差异外,2015年至今,各家个人系公募基金公司成立的时间不同,所处的市场环境不同,行情牛熊、投资者情绪、产品创设报批、结算模式试点等,都可能影响规模分化。“各家基金公司的核心竞争力和路线定位不同,关键还是投资创造价值,这是公募基金公司的本源,也是我们发挥主观能动性的焦点,规模只是客观结果。”恒越基金相关人士表示。

上述个人系公募总经理直言,“2019至2021年的三年牛市,整个公募行业大发展,机构系和个人系都有部分公司显著发展、突飞猛进,两类公司也都有发展不如意的。成功的公司总是相似的,不成功总是有各自的原因。”

他进一步表示,这种差异体现了全公司专业度的差别。国内净值化理财的大时代,理应有多类发起形态的公募基金共同发展。市场足够大、行业机会足够好,成败关键是“三个步骤”和“三个体系”。对行业理解深刻、透彻、完整、脚踏实地而适当前瞻,这是第一步;第二步是制定公司的发展计划、用什么样的人、阶段发展哪些策略的产品,快速构建投研体系、销售体系、内控体系,三大体系;第三步是不断磨合、随时修正,根据行业态势,既要把长期发展的产品有耐心、有策略地持续培育和发展,又要盯准市场节奏,布局一些有量、符合渠道口味或者机构投资需求的阶段型、红利型产品。

面临多重困难

个人系公募阵痛中谋发展

事实上,除了管理规模,获批后的个人系公募还面临着其他挑战。个人系基金公司创立之初,面临搭建强大投研团队需要时间、对核心基金经理依赖度较高、风控等综合实力上有落差等,发展阵痛在所难免。而当市场持续震荡缺乏赚钱效应时,个人系公募面临的困难更加突出。

上述基金评价研究中心分析师认为,管理规模的下滑实际上只是大家直观能够看到的表面现象,究其背后其实个人系基金公司面临重重困难。

“其一,资源方面仍是比不过银行系、券商系、保险系这类有强大机构股东作为背书的公司。另一方面,正是因为管理规模不够大,最直接的结果就是基金公司获得的管理费收入也不够可观。而基金公司每年需要支出庞大的客户维护费、销售服务费、交易费等一系列成本,同时还需要砸重金在人力和投研平台的搭建上,才能保证产品业绩的稳定性。因此,资源、产品业绩以及管理规模相互影响,都是个人系基金公司需要去克服的难题。”他进一步表示。

谈及个人系公募发展中遇到的困难,宋扬表示,“和所有的新公司一样,在品牌的认知和客户信任方面还需要更长时间的积累。另一方面,在机构客户和渠道准入方面,往往面临着规模、排名、长期业绩等方面的门槛,这对新公司是客观的难点。”

方阿尔法基金也认为,个人系公募在发展初期遇到的困难,确实是主要依靠创始团队。前期搭建团队、申请牌照、获取资金、拓展渠道,这些都有赖于核心团队的运作。

恒越基金谈到,在与销售机构或各类金融机构合作方面,各家机构针对白名单尽调评审都有相应的门槛标准和规则,包括公司成立年限、总规模、产品运作年限、过往投资业绩、各项财务指标等,部分国有股东的金融机构对公募基金公司的股东背景也有风控评估标准,这些对成立初期的个人系基金公司也是挑战,达不到白名单标准就暂时无法与大渠道大机构合作,潜在客户来源和规模发展就受制约,规模没够标准就继续进不了白名单。

尚正基金总结道,多数新设立的中小基金公司,特别是专业人士持股的基金公司普遍面临发展困难甚至艰难的局面。这些困难包括:其一,各种准入门槛多,条件也高;其二,商务合作资源少。受限于规模较小,基金公司在托管、存款、投标等方面具备的商务资源较少,与其他金融机构之间的合作缺乏有效的切入点。

其三,产品与业务类型不够丰富。市场变化也会引致投资者风险偏好变化,产品和业务类型单一化,不利于基金公司在不同市场环境下捕捉规模增长点。其四,对专业人士持股公司的顾虑。相比于公募基金二十余年的历史,个人系基金公司起步较晚,尚属于新生类事物,市场主体还有投资者对于个人系基金公司形成公正客观的认知仍需要一定时间,当然这也有赖于监管及行业的正确引导。

《电鳗快报》

热门

相关新闻