2020-10-29 01:23 | 来源:投资者网 | | [科技] 字号变大| 字号变小

仔细观察小熊电器今年上半年的各个品类业务收入,公司大部分产品销售收入保持增长态势。

原标题:研发费用偏低质量问题频现小熊电器(117.130,-0.87,-0.74%)“重营销”模式走得远吗

《投资者网》戴昊彤

10月13日晚间,小熊电器披露三季度业绩预告,预计今年前三季度,归母净利润3.02亿元至3.35亿元,同比增长80%至100%,其中三季度净利润6177.85万元至7373.56万元,同比增长55%至85%。由此来看,公司预测前三季度最低业绩都已达去年全年水平的113%。

对于业绩增长稳健的原因,小熊电器在业绩预告公告中称,报告期内公司销售收入同比增长 45%左右;公司毛利率同比略有所上升;公司销售费用率同比下降;公司利用闲置募集资金和自有资金进行了现金管理,导致收益同比大幅增加。

上半年业绩增长稳健

回顾小熊电器今年上半年的业绩表现,报告显示,今年上半年内,小熊电器的营收达17.17亿元,同比增长44.51%;净利润2.54亿元,同比增长98.93%。具体来看,今年一、二季度,小熊电器分别获得营收达7.4亿元、9.78亿元,同比增长17.32%、75.23%;净利润1.03亿元、1.51亿元,同比增长83.66%、110.89%。若按照第三季度所预测的最高增速85%来计算, 公司连续三季度净利润增速将高于80%。

基于这样的数据,多家券商机构对小熊电器四季度的业绩持看好态度。华安证券(8.230,-0.02,-0.24%)称,小熊电器的业绩增速较稳健,是有益于它稳抓电商渠道等方面优势。凭借率先进入电商渠道的先发优势,小熊电器抓住“渠道为王”向“以产品和营销为关键竞争壁垒”的时代转折机遇,充分享受时代转折红利,以高颜值的产品优势和营销能力,不断在更年轻的消费者群体中迭代,提前占领未来主流消费人群的心智。

仔细观察小熊电器今年上半年的各个品类业务收入,公司大部分产品销售收入保持增长态势。来自于电动类、电热类、锅煲类、壶类、西式电器等厨房小家电的销售收入分别为:4.72亿元、2.1亿元、2.95亿元、2.43亿元、2.76亿元,同比增长81.88%、47.25%、22.62%、-6.14%、139.27%,占当期营业收入的比例分别为27.45%、12.24%、17.16%、14.14%、16.06%,厨房小家电的销售收入占比合计达到87.05%,其中,只有壶类厨房小家电收入出现下滑现象。

国盛证券在研报中表示,小熊电器自成立以来,依靠细分产品和深耕长尾市场形成差异化产品定位,打造核心优势。目前公司品类加速扩张,产品涉足厨房电器、生活电器、个人护理、数码配件等17个行业,截至2020年上半年,新兴品类销售额为0.62亿元,仍处于产品导入期。未来随着公司不断优化产品结构、推动产品迭代、加速品类扩张,小熊品牌有望保持领先优势。

营销费用支出约为研发五倍

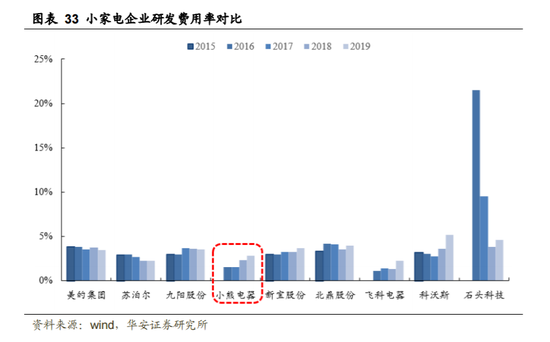

然而,在公司的稳步增长之际,产品研发投入低于同行业大部分家电企业的问题,也引起市场关注。根据Wind数据,与国内几家知名家电企业相比,小熊电器2019年全年的研发费用都低于老板电器(36.850,3.35,10.00%)、苏泊尔(71.720,0.80,1.13%)、九阳股份(36.770,-0.45,-1.21%)等。

图片来源:Wind

除此之外,根据华安证券研报显示,在小家电企业研发费用率的对比上,小熊电器略低于新宝股份(46.820,-0.03,-0.06%)、美的集团(79.380,2.67,3.48%)、科沃斯(59.690,-0.11,-0.18%)等。

针对公司未来是否有计划调整研发支出等问题,《投资者网》近日致函小熊电器董事会秘书刘奎、证券事务代表梁伦商,但并未得到公司回应。

一向注重互联网多渠道营销的小熊电器,上半年的销售费用达 2.10亿元,相比2019年同期的1.74亿元上涨约21%。同时,研发费用仅为4029万元,与销售费用相比,前者约为研发费用的五倍之余。

今年上半年,小熊电器的管理费用、财务费用分别为4847.13万元、-865.69万元,同比增长33.11%、-6742.9%,其研发费用在各项费用支出中并不是最高的,甚至低于管理费用。很明显,小熊电器现阶段较为关注“渠道为王”的营销手段。

家电企业的研发实力与其核心竞争力、品牌效应都具备十分紧密的联系,三者互相影响。针对小熊电器在研发的投入程度及后续品牌竞争力的提升,家电产业资深观察家刘步尘对《投资者网》表示,企业最容易犯的一个错误就是“重营销轻研发”。重营销的企业一般都是前期快得快,后期跑不动。因此,在未来的研发投入上,刘步尘表示,“建议小熊电器不妨给自己画一条底线——研发投入确保不低于当年营收5%。”这将有利于小熊电器借助上市的机会,向中高端家电品牌转型。

靠低价来换取高销售量?

根据华安证券研报及小熊电器招股书资料显示,在消费客群方面,小熊电器的主要客群面向25-35岁年轻群体,自身定位为创意小家电品牌,并牢牢占据 50-150 元中低价位销售区间。

尽管,小熊电器依靠低价格来换取高销售量并善于用互联网多渠道来宣传及卖货,但家电产业观察人士洪仕斌对《投资者网》表示,“小熊电器大部分厨房小家电单品价格低,不仅会挤压掉一部分利润空间。而且如果持续靠低价提升销量,公司在资本市场上和长远发展上或许会没有太多升值空间。如果要提高品牌影响力,小熊电器需要加大产品研发力度,提升各项产品质量。”

刘步尘也告诉《投资者网》,走低价路线,这是很多中国初创型企业习惯式思维,这其实恰恰也是大多数企业的短见,因为参与低端市场竞争的企业,数量远远大于中高端定位的企业数量。大家一窝蜂竞争低端市场,很容易把市场做成红海,最终导致企业发展难以为继。

“质量管控”需大力加强

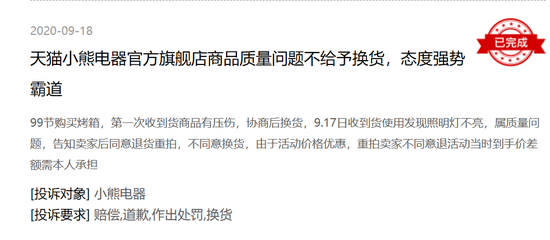

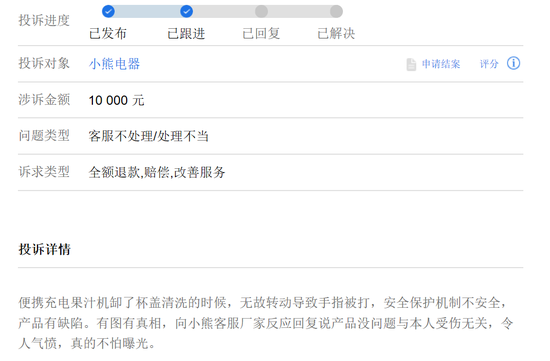

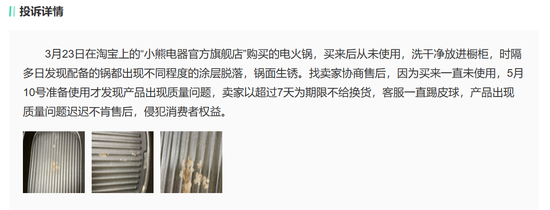

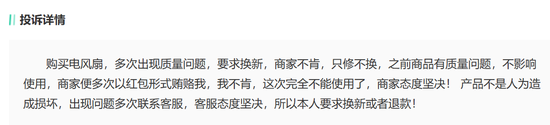

一般而言,重营销,轻研发会往往会导致品牌研发实力的薄弱与产品质量的下滑。在低价获客的同时,小熊电器产品也承受了不少差评及投诉压力。经《投资者网》查阅并统计国内多个投诉平台,比如在黑猫投诉上,涉及小熊电器的产品投诉多达47条,已回复信息达45条,已完成的条数仅有30条。除此之外,在21CN聚投诉以及315消费保等多个投诉平台上均出现多条用户对小熊电器的投诉反馈。

图片来源:黑猫投诉

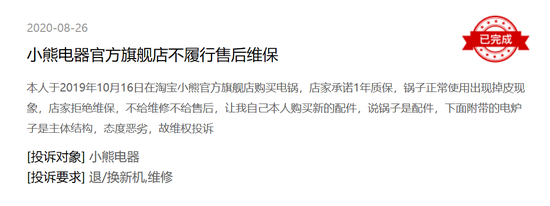

图片来源:聚投诉

图片来源:聚投诉

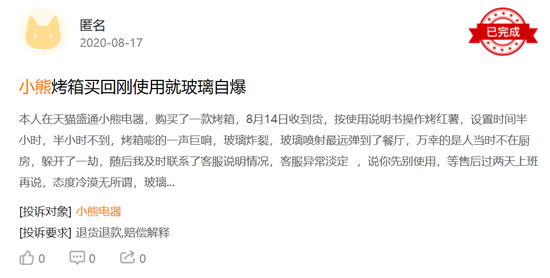

以上图片来源:315消费保

在多个平台的投诉中,消费者反馈的问题主要集中于产品质量不过关导致使用途中出现故障,以及售后服务态度不佳、处理速度缓慢等。如此看来,在产品质量把控上,小熊电器交给消费者的成绩单令人担忧。

值得一提的是,小熊电器曾在招股书中表示,公司现有生产场地难以满足销售旺季对注塑加工、零部件组装、总装装配等工序的需求,需要通过外协加工厂商来完成上述工序。

小熊电器表示,公司的代工模式分两类,一类是贴牌生产商,一类是代工商。贴牌生产商即由外协生产商生产产品后贴“小熊”品牌;另一类代工商则是小熊电器委托加工厂进行外协加工,具体方式是由小熊电器提供主要材料,加工商通过注塑加工、零部件组装和总装装配工序,将其分别加工成五金件、注塑件、底座、面板组件和产成品。

不过,国内大部分制造企业都会采用代工模式,因为该模式不会对产品质量产生太大影响。在提升产品质量方面,小熊电器更需要紧抓质量监管这一环节。刘步尘表示,“ 小熊产品质量问题频发的根源,在于是否建立了严格的质量管控体系。”

尽管今年年初疫情爆发等客观因素为小家电企业带来了销量增长,小熊电器在上半年取得较大幅度的净利润提升与丰裕现金流净额的同时,其研发力度、产品质量与品牌利润空间等方面依然需要大力提升。

刘步尘表示,“客观地讲,今年小熊电器市场增长不错,但应该清醒地看到,这里面有很大的环境成分在里面,并不是公司本身有多优秀。只有清醒认识到这一点,小熊才能找到自己的不足之处。换言之,研发、产品质量以及品牌形象,小熊电器都需要进一步提升。”(思维财经出品)■

《电鳗快报》

热门

相关新闻