2024-12-13 10:10 | 来源:新浪财经 | | [IPO] 字号变大| 字号变小

现金流方面,上海细胞治疗2021年-2023年以及2024年上半年经营活动产生的现金流量净额分别为-1.22亿元、-1.43亿元和-2822.4万元、-4360.4万元,各报告期内均持续为负。...

近日,上海细胞治疗集团股份有限公司(以下简称“上海细胞治疗”)向港交所递交上市申请,拟在香港主板挂牌上市。中金公司(36.180,-0.74,-2.00%)、建银国际为其联席保荐人。这是继其于2024年4月30日递表失效后的再一次申请。

招股书显示,上海细胞治疗集团成立于2013年,公司一直专注于并投资于细胞药物研发,业务覆盖细胞储存、肿瘤医疗、细胞药物及细胞充能。根据灼识咨询的资料,公司是中国首家且唯一覆盖细胞医疗健康全价值链的公司。其中,免疫细胞储存业务在中国免疫细胞储存市场排名第一,如能成功上市或将成为免疫细胞储存第一股。

然而从经营业绩看,上海细胞治疗成立10多年来仍未实现盈利,2021年-2023年以及2024年上半年,上海细胞治疗亏损总额分别为4.66亿元、5.42亿元、4.88亿元、1.95亿元。即使剔除财务成本、用权益法核算的分占联营公司亏损等,只看经营部分,公司同样处于亏损状态且亏损额呈逐年上升趋势,报告期内年经营亏损额分别为2.6亿元、2.85亿元、3.47亿元、1.74亿元。

现金流方面,上海细胞治疗2021年-2023年以及2024年上半年经营活动产生的现金流量净额分别为-1.22亿元、-1.43亿元和-2822.4万元、-4360.4万元,各报告期内均持续为负。

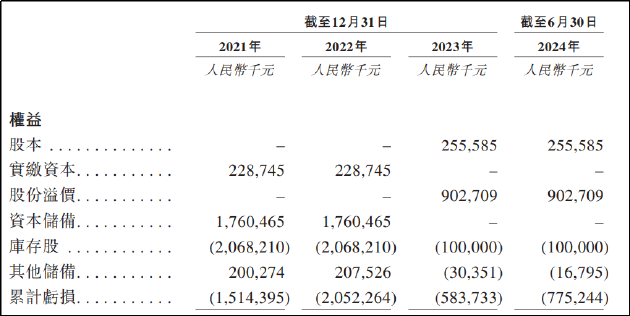

2021年-2023年以及2024年上半年,公司累计亏损额分别为15.14亿元、20.52亿元、5.84亿元和7.75亿元。2023年累计亏损总额显著收窄的原因在于大额赎回负债终止确认,并以库存股入账。

当年5月,公司股东长三角(上海)产业创新股权投资基金合伙企业与公司订立协议取消优先权,约赎回负债28.15亿元赎回负债终止确认,并以库存股约19.8亿元入账,差额8.35亿元计入资本储备。

股东通过终止赎回权显著改善了公司的亏损数据,然而需要关注的是,相关权利将于公司IPO撤回或被拒绝时自动恢复,由此可见,累计亏损的显著收窄或只是为谋求上市而做的“表面文章”,公司资本结构及经营情况并无任何改善。

主营业务缺乏护城河 上市、破产二选一估值已远超市场水平

结合业务来看,上海细胞主营业务包括细胞储存及相关服务、肿瘤医疗服务、细胞药物产品及服务、细胞充能产品。其中,免疫细胞储存业务在中国免疫细胞储存市场排名第一,也是公司营收的主要来源,2021年至2023年分别创收3.96亿元、3.57亿元和5.99亿元,分别占同年总收入的79.5%、57.7%及78.9%。第二大业务为肿瘤医疗服务业务,占营收比例约20%。

从创利能力看,2021年-2023年,公司细胞储存及相关服务毛利率分别为81.1%、74.8%、79.7%。而肿瘤医疗业务的毛利率则持续为负,同期毛利率分别为-42.1%、-51.1%、-32.7%,显著低于美中嘉和、佰泽医疗、海吉亚医疗等可比民营肿瘤医院毛利率。

需要说明的是,肿瘤医院业务毛利率往往会随着新运营机构数目的增多而降低,因此营运初期出现负毛利率较为常见。根据弗若斯特沙利文报告,一般情况下,中国肿瘤医疗机构行业的私立医院平均需要3-5年实现收支平衡。然而,上海细胞治疗自2020年起开始运营肿瘤医疗业务,经过近四年的营运,业务毛利率仍明显偏低,扭亏遥遥无期。

招股书中,上海细胞治疗表示,希望构建起具有强大协同效应的细胞医疗健康生态圈,但就目前的数据来看,肿瘤医疗服务非但没有与公司主营的免疫细胞储存形成协同效应,反而已成为公司业绩的主要拖累。

就免疫细胞储存业务而言,中国免疫细胞存储市场为细胞治疗产业中最为成熟的环节,技术本身并不具备较高的市场准入壁垒,国内有众多厂商参与,头部企业除了上海细胞外还包括中源协和(19.900,-0.59,-2.88%)、博雅干细胞、北科生物、华大基因(46.330,-1.05,-2.22%)旗下华大细胞、南华生物(10.360,-0.19,-1.80%)、齐鲁细胞、汉氏联合、上海张江生物银行等,另有上千家中小企业。

相较而言,上海细胞治疗的优势在于渠道。招股书显示,公司主要通过与机构合作伙伴(主要为保险集团)及渠道代理商获取客源。按收入计算,公司细胞储存业务仅有3%左右的收入直接源于终端客户,其余皆来自机构合作伙伴及渠道代理商。

2023年,公司的细胞储存市场份额为40.7%,处于行业龙头地位。然而,高毛利、低壁垒,主要依靠第三方实现销售的生意是否可持续值得关注。换言之,目前免疫细胞储存尚未成为主流,市场规模总体有限。当市场扩容至拥有足够吸引力的时候,销售受制于人的上海细胞治疗将如何面对众多友商的同质化竞争?

从估值水平看,2014年-2021年,公司先后完成8轮融资。2021年12月6日,公司投后估值已达约71亿元。2023年,公司实现营收约7.6亿元。因此,公司仅按投后估值计算得出的市销率约9.34倍。而据Wind数据显示,53家港股上市的医疗服务公司市销率中位数为1.04倍,均值为2.4倍,上海细胞治疗现有估值已显著高于行业整体水平。

截至2024年上半年,公司现金及等价物仅2.66亿元,同期流动负债高达9.66亿元,现金已无法覆盖短期债务。期末,公司资产总计19.06亿元,若公司未能上市,资产总额尚不足以偿还恢复赎回权的赎回负债,公司已面临不上市就破产的尴尬处境。

《电鳗快报》

热门

相关新闻