2025-01-03 14:02 | 来源:新浪证券 | | [上市公司] 字号变大| 字号变小

在上市之后的2023年,公司营收下跌近3成,归母净利润深度转负。虽然公司2024年前三季度业绩回暖,但较2022年的业绩高点仍有差距。...

2022年9月,华宝新能(74.500,-1.37,-1.81%)以237.5元/股的首发价格登录创业板,成为创业板开板以来仅次于义翘神州(60.030,-0.69,-1.14%)的第二高价新股。此次发行计划募资6.76亿元,但最终募集资金58.29亿元,超募率高达762.23%。

而就在上市之后的2023年,公司营收下跌近3成,归母净利润深度转负。虽然公司2024年前三季度业绩回暖,但较2022年的业绩高点仍有差距。

华宝新能的业绩压力缘于何处?

公司产品热度下降 行业层面和竞争层面双重承压

华宝新能作为行业领先的便携储能品牌企业,依托“Jackery”和“电小二”两大品牌布局境内外市场,主要通过线上销售平台开展业务。

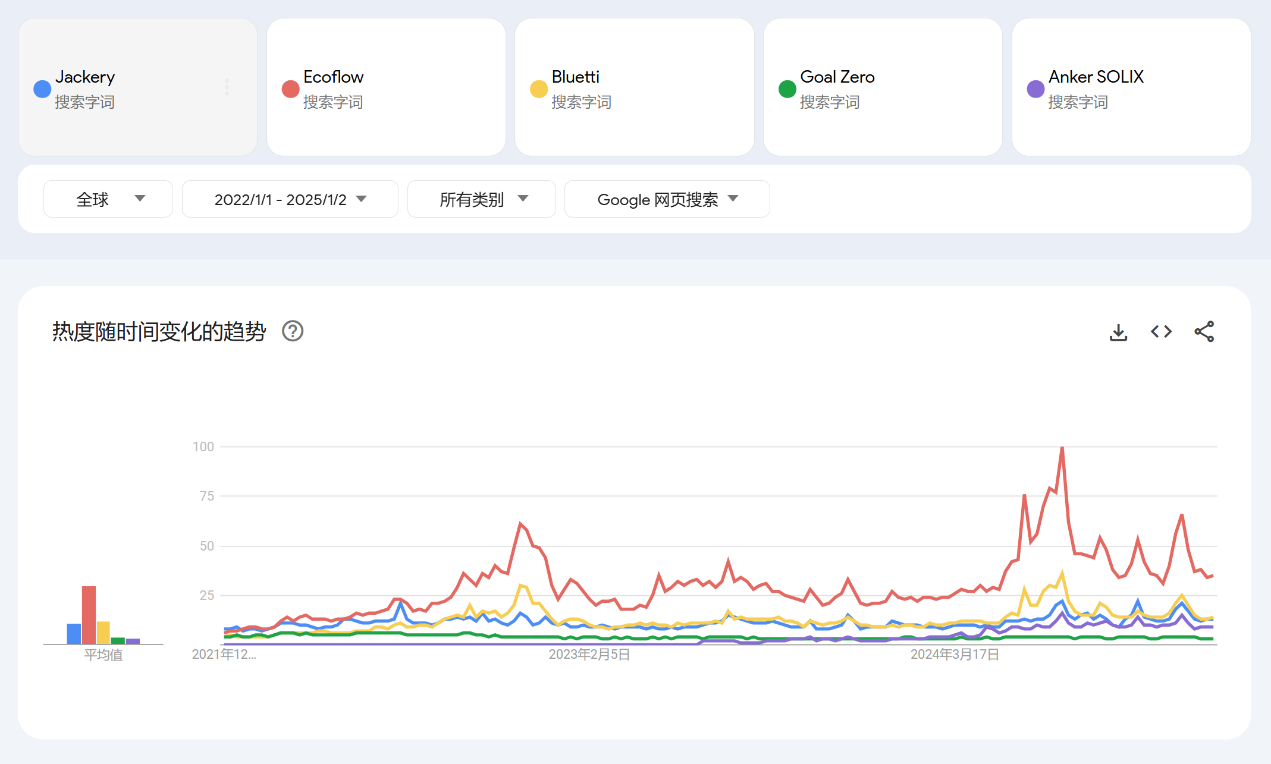

公司在招股说明书中特别强调,公司品牌在Google、亚马逊、日本乐天、日本雅虎、天猫、京东等搜索引擎或电商平台的检索热度中排名领先。

而据我们观察,虽然公司便携储能品牌Jackery的检索热度在上市之前处于同业第二水平,但上市之后便立即被可比公司德兰明海的Bluetti大幅赶超,且在之后长期处于略微落后的状态。此外,可比公司安克创新(92.100,-1.32,-1.41%)的新产品Anker SOLIX的检索热度自2023年中旬快速提升,目前已非常逼近公司品牌。

公司产品的热度下降或许可以归咎于市场总量萎缩和品牌渗透率下降的双重压力。

据媒体采访业内人士,2022年末之后的便携式储能需求断崖式下跌,尤其以欧洲市场为甚。该行业的增长率由200%高位瞬间滑落,甚至出现负增长。

据相关人士分析,市场“雪崩”一方面取决于环境变化,欧盟有力作为将能源价格压降至俄乌冲突之前、美国货币超发和疫情期间大发补贴带来的消费积极性日益减退等均为重要的影响因素。而另一方面,便携式储能本身的产品形态也属于典型的高客单价、长决策周期品类,过去几年大规模爆单透支了潜在需求,在决定性的产品迭代发生之前,既有用户缺乏复购动机。

需求不振之下,行业供给端却面临着新一轮的竞争升级。

近年,华宝新能不仅要防备有红杉中国、高瓴创投、源码资本、宁德时代(258.940,0.16,0.06%)等大资方或产业资本站台的同业,还要警惕奋达科技(5.910,-0.29,-4.68%)、巨星科技(31.650,0.27,0.86%)、蔚蓝锂芯(11.760,0.00,0.00%)、德赛电池(22.650,-0.25,-1.09%)等的新进入者威胁。此外,小米也于2023年9月发布了旗下首款户外电源产品。

在此背景下,公司市占率发生萎缩。高工产研数据显示,2021年之前,华宝新能以远超同业的16%市占率位居行业头把交椅。而截至2023年上半年,华宝新能仅以8%的市占率屈居第二,远远落后于正浩创新的35%。

市场缩量与竞争加剧的压力下2023年公司营利双杀,深交所对华宝新能的业绩表现进行问询。在问询函中,深交所提出:公司2023年全年营收减少27.76%至23.14亿元,归母净利润大幅转亏至-1.74亿元,其中单第四季度归母净利便亏损-1.12亿元,同时产品毛利率减少4.61个百分点至39.71%,要求公司说明市占率、毛利率等竞争力指标下滑的原因及应对措施。

根据公司回复,欧美市场缩量情形下行业爆发价格战,公司基于自身品牌定位及价格竞争不可持续等方面因素的考虑,未及时参与降价促销,导致市占率短期内受到较大程度侵蚀。而2023年下半年,为应对不断加剧的市场竞争环境,公司通过折扣优惠等方式下调了部分产品价格,叠加成本端的电芯价格波动,从而导致公司产品毛利率下滑。

同时,公司也指出,以上因素均为短期内采取的销售策略、产品策略及库存成本制约导致的阶段性竞争劣势,未来将通过产品迭代、拓宽渠道的方式进一步维护核心产品竞争力,同时开拓家庭储能第二增长曲线以实现错位竞争。

近六成产能闲置 IPO项目进展缓慢 大量现金投入理财

2024年前三季度公司业绩表现有所回暖,但较上市前的巅峰时期仍有不小的差距。

2024年前三季度,公司营收同比增长35.02%至21.33亿元,同时归母净利润实现扭亏,为1.59亿元。然而,该归母净利润的水平仅是2022年同期的六成。

同时,应当注意到,公司2022年产能为162万台,产能利用率为55.79%。而2024年上半年,公司披露的产能为117万台,产能利用率为41.44%,即使在产能有所缩减的情况下仍有近六成产能闲置。

在此情形下,公司审慎推进扩产,IPO募投项目的建设进度慢于预期。据公司招股说明书,公司“便携储能产品扩产项目”的建设期为1年,“品牌数据中心建设项目”预计建设期为2年。

而由于2023年公司产能利用率和业绩均未达预期,在审慎扩产和降本增效的考虑下,两个项目均建设缓慢。截至2024年上半年,据公司上市已经过一年又三个季度,但“便携储能产品扩产项目”投资进度仅57.64%、“品牌数据中心建设项目”投资进度仅有20.31%。

面对行业“资产荒”,公司通过购买理财来消化账上大额超募资金。由于8倍超募,2022年末公司账上资金超60亿元。公司以“更好的实现公司现金的保值增值”为目的申请对闲置募集资金进行现金管理,拟将资金投资于安全性高、流动性好、风险低且投资期限不超过12个月的产品。截至2024年三季度末,公司交易性金融资产为44.93亿元,占总资产比重超60%。

公司产能仍大量闲置、IPO项目建设推进依然相对消极、交易性金融资产占比超六成,这些迹象或都在说明管理层对市场前景依旧消极、市场拐点依旧遥远。建议投资者们密切关注便携储能市场的发展动态和公司资金效率的优化情况。

《电鳗快报》

热门

相关新闻