2020-05-21 09:46 | 来源:每日财报 | | [科创板] 字号变大| 字号变小

5月21日,上交所科创板上市委将审核芯原微电子(上海)股份有限公司(以下简称芯原股份)科创板IPO审核。

芯原股份IPO临门一脚陡生波澜 子公司被推上被告席要赔1.75亿 |科创板研究

对于芯原股份来说,最为难的并不是老客户索赔的赔偿金额,而是公司自身的问题

出品 | 每日财报

作者 | 郜融莲

5月21日,上交所科创板上市委将审核芯原微电子(上海)股份有限公司(以下简称芯原股份)科创板IPO审核。

可以说,芯原股份离上市就差这临门一脚了。

然而,在这重要的时刻,芯原股份曾经未解决的诉讼案件再次掀起波澜。香港比特要求公司赔偿1.75亿元,这笔“巨款”对于至今并未盈利的芯原股份可以说是雪上加霜。

这会成为芯原股份的上市的绊脚石吗?

依赖海外业务

芯原股份成立于2001年8月21日,设立时间为2019年3月26日,公司是一家依托自主半导体IP,为客户提供平台化、全方位、一站式芯片定制服务和半导体IP授权服务的企业。

根据《每日财报》的统计,2017年-2019年(以下简称报告期内),芯原股份营业收入分别为10.80亿元、10.57亿元、13.4亿元,净利润分别为-1.28亿元、-6780万元、-4117万元。

也就是说,报告期内,芯原股份并未在一个完成的会计年度实现盈利。

公司表示,报告期内持续亏损是因为公司研发费用投入较多,报告期内公司研发占比分别为30.71%、32.85%和31.72%。芯原股份还表示,发行上市募集资金投资项目与公司现有业务关系密切,是从公司战略角度出发,对现有业务进行的扩展和深化。募集资金投资项目紧跟当前主流科技应用发展方向,契合公司现有产品的扩大应用以及现有研发能力提高的需要,可进一步强化公司开拓新市场和新客户群的能力,提高公司核心竞争力,不存在“圈钱”之嫌。

据招股书显示,芯原股份的主营业务便是芯片设计,公司与传统的芯片设计服务公司经营模式不同,芯原股份自主拥有的各类处理器IP、数模混合IP和射频IP是SiPaaS模式的核心,通过对各类IP进行工艺节点、面积、带宽、性能和软件等系统级优化,芯原打造的平台,能降低客户的设计时间、成本和风险。

一件商品,一个人说它好可能不是真的好,但如果一群人,并且是一群知名人士都说它好,那就是真的好。所以,通过客户群体就能很好地证明芯原股份的实力。招股书显示,芯原股份主要客户包括英特尔、博世、恩智浦、Facebook、大华股份(16.500, 0.02, 0.12%)等众多国内外知名企业。

值得注意的是,芯原股份虽然有实力吸引了很多境外大佬,但太过于依赖境外业务也是公司的一大问题。

招股书显示,报告期内,芯原股份来源于境外的收入金额分别为7.31亿元、7.80亿元、7.32亿元,占当期营业收入总额的67.65%、73.75%、54.64%,占比较高。

众所周知,海外市场会受到政策法规变动、政治经济局势变化、知识产权保护等多种因素影响,所以海外市场盈利能力存在一定的不稳定性。加之,海外疫情目前来说较为严重,这也将为芯原股份的业绩带来不确定性。

对此,芯原股份回复《每日财报》表示,公司芯片设计业务受新冠疫情影响有所下降,因芯片设计业务涉及环节较多,设计效率受到疫情影响有所降低,相应周期有所延长。

未决诉讼带来风险

在芯原股份拟IPO之前,公司便有一起未决诉讼,至今仍未解决,这对于公司来说,是不可避免的风险,处理的不好可能也会成为公司的绊脚石。

2019年11月19日,芯原股份中国香港子公司芯原香港,收到了来自老客户亿邦国际全资子公司香港比特发出的传讯令状。

香港比特表示,2018年1月-2018年7月,香港比特与芯原香港签订合同,合同约定芯原香港制造及交付不同数量的Samsung 10nm BTC Miner Wafer。但因芯原香港交付的产品有缺陷,并不具备可销售质量,导致香港比特蒙受共2507万美元的损失和损害。所以香港比特以芯原香港违反协议约定为由,在香港高等法院原讼法庭对芯原香港提起诉讼。

根据芯原股份的描述,芯原香港已于2018年7月按约交货,香港比特亦已支付完毕合同款项,且香港比特与芯原股份于2018年7月后便再无生意上的往来,公司也未在交货后近一年未收到香港比特任何有关产品的投诉和退货要求,此次收到传讯令,是在公司拟IPO之后了。

2020年1月21日,芯原香港收到的香港比特发来的申索陈述书。根据香港比特的申索陈述书,香港比特向芯原香港提出的申索包括为产品预缴总值2195.47万美元的金额、312.96万美元已浪费的费用(包括封装费、检测费用、运输及存货费用及其他生产有关的费用,合计2508.43万美元,按1:6.96 汇率折合人民币1.75亿元)。

对于报告期内仍未盈利的芯原股份来说,这无疑是一笔巨款,让本不富裕的公司雪上加霜。

根据芯原股份的回复,芯原香港目前已完成了抗辩书的编制,并分别于 2020 年4月15日及2020年5月6日向香港比特送达及向法庭提交抗辩书。香港比特须在5月13日或之前向法院提交和向芯原香港送达答复书,但香港比特于5月6日致函芯原香港要求延迟35天提交和送达答复书。芯原香港已指示代表律师其原则上同意香港比特的延时要求。

也就是说,此事到现在,仍未结束。

虽然事情没有彻底解决,但芯原股份给表示,根据最新一年的财务数据,公司营业收入为13.40亿元,截至2019年12月31日,公司货币资金余额及交易性金融资产(包括理财产品和结构性存款)为4.86亿元,对于此笔巨款,公司仍有偿付能力。

不知市场能否咽下芯原股份发的这颗“定心丸”。

二股东被出具警示函

据公开资料显示,芯原股份的二股东是香港富策,香港富策成立于2014年10月15日,法定代表人为龚虹嘉,富策集团有限公司对香港富策持股100%。

龚虹嘉通过富策集团对芯原股份间接持股9.62%。截至2020年5月11日,香港富策持有芯原股份9.6202%的股份,仍为第二大股东。

据公开信息显示,2019年11月11日,胡扬忠、龚虹嘉因涉嫌信息披露违法违规被立案调查并收到证监会《调查通知书》。

今年3月,海康威视(30.040, 0.01, 0.03%)(002415.SZ)副董事长龚虹嘉、总经理胡扬忠收到来自证监会的《结案告知书》和《处罚决定书》。根据证监会调查,由于两位高管在增减持股份过程中未向海康威视报告为他人提供融资安排的情况,导致公司未能真实、准确、完整地披露相关信息,两人被采取出具警示函的监督管理措施,并记入证券期货市场诚信档案。

回到上述问题来看,或许对于芯原股份来说,最为难的并不是老客户索赔的赔偿金额,而是公司自身的问题。

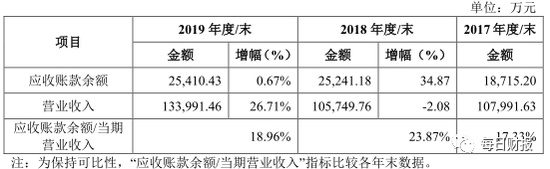

公司除了过度依赖海外业务外,应收账款也在逐年增加。

与此同时,公司应收账款周转率分别为6.39、6.61、4.81、5.29,低于同行业可比公司应收账款周转率总平均值7.94、8.35、7.98、6.32。

可以说现在对于芯原股份来说,内忧外患均存在,成功上市后也需要继续埋头苦干抓业务。

《电鳗快报》

热门

相关新闻