2021-02-01 21:35 | 来源:投资时报 | | [上市公司] 字号变大| 字号变小

金一文化披露《2020年度业绩预告》称,受公司营业收入及毛利率下滑、计提信用减值损失增加、计提商誉减值准备等影响,公司2020年度预计亏损24亿元至34亿元。...

金一文化上市后历年利润总计约6亿元,24亿元至34亿元的亏损额度已是其上市后历年净利润总和的4倍以上。

几家欢喜几家愁。

当前各大上市公司陆续披露2020年业绩预告,有些公司业绩增速迅猛,也有不少公司预亏额度惊人。北京金一文化发展股份有限公司(下称金一文化,002721.SZ)就属于后者。

2021年1月25日,金一文化披露《2020年度业绩预告》称,受公司营业收入及毛利率下滑、计提信用减值损失增加、计提商誉减值准备等影响,公司2020年度预计亏损24亿元至34亿元。

如此规模的亏损额度是什么概念?《投资时报》研究员注意到,金一文化上市后历年利润总计约6亿元,这样的亏损额度已经是其上市后历年净利润总和的4倍以上。而且,金一文化截至2021年1月28日总市值也仅有27亿元,如此额度已超过公司整体市值。

公告显示,导致金一文化巨亏的原因,除了行业因素影响之外,主要来自于公司计提信用减值损失和计提商誉减值准备。

《投资时报》研究员注意到,截至2020年9月30日,金一文化应收账款余额高达38.42亿元,拟计提2020年前三季度各项资产减值准备2.22亿元。同时,该公司计划对包含臻宝通、金艺珠宝、捷夫珠宝在内的资产组的商誉计提减值准备。

金一文化如此巨额的业绩亏损,自然难逃监管层面的注意。在公司业绩预告发布后,金一文化就收到深交所下发关注函,要求该公司就应收账款以及子公司计提商誉减值准备的相关事项说明情况,详细分析主要财务指标与同行业其他上市公司相比是否存在明显异常。

在关注函中,深交所特别要求金一文化说明计提信用减值损失的依据及为收回应收账款采取的措施,并说明公司是否存在调节利润,进行财务“大洗澡”的行为。

1月29日,金一文化公告称,鉴于相关事项的回复尚需进一步核实确认,部分内容需中介机构发表明确意见,无法在2021年2月1日前完成回复,申请延期至不晚于2月9日回复关注函并对外披露。

财务数据存疑

金一文化主营业务为纯金制品以及珠宝首饰,2014年1月正式登陆深交所中小板。

对于2020年业绩预亏的原因,金一文化解释称,受疫情及行业环境变化等因素影响,珠宝行业整体消费处于逐步恢复过程中,公司下游与终端客户需求降低,使当期业务未能达到预期,导致报告期内营业收入及毛利下滑,对业绩产生一定的影响。

同时金一文化称,受疫情和宏观经济放缓影响,下游客户回款速度放缓,由于部分应收款项账龄随之逐年增长,对应整个存续期预期信用损失率有所增加。基于谨慎性原则,公司根据《企业会计准则》及公司会计政策的相关规定,本期计提的信用减值损失同比增加。

从金一文化近年财报来看,其营业收入持续下降,净利润表现起伏不定。2017年至2019年,该公司营业总收入分别为153.2亿元、149.44亿元和108.53亿元,净利润分别为1.82亿元、-5458.19万元和6196.44万元。

在营收下滑的同时,其短期借款却不断攀升。2017年至2019年,金一文化报告期末短期借款分别为33.44亿元、36.28亿元、46.49亿元。2020年三季度末,其短期借款达到54.3亿元,而账上货币资金仅有4.33亿元。

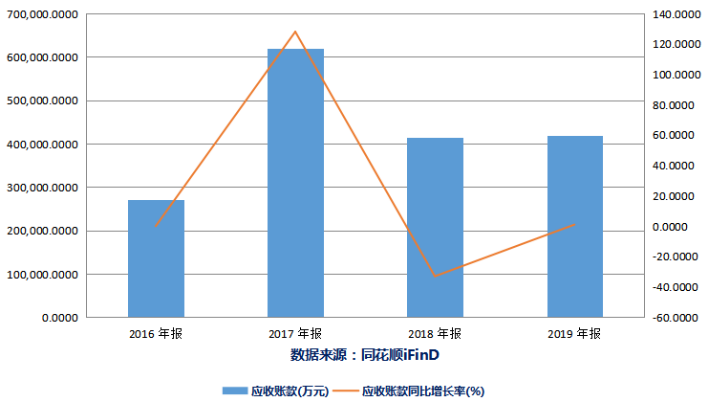

财报显示,该公司经营活动产生的现金流量净额也颇为异常。2017年至2019年,金一文化经营活动现金流量净额分别为-16.65亿元、15.01亿元和-19.91亿元。对照公司资产负债表来看,其应收账款近年来一直处于高位。2017年至2019年,该公司应收账款分别为61.86亿元、40.8亿元和41.92亿元。而截至2020年9月30日,金一文化应收账款余额38.42亿元。

造成金一文化2020年预亏如此大额的原因,也跟坏账损失计提等各项资产减值相关。

2020年10月29日,金一文化披露《关于计提资产减值准备的公告》称,拟计提2020年前三季度各项资产减值准备2.22亿元,第三季度各项资产减值准备1.07亿元,第三季度计提坏账准备1.01亿元。

作为金饰和首饰销售为主的公司,现金流量、应收账款等财务数据的如此状况难免遭到质疑。

深交所在关注函中提出相关疑问,要求金一文化结合同行业其他上市公司应收账款情况,对比公司销售模式、信用政策等说明大额应收账款形成的原因及合理性。

同时,金一文化还需补充披露截至2020年12月31日,按欠款方归集的期末余额前五名客户名称及相应的计提信用减值损失金额,并说明上述客户的营运状况和偿债能力是否发生重大变化、以前年度坏账损失计提是否充分、本次坏账损失计提金额的确定方法以及是否符合企业会计准则的相关规定。

根据关注函要求,金一文化还需要补充说明计提信用减值损失的依据,为收回应收账款采取的措施,并说明是否存在财务“大洗澡”的行为。

金一文化2016年至2019年期末应收账款情况

积累商誉减值

造成金一文化亏损的另一个原因,是由于其收购而积累的商誉。

2014年刚上市的金一文化,在2015年2月就进行了第一笔收购,此后更是不断通过外延并购扩大规模。2017年之后,金一文化以30.3亿元交易总价完成对金艺珠宝、臻宝通、捷夫珠宝等5家公司的收购。

陆续的收购动作,带来金一文化高额商誉。截至2020年6月30日,金一文化商誉余额达15.71亿元。其中,越王珠宝、臻宝通、金艺珠宝、捷夫珠宝对应的商誉余额分别为3.16亿元、3.77亿元、3.37亿元、5.41亿元。

金一文化本意是通过收购迅速扩大规模提升业绩,然而现实却不如意。

2020年上半年,金艺珠宝、臻宝通分别亏损1164万元、762万元。在金一文化8家参股子公司中,唯独捷夫珠宝实现净利润1564.56万元。公告显示,金一文化已计划对包含臻宝通、金艺珠宝、捷夫珠宝在内的资产组的商誉计提减值准备。

金一文化表示,公司自完成收购子公司金艺珠宝、臻宝通、捷夫珠宝以及越王珠宝后,积极进行全集团资源共享和业务整合,通过管理团队的努力,从品牌形象、产品设计、生产加工到销售渠道都已按并购规划进行转型升级。

但由于2020年国内外疫情、宏观市场经济及整体消费环境变化等因素的影响,金一文化所收购的子公司的业绩增长未达预期,所在的资产组的经营发展受到了不同程度的影响,销量下滑,业绩遭受冲击并出现亏损。

金一文化称,考虑到新冠疫情防控常态化等对珠宝行业可能造成的影响,对客流及消费冲击短时间难以消除,未来前景不乐观,公司对上述子公司未来发展预期持谨慎态度。对前期收购臻宝通、金艺珠宝、捷夫珠宝、越王珠宝形成的商誉进行系统性减值测试,均出现减值迹象,综合客观因素和未来业务发展判断,公司拟对以上子公司所在的资产组的商誉计提减值准备。

不过,在业绩预告中金一文化未公布计提商誉减值的具体金额。

对此,深交所要求金一文化补充披露拟对几家子公司计提的商誉减值金额,并详细说明商誉减值测试方法、参数选取及依据,说明商誉减值的计提时点是否准确、以前年度商誉减值计提是否充分、本次减值是否符合企业会计准则的相关规定。

《电鳗快报》

热门

相关新闻