2021-02-04 13:17 | 来源:新浪财经 | | [科创板] 字号变大| 字号变小

九联科技本次拟在上交所科创板上市,本次拟发行1亿股,占发行后总股本的比例为20%,保荐机构为民生证券。

中华网财经讯,2月2日,据证监会消息,证监会按法定程序同意广东九联科技股份有限公司(以下简称“九联科技”)科创板首次公开发行股票注册。九联科技本次拟在上交所科创板上市,公开发行1亿股,募集资金6.53亿元,保荐机构为民生证券。

资料显示,九联科技的主营业务为家庭多媒体信息终端、智能家庭网络通信设备、物联网通信模块、光通讯模块、智能安防设备及相关软件系统与平台的研发、生产、销售与服务,主要面向运营商市场,主要产品包括智能网络机顶盒、DVB数字机顶盒、ONU智能家庭网关、融合型智能家庭网关、智能路由器、NB-IoT模块、LTE通信模块、25G前传光模块、智能摄像头、执法记录仪和证据管理平台等。

詹启军、林榕为九联科技的控股股东、共同实际控制人,其中詹启军直接持有公司6134.54万股,占公司总股本的15.34%;林榕直接持有公司4112.73万股,占公司总股本的10.28%。詹启军和林榕合计直接持有公司10247.27万股,占公司总股本的25.62%。同时,詹启军、林榕与公司股东胡嘉惠、许华、赖伟林、凌俊于2019年3月10日签订了《一致行动协议》,根据该协议的约定胡嘉惠、许华、赖伟林、凌俊在处理发行人经营发展的重大事项时如与詹启军、林榕的意见不一致时,应以詹启军、林榕的意见为准,因此詹启军、林榕可实际支配的公司表决权股份数量为17121.82万股,占公司股份总数的比例为42.82%。

九联科技本次拟在上交所科创板上市,本次拟发行1亿股,占发行后总股本的比例为20%,保荐机构为民生证券。

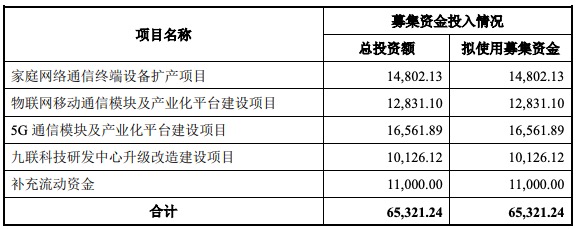

九联科技拟募集资金6.53亿元,其中,1.48亿元用于家庭网络通信终端设备扩产项目,1.28亿元用于物联网移动通信模块及产业化平台建设项目,1.66亿元用于5G通信模块及产业化平台建设项目,1.01亿元用于九联科技研发中心升级改造建设项目,1.10亿元用于补充流动资金。

资产负债率高于行业均值,2020年业绩预测大幅下滑

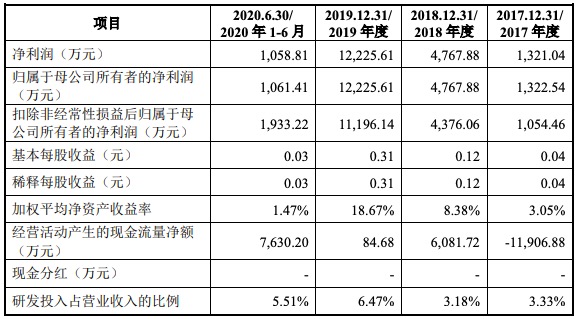

2017年、2018年、2019年、2020年1-6月,九联科技实现营业收入分别为24.14亿元、30.62亿元、24.37亿元、10.38亿元,2019年营业收入下滑。同期,实现归属于母公司所有者的净利润分别为1322.54万元、4767.88万元、1.22亿元、1061.41万元;经营活动产生的现金流量净额分别为-1.19亿元、6081.72万元、84.68万元、7630.2万元,经营活动产生的现金流量净额与净利润的比例分别为-901.33%、127.56%、0.69%、720.64%。

公司2020年前三季度的业绩预测大幅下滑。九联科技表示,结合行业发展趋势以及公司实际经营情况,2020年前三季度(预计)营业收入为13亿-14亿元,较上年同期变动-35.02%至-30.03%;归属于母公司所有者的净利润为3100-4400万元,较上年同期变动-73.04%至-61.74%;扣除非经常损益后归属于母公司所有者的净利润为1300-2600万元,较上年同期变动-87.31%至-74.63%。九联科技称,公司面临经营业绩大幅度下滑的风险,且存在上市当年营业利润比上年下滑50%以上的风险。

2017年末、2018年末、2019年末、2020年6月末,九联科技资产总额分别为23.26亿元、26.57亿元、23.52亿元、21.06亿元,负债总额分别为17.81亿元、20.64亿元、16.36亿元、13.78亿元。各期,公司的资产负债率(合并口径)分别为76.59%、77.70%、69.53%、65.45%,资产负债率(母公司)76.36%、77.36%、69.10%、64.98%,同行业可比上市公司资产负债率(合并)平均值分别为61.11%、62.18%、63.26%、56.90%,九联科技资产负债率高于同行业可比公司均值。

报告期各期末,公司流动比率、速动比率低于同行业可比上市公司平均值,资产负债率略高于同行业可比上市公司平均值。2017年末、2018年末、2019年末、2020年6月末,九联科技的流动比率分别为1.17、1.20、1.29和1.38,速动比率分别为0.93、1.03、1.02和1.23。各期末,同行业可比上市公司流动比率平均值分别为1.45、1.40、1.46、1.74,同行业可比上市公司速动比率平均值分别为1.13、1.11、1.17、1.42,

公司负债结构以流动负债为主。2017年末、2018年末、2019年末、2020年6月末,九联科技的流动负债分别为16.95亿元、19.03亿元、15.34亿元、12.58亿元,流动负债占总负债的比例分别为95.16%、92.17%、93.81%和91.25%。报告期各期末公司短期借款分别为2.10亿元、1.81亿元、4.21亿元、3.48亿元,占流动负债的比例分别为12.38%、9.51%、27.43%和27.69%。

客户集中度较高,对中国移动存重大依赖

公司客户集中度较高,对中国移动存在重大依赖。2017年、2018年、2019年、2020年1-6月,九联科技向前五名客户的销售金额合计占当期营业收入的比例分别为86.37%、87.94%、88.06%、81.78%,其中,对中国移动的销售金额占当期营业收入的比例分别为63.57%、70.29%、68.47%、38.20%。

2020年上半年新增客户深圳凯利华的订单来源于中国移动自主品牌子公司咪咕视讯。2020年1-6月份,公司对深圳凯利华实现了3.09亿元的销售收入,占当期营业收入的比例为29.74%。由于公司对深圳凯利华的销售间接来源于中国移动,因此,公司该客户结构的变动不属于实质性变动。2020年1-6月份,公司对中国移动和深圳凯利华的销售收入占比合计为67.94%。

中国移动在其2019年4月发布的智能网关产品的“集团集采”招标文件以及2019年7月发布的智能网络机顶盒的“集团集采”招标文件中明确要求应答供应商承诺在本次“集团集采”采购框架协议执行期内,不向中国移动下属自主品牌子公司提供智能家庭网关/智能网络机顶盒相关产品及服务(以下简称“中国移动‘集团集采’要求”)。由于公司在2019年7月份中国移动智能网络机顶盒“集团集采”项目中中标,故该要求使得公司在“集团集采”框架协议执行期内不得参与自主品牌子公司机顶盒产品的后续招投标。在该事项以及智能网络机顶盒行业整体市场需求波动的影响下,公司2019年度智能网络机顶盒产品对自主品牌子公司的销售收入从上年度的165,034.76万元,下降到了61,924.98万元,下降幅度为62.48%,进而使得公司智能网络机顶盒产品对中国移动的整体销售收入从上年度的174,919.04万元下降到了138,317.63万元,下降幅度为20.92%。

2020年1-6月份,由于受到新冠疫情以及未参与自主品牌子公司机顶盒产品招标的影响,公司智能网络机顶盒产品对中国移动的销售收入进一步下降,实现的销售收入为36,030.10万元。因此,中国移动上述招标政策的变化使得公司智能网络机顶盒产品的销售收入面临大幅度下降的风险。

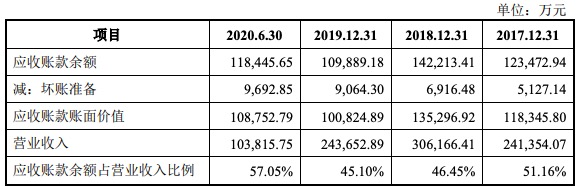

应收账款占比较高,应收账款周转率低于同行

2017年末、2018年末、2019年末、2020年6月末,九联科技应收账款余额分别为12.35亿元、14.22亿元、10.99亿元、11.84亿元,应收账款余额占营业收入比例较高,分别为51.16%、46.45%、45.10%、57.05%。2020年6月末,公司应收账款中有9.89亿元质押用于借款。

公司应收账款周转率略有下降,且低于同行业可比上市公司的平均水平。2017年、2018年、2019年、2020年1-6月,九联科技的应收账款周转率分别为2.67、2.30、1.93、1.82,同行业可比上市公司应收账款周转率平均值分别为4.27、4.24、4.29、3.76。

截至2020年6月末,九联科技对国安广视的应收账款余额为1.05亿元,公司已对其单项计提了坏账准备4494.76万元,占其账面余额的42.88%,公司对国安广视的应收账款风险敞口为5987.76万元。2019年,九联科技以1.45亿的现金受让中信国安(1.930,-0.09,-4.46%)(维权)持有的国安精进42.85%财产份额。根据公司与中信国安、国安广视签订的《三方回款协议》,约定中信国安在收到公司上述财产份额转让款后,出借其中的9000万元给国安广视,该9000万元全部用于向公司清偿货款债务。

2017年、2018年研发费用率较低,中标率有所下降

公司2017年、2018年研发费用率不及可比公司的平均值。2017年、2018年、2019年、2020年1-6月,九联科技的研发费用金额分别为8035.02万元、9728.84万元、1.58亿元、5715.25万元,占营业收入比例分别为3.33%、3.18%、6.47%、5.51%;同行业可比上市公司研发费用占营业收入比例的均值分别为3.71%、4.33%、5.21%、5.26%。报告期内,公司研发费用中职工薪酬逐年增长,分别为3831.08万元、4994.01万元、7767.70万元、3329.09万元。

2017年、2018年、2019年、2020年1-6月,九联科技的销售费用分别为1.16亿元、1.21亿元、1.69亿元、5123.85万元,公司销售费用占营业收入的比例分别为4.80%、3.95%、6.96%、4.94%,同行业可比上市公司销售费用占营业收入的比例均值分别为6.14%、5.71%、5.65%、5.00%。

2017年、2018年、2019年、2020年1-6月,九联科技招投标的中标率分别为66.25%、58.76%、61.54%、55.06%,其中2018年至2020年1-6月的中标率较2017年度有所下降,主要系公司积极开拓新业务,参与的新产品投标次数增加所致。

溢价5.07%买进国安精进遭质疑

根据招股书披露,中信国安广视网络有限公司(以下简称“国安广视”)是九联科技2018年度第三大客户,2017年第二大客户。

据发现网报道,2019年以来,国安广视受其母公司国安信息的控股股东中信国安集团有限公司(以下简称“中信国安”)债务危机影响,资金周转出现困难,未能按期支付货款,九联科技暂停了对国安广视的销售,截止2019年末,国安广视仍欠九联科技1.50亿元,而九联科技按30%单项计提减值准备。

为协助中信国安解决流动性问题、尽快收回货款,2019年12月,九联科技与中信国安签订《财产份额转让协议》,约定九联科技以1.45亿元的价格受让中信国安持有的国安精进9500万元的有限合伙人财产份额(占认缴出资额的42.85%)。国安广视分次向九联科技偿还了9000万元积欠的货款。

值得注意的是,这1.45亿元的成交价格却是溢价购买。根据北京天健兴业资产评估有限公司于2019年12月27日出具的估值报告,中信国安上述出资份额价值的评估价值为1.38亿元,较最终成交价格低了700万元,溢价5.07%。

溢价收购的行为也受到了证监会的关注。九联科技在问询函回复中表示,标的份额评估较为谨慎,公司对国安精进所投资企业的未来发展前景较为看好。此外溢价受让资产是公司为加快货款回收而积极实施的债务重组行为,因此具有合理性。

事实上,就此次整体的收购业务,证监会也提出了质疑。要求九联科技说明以1.45亿元受让国安精进财产份额对国安广视偿债能力的影响,结合向国安广视销售合计3.3亿元、债务重组后偿还9000万元货款说明其中的商业逻辑,是否存在为获取订单向主要客户输送利益的行为。而九联科技矢口否认。

《电鳗快报》

热门

相关新闻