2021-06-11 09:49 | 来源:新浪财经 | | [上市公司] 字号变大| 字号变小

蓝光发展有着“四川地产一哥”之称,在中国房企格局中,其与龙湖、金科、东原更是并称为“成渝四杰”。2019年蓝光发展销售额跨越千亿,并在上海设立总部,开始实行“上海...

如同不少“房二代”那般,今年26岁的杨武正走到了舞台中央,近日他接棒其父杨铿,正式出任蓝光发展(3.350,-0.02,-0.59%)董事长。但不同的是,当下的蓝光发展正经历着创立30年多来最艰难的时刻,因此有人说杨武正是“临危受命”,也有人说是杨铿担心个人风险影响到公司,所以“主动切割”。

蓝光发展有着“四川地产一哥”之称,在中国房企格局中,其与龙湖、金科、东原更是并称为“成渝四杰”。2019年蓝光发展销售额跨越千亿,并在上海设立总部,开始实行“上海+成都”双总部战略。

但今年以来,蓝光发展的流动性问题却越演越烈,不仅先后向碧桂园和万科变卖资产,而且在资本市场更是遭遇股债双杀,信用评级被连续下调。此外还有传闻称,公司有“卖身”以及大规模裁员的计划。

千亿房企不再是大而不倒。去年泰禾开启了房企跌落“神坛”的序幕,而今年年初华夏幸福(5.210,0.08,1.56%)债务“爆雷”再次敲响警钟。那么,蓝光发展会是下一家吗?

碧万融的身影

2015年,蓝光发展借壳迪康药业登陆A股,而5年之后,蓝光发展的“卖卖卖”也正是由迪康药业的“剥壳”拉开帷幕。

去年7月,蓝光发展以9亿元对价转让迪康药业100%股权。在此之后,根据媒体报道,蓝光发展还先后将南宁、温岭和嘉兴等地的地块出售给大唐地产、浙江东泰集团等公司。

不过即便如此,蓝光发展的资金之困仍未解开,更大体量的资产变卖随后浮出水面,而碧桂园、万科、融创等龙头房企的身影更是闪现其中。

今年2月,蓝光发展将旗下物业公司蓝光嘉宝服务近65%股权转让给碧桂园服务,对价为48.47亿元。彼时,蓝光嘉宝在港上市还不到一年半,受疫情下物业板块整体拉升的影响,公司股价也刚从最低价“爬出坑”。

但蓝光发展管理层认为,当时蓝光嘉宝的估值已处于一个高点,更重要的是,碧桂园服务给的48亿中,有20亿用于兑付今年4月底到期的境外美元债。

另一笔变卖则是5月蓝光发展将无锡和骏房地产有限公司53.17%股权转让给了常州旭程企业管理有限公司,后者是万科旗下公司。有市场消息称,交易总额保守估计超过30亿元,并且万科在完成工商变更前已付给蓝光一笔诚意定金。

巧合的是,在该桩交易完成工商变更的当天,蓝光发展将6.474亿划付至中国证券登记结算有限责任公司,用于兑付了一笔发行规模6亿、票面利率7.9%、为期3年的公司债。

除了项目层面的合作外,还有市场消息称,蓝光发展不排除将公司整体变卖。此前就曾有传闻指出,融创有意收购蓝光发展,此外万科或将成为蓝光发展的战略投资者,以20亿元收购公司20%股权。但针对市场传言,杨武正随后澄清道,“绝不会甩卖公司”,“没有考虑出让控股权”。

不过,一位房企人士告诉新浪财经,实际上,蓝光发展和碧桂园以及融创都接触过,原本设想是地产和物业公司一起变卖。“但是地产质量不太好,碧桂园只要了物业公司,和融创的话,项目层面和收购公司都有谈过,但当时具体形式没有敲定。”

根据公司披露,截至去年底,蓝光发展的有息负债约730亿元。在该房企人士看来,如果融创真的收购了蓝光发展,加上自身的债务现状,“三条红线”下融创的压力会很大。同时还要考虑公开债务或者银团是否涉及实控人条款变更,“A股的流程比港股麻烦,尤其对地产有更多看不到的限制,挺浪费时间的。”

“直接和蓝光谈项目资产包的合作,这样融创、万科这些龙头并表操盘一批项目,用他们的名义拿开发贷也容易很多,蓝光也跟着有肉吃。”该人士表示。

负债迷雾

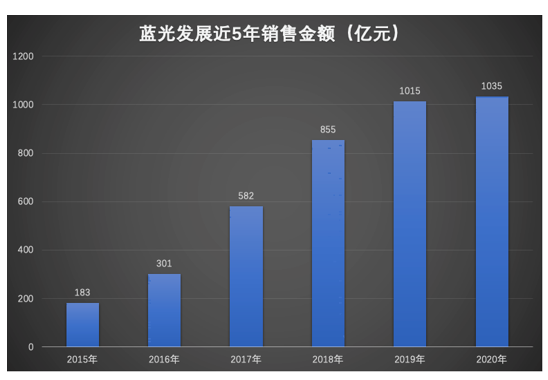

蓝光发展起家于四川,近几年来通过激进拿地扩张成为业内“黑马”,并在2019年跻身千亿房企阵营。2015年-2020年,蓝光销售额从182.72亿增长至1035亿元。

在一位房企转型地产猎头的人士看来,高周转模式不可避免带来内部管理混乱的问题。他表示,这两年蓝光不少高管都主动跳槽,内部人事混乱,高周转业绩导向下乱拿地、拿错地等问题频现,投资失误使得部分项目开盘和回款表现都不理想。

地产专家邓浩志则指出,如今在政策加码之下,全国房价停止大幅上涨,房企利润空间被压缩。叠加融资新规等限制,房企曾经的高杠杆“玩法”从利器变成负担,如同泰禾、福晟等房企一般,融资难度增加,无法借新债还旧债,因此资金链出现断裂。

Wind数据显示,2018-2020年,蓝光发展有息债务为537亿元、605亿元和768亿元,公司经营和投资活动现金流量净额之和持续为负,这意味着公司经营对筹资能力依赖度较高。截至2020年末,蓝光发展踩了两条红线,剔除预收账款的资产负债率约73.03%,净负债率88.57%%,现金短债比为1.06倍。

值得注意的是,蓝光发展的负债中或有较高比例的非标融资,该类融资相比起银行融资,往往成本更高,因此弱化了公司的资本结构。而按照4月底管理层在投资人电话会议上的说法,非标融资主要用途是拿地前融及项目收并购。

虽然在蓝光发展的年报中,具体的债务结构并未具体披露,但根据中诚信国际报告估算,截至2021年3月末蓝光发展非银借款余额占总债务比重约30%;标普则估计,蓝光发展的非银融资从2019年160亿元增加到超过220亿元,占其2020年新增债务一半。非银融资每年成本为8%-13%,公司一年内到期的金额超过120亿元。

此外还有不少业内人士指出,蓝光发展或存在较大规模的表外负债,有明股实债的嫌疑,因此进一步加重公司的还款压力。

财报数据显示,2018-2020年蓝光发展少数股东权益占比分别为41.83%、50.89%、60.06%,同期少数股东损益占利润比重则分别为10.9%、16.83%、10.17%,两者之间存在明显的“剪刀差”。

一位房企财务人士透露称,目前表外负债的一种形式,主要与信托该类非标融资有关。具体操作方法大概是,信托融资以股权形式进入项目公司,并通过同股同权的原则对章程进行约定,从而将表内项目移至表外。房企会和信托公司签订抽屉协议,融资到期则对项目公司股权进行回购。

自救进行时

随着蓝光发展资金危机的发酵,标普和中诚信国际都对公司评级进行了下调,穆迪在5月内更是两次下调评级。5月31日,穆迪公告称,将蓝光发展的企业家族评级从“B2”下调至“B3”,同时将评级展望从“稳定”调整为“负面”。

而仿照泰禾、华夏幸福等“前辈”走过的路,除了变卖资产包外,目前蓝光发展也打算通过引战来“自救”。在4月底的投资者会议上,杨武正表示,在有适当机会的情况下,公司也会考虑在股权层面引入财务实力比较强、对公司长期发展有利的财务投资者,可能会考虑央企或险资。

一个值得注意的动作是,6月初,原公司董事长杨铿拟将个人所持有的5.58%蓝光发展股份转让给了蓝光集团,后者为杨铿控股公司,也是蓝光发展的第一大股东。调整后,杨铿个人持股数下降至0股,蓝光集团持股涨至58.3%。

外界猜测,这一股权结构或便于在大股东层面进行股权变更,即一旦战投买入蓝光控股集团股份,也就获得了蓝光发展股权,相关程序会更加流畅。

此外,为了降负债,蓝光发展明确将放慢步伐,销售规模近3年将不再增长保持在千亿左右。“今年的投资计划,第一原则是量入为出,土地款支出占销售回款3成左右。”公司管理层在2020年业绩会上表示,而根据年报资料,2021 年公司计划土地投资总额不超过 350 亿元。

一位房企人士则透露,今年蓝光发展内部已经明确,不拓展新的项目,主要以合作为主,并且会考虑裁员。

“如果有不出钱或者少量出钱的收并购或者勾地、一二级联动的项目,我们会看机会进行获取,但如果需要占用大部分资金可能不会考虑。”杨武正此前曾表示。

2020年蓝光销售面积为1066万平方米,截至年底,土地储备规划建筑面积为1597万平方米。而同等规模如时代中国、远洋集团、越秀地产等房企,土储多在2500-5000万平方米的水平。

这意味着,目前蓝光的土地储备只能满足一年半左右的发展需要,而按照“行规”,土储最好能满足未来2-3年的发展。

在此背景下,穆迪预计2021年蓝光发展土地逐渐耗竭,2022年全年销售额可能会下降8%-10%至950亿元左右,较弱的销售额将在未来1-2年内影响公司的收入确认。

而这终将使蓝光发展陷入一个死循环,并引发米诺骨牌的连锁反应。一位房企人士评论道,本来政策收紧,房企可借的钱总量变少了,便宜的钱就更少了,信用评级一旦下调马上导致融资成本上升,卖项目的溢价能力也大大削弱。房企只能更依赖于加快销售,利用利润来支撑债务,但如果土储不足,销售规模稳定性则难以有保障。

“其实负债的高低问题不大,最关键的是有息负债(含表外)的息费成本率。利息成本是重要的指标,融资的持续性更是,断贷、收紧银根,打击就会非常大。”该人士表示。

今年至今,蓝光发展股价已跌去近3成,较借壳上市后最高价更是下降超过7成。漫漫渡劫路,如今土储短缺、陷入资金焦虑的蓝光,将何以发展?

《电鳗快报》

热门

相关新闻