2021-07-21 15:37 | 来源:新浪财经 | | [IPO] 字号变大| 字号变小

据了解,自成立以来,大叶工业一直专注于农林园艺灌溉及喷洒工具的研发、生产和销售,产品主要通过国外家居商超、百货超市以及各类品牌商销往全球50多个国家和地区,在国际...

报告期内,大叶工业每年至少有九成以上的收入来自外销,业绩高度依赖海外市场藏匿经营风险。此外,大叶工业主营业务毛利率逐期上升且远高于同行可比公司,一个议价能力不强的贴牌生产企业凭什么创造如此之高的毛利率,畸高毛利率甚至引起了监管的质疑。

3月25日,宁波大叶园林工业股份有限公司(下称“大叶工业”)首发申请获证监会通过,将于上交所上市。招股说明书显示,大叶工业首次公开发行的股票不超过3673.34万股,占发行后总股本的25%;大叶工业此次募集的资金为72186.04万元,将用于智能灌溉产业园、园艺用品、补充营运资金等项目。

据了解,自成立以来,大叶工业一直专注于农林园艺灌溉及喷洒工具的研发、生产和销售,产品主要通过国外家居商超、百货超市以及各类品牌商销往全球50多个国家和地区,在国际市场中获得广泛认可。

2017-2019年及2020年1-6月(下称“报告期”),大叶工业实现营业收入分别为35434.86万元、35949.81万元、37196.16万元、21401.67万元,实现净利润分别为4933.29万元、4439.3万元、8921.12万元、6280.83万元;

由上述数据可知,2019年,大叶工业的净利润同比上升了100.96%,但2018年其净利润同比增速为-10.01%,在2019年营收同比增速仅为3.47%的前提下,大叶工业净利润不仅由负转正,还实现两位数的高增长,此种异常实在令人叹为观止。

营收高度依赖海外藏风险

值得注意的是,大叶工业主要采用ODM、OEM模式,经营模式以外销为主,通过国外DIY超市、百货超市以及各类品牌经销商销往全球50多个国家和地区。2017-2019年,大叶工业外销收入占主营业务收入的比例一直在94%以上,且逐年升高,到2019年已经达到95%。从这个角度看,大叶工业是纯外向型企业,业绩的实现主要依赖境外收入。

招股说明书显示,报告期内,大叶工业境外销售收入分别为3.3亿元、3.36亿元、3.43亿元和1.97亿元,在主营业务收入中的占比分别为94.3%、94.79%、95%和94.25%;境外销售贡献的毛利分别为1.28亿元、1.3亿元、1.57亿元和0.93亿元,在主营业务毛利中的占比分别为94.4%、94.61%、94.6%和93.33%。上述数据充分说明,报告期内,大叶工业每年至少有九成以上的收入来自外销,其经营业绩严重依赖境外市场,境内市场开拓有限。

显而易见,证监会也注意到了这一点,发审委在问询时要求大叶工业结合外销客户开发、订单获取、海关出口单据及数据、银行资金、物流凭证及出口退税、信用保险覆盖率等,说明公司外销收入的真实性和趋势变化的合理性;而且要说明汇率大幅波动对外销定价和公司业绩的影响,公司针对汇率变动采取的措施及有效性,相关汇率风险是否充分揭示;以及结合境外新冠疫情及主要进口国的贸易政策,说明主要进口国对公司产品的需求变动情况,公司外销业务是否存在重大不利变化的风险。

大叶工业对此也进行了风险提示:若海外市场发生波动,或产品进口国的政策、经济、贸易政策等发生重大不利变化,或公司在产品开发、质量控制、响应速度等方面不能满足客户的需求导致主要客户转向其他厂商采购,公司将面临营业收入增长放缓甚至下滑的风险。

如果进一步细分国家来看,大叶工业每年外销收入中至少有三成来自美国。招股说明书显示,报告期内,大叶工业在美国产生的销售收入分别为11683.38万元、12781.48万元、11356.45万元、7905.03万元,分别占当期总外销收入的35.41%、38.09%、33.15%、40.17%。

大叶工业对此也有清醒的认识:若中美贸易摩擦继续升级,且直接涉及公司出口产品,或者其他进口国设置贸易壁垒,将会阻碍公司的市场开拓进程,给公司营业收入的增长带来不利影响。

也就是说,大叶工业的业绩增长是建立在高度依赖外销收入尤其是美国市场收入的基础上,这就好比分散投资可以降低风险,而它却反其道而行之,偏偏要把所有的鸡蛋放在一个篮子里;而且,大叶工业也不是不知道这样操作的风险和后果,只是现在它似乎对经营现状也无力改变。

从过往类似问题公司的情况来看,境外收入一直是财务问题频发的“重灾区”,从证监会在审核时对大叶工业外销收入的真实性和趋势变化的合理性进行明确的质疑,公司潜藏的经营风险由此可见一斑。

毛利率表现“优秀”到没朋友

除了外销收入占比畸高外,证监会还对大叶工业主营业务毛利率逐期上升且远高于同行业可比公司平均水平提出质疑。

发审委要求大叶工业说明以下四个问题:1.主营业务毛利率持续上升且显著高于可比公司的原因及合理性;公司目前的高毛利率是否具有可持续性;2.公司较高自产比例生产模式未成为行业主流的原因及合理性,自制为主的生产模式对主营业务毛利率的影响;3.各业务板块毛利率与同行业可比公司的差异情况及原因;境外主要销售地区及不同客户类型针对同类产品的销售毛利率是否存在显著差异及其原因;4.机器换人、精益化生产管理对公司报告期主要产品单位耗用工时及主营业务毛利率的影响,直接人工费用下降与机器设备折旧变动是否具有合理的匹配关系。

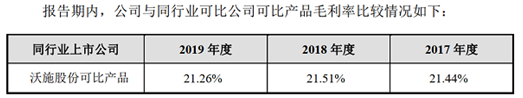

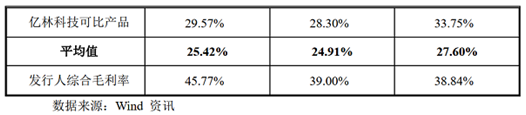

从毛利率数据来看,大叶工业的表现堪称优秀。根据招股书的披露,2017-2019年,大叶工业的销售毛利率分别达到38.84%、39%、45.77%,呈不断上升的趋势,且在提交上市招股书前的2019年出现了较大幅度的攀升。

高毛利率对任何企业来说都是好事,是公司市场竞争力和盈利能力突出的具体体现。不过,大叶工业招股书披露的毛利率确实非常优秀,而且已经“优秀”到大幅高于同行,正是这种畸高的毛利率表现引起了监管的极大关注和质疑。

根据招股书的披露,从与大叶工业可比的两家同行业公司的数据来看,沃施股份2019年的毛利率为21.26%、亿林科技为29.57%,而大叶工业的毛利率则为45.77%,这一数值比沃施股份的毛利率高出两倍还多。

众所周知,大叶工业的产品主要通过ODM、OEM的模式进行生产,主要为国际品牌制造商、综合超市集团等进行贴牌生产,自主品牌较少并且基本未采用相似商标,这就更凸显大叶工业畸高毛利率的异常——一般而言,贴牌生产的企业议价能力并不强,为了获取订单往往还需要打价格战,在这种情况下,大叶工业凭什么能够创造如此之高的毛利率?

对此,大叶工业在招股书中将毛利率较高归因于公司生产材料以自制件为主,外购占比低;根据大叶工业的表述,公司主要客户都是国际知名企业,资信状况良好,与公司保持了长期的合作关系,因而销售回款状况良好。

但大叶工业所谓“自制件为主”的模式在行业中并未成为主流,如果“自制”模式能够如此明显的提升毛利率,在没有证据表明“自制”贴牌生产模式的门槛较高的前提下,为何其他同行不采用同样的做法?对这一问题,即使证监会审核时进行了重点问询,但大叶工业始终未给出令人信服的答复。

《电鳗快报》

热门

相关新闻