2021-07-29 11:11 | 来源:新浪财经上市公司研究院 | | [IPO] 字号变大| 字号变小

值得关注的是,天益医疗之前版本的招股说明书并未披露对赌协议。在7月22日更新的招股书中,天益医疗补充了对赌协议情况。...

第一次主板IPO被否,第二次科创板IPO过会后终止注册,屡战屡败的天益医疗“越挫越勇”,如今向创业板发起了第三次IPO。

7月22日,天益医疗更新了招股书,公司将于7月29日上会迎考。但急于上市的天益医疗并没有完全解决前两次IPO失败的问题,且近日刚披露的对赌协议也可能成为公司成功上市的绊脚石。

发行是否有实质性障碍?

2021年7月22日,天益医疗公布了《首次公开发行股票并在创业板上市审核中心落实函的回复》。回复公告显示,2019年12月, 金浦国调基金与天益医疗及股东签署对赌协议,就回购权、优先认购权、股权转让限制及优先权等进行了约定。2020年11月,各方签署终止协议,对上述对赌协议进行了全面终止。

值得关注的是,天益医疗之前版本的招股说明书并未披露对赌协议。在7月22日更新的招股书中,天益医疗补充了对赌协议情况。

天益医疗上会前的“亡羊补牢”,是否为时已晚?如果仅从这次登陆创业板的角度分析,公司在上会前补充对赌协议情况,可能为时未晚。但如果过将时间轴拉长至上次科创板IPO,天益医疗未及时披露对赌协议的情况,可能导致近三年都不得公开发行股票。

2020年6月10日,天益医疗通过科创板上市委会议,6月18日提交注册。意外的是,公司于10月16日撤回注册申请文件,证监会因此终止了注册申请。关于撤回注册文件的原因,天益医疗没有披露具有原因。

值得关注的是,在天益医疗2020年6月18日提交的招股书(注册稿)中,公司并没有披露与金浦国调基金的业绩对赌情况,因此公司的信息披露存在明显的遗漏。并且,彼时的对赌协议还有法律效力。

根据证监会《首发业务若干问题解答》问题5的规定,发行人应当在招股说明书中披露对赌协议的具体内容、对发行人可能存在的影响等,并进行风险提示。因此,天益医疗科创板招股书中存在硬伤。

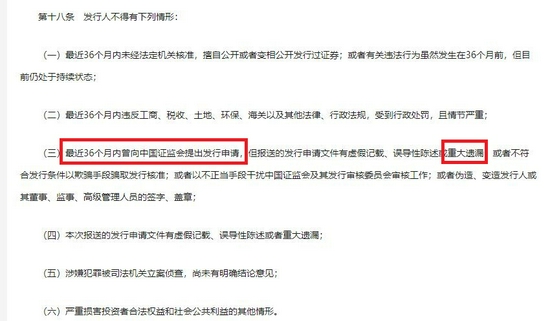

据《首次公开发行股票并上市管理办法》第18条之规定,“最近36个月内曾向中国证监会提出发行申请,但报送的发行申请文件有虚假记载、误导性陈述或重大遗漏”属于不得公开发行股票的情形。该法规第2条规定,“在中华人民共和国境内首次公开发行股票并上市,适用本办法。”

《首次公开发行股票并上市管理办法》第18条

由于天益医疗2020年提交的招股书中有披露业绩对赌情况,如果属于重大遗漏,则在2023年6月18日前不得发行股票。

那么,天益医疗科创板IPO遗漏对赌事项是否属于重大遗漏?根据《公开发行证券的公司信息披露内容与格式准则第 41 号——科创板公司招股说明书》的规定,不论本准则是否有明确规定,凡对投资者作出价值判断和投资决策有重大影响的信息,均应披露。

那么,对赌协议是否对投资者决策有重大影响?

业内人士认为,对赌协议对发行人的好处是能够快速获得大额融资,达到低成本融资和迅速扩张的目的。但对赌协议的弊端也很突出,容易导致发行人管理层不惜采取短期行为,使企业过度追求规模的非理性扩张。对赌协议还在一定程度上破坏公司内部治理,使公司产生重业绩轻治理的倾向。

研究表明,对赌协议包含三重风险。一是不切实际的业绩目标将企业推入盲目发展的困境;二是急于获得高估值融资给公司带来不可控的负面影响;三是公司控制权丧失的风险。

由于天益医疗对赌协议中包含“2022年12月31日之前A股上市”的条款,这对投资者的影响显然很重大。

从另一个角度分析,尽管没有明文规定“对赌协议”属于重大事项,但从证监会《首发业务若干问题解答》问题5规定的“应当披露”的措辞中,可以看出对赌协议对投资者有重大影响。

因此,天益医疗在科创板IPO的招股书中遗漏彼时生效对赌协议的行为,理应属于法律规定的36个月内不得公开发行股票的情形。

前次被否问题犹存

招股书显示,天益医疗主要从事血液净化及病房护理领域医用高分子耗材等医疗器械的研发、生产与销售,主要产品包括血液净化装置的体外循环血路、一次性使用动静脉穿刺器、一次性使用一体式吸氧管、喂食器及喂液管等。

2017年,天益医疗首次递交招股书,但2019年被否。彼时,发审委提出5方面的问题,涉及经销商及客户、营收与净利润增速不匹配、经营现金流与净利润不匹配,应收账款增速快、关联交易、收购、“两票制”影响等。

2020年,科创板上市委对天益医疗提出的问题包括两方面,一是与客户等签订协议的法律效力问题;另一方面是公司销售费用低于可比公司的合理性及原因。

最新版的招股书显示,天益医疗的销售费用率仍明显低于可比同行公司。2018-2020年,公司销售费用金额分别为1258.80万元、1417.63万元及702.42万元,占各期营业收入的比重分别为4.88%、4.48%、1.85%。

2018-2020年,同行三鑫医疗(11.980,0.06,0.50%)的销售费用率为 12.13%、14.08%和7.4%;维力医疗(14.430,-0.07,-0.48%)的销售费用率分别为9.93%、12.39%和8.6%;康德莱(20.270,1.33,7.02%)销售费用率分别为8.16%、10.06%和11.48%;三家同行可比公司的销售费用率均值分别为10.07%、12.18%和9.16%,高出天益医疗5-8个百分点。

天益医疗称,销售费用率相对同行业平均水平较低,主要是由于:(1)发行人销售区域较为集中,境内客户主要集中在浙江省、上海市、江苏省等长三角地区,境外客户也主要运送至宁波及上海港口,运输半径较短,平均运费较低;(2)发行人销售规模小于以上三家可比公司,发行人销售人员数量也少于可比公司。因此,发行人销售费用中的职工薪酬金额小于可比公司。(3)发行人产品质量稳定,具有较高的品牌知名度,主要经销商均是与公司保持常年合作的客户,合作关系稳定,产品推广费用较低。

A股上市公司中,绝大多数医疗器械公司的销售费用率都较高,2020年,95家医疗器械公司的销售费用率均值为17.31%。可见,高销售费用率是医疗器械企业的重要特征。并且,随着“两票制”的进一步推进,很多医疗医药生产企业呈现出“高毛利率、高销售费用率”的走势,而天益医疗畸低的销售费用率着实令人费解。

《电鳗快报》

热门

相关新闻