2021-12-22 10:07 | 来源:证券市场周刊 | | [IPO] 字号变大| 字号变小

光庭信息是一家主要为汽车零部件供应商和汽车整车制造商提供专业汽车电子软件定制化开发和软件技术服务的信息技术企业,主要通过定制软件开发、软件技术服务、第三方测...

11月10日,证监会核准武汉光庭信息技术股份有限公司(下称“光庭信息”)在创业板首发的注册申请。

光庭信息是一家主要为汽车零部件供应商和汽车整车制造商提供专业汽车电子软件定制化开发和软件技术服务的信息技术企业,主要通过定制软件开发、软件技术服务、第三方测试服务、软件许可以及系统集成向客户提供产品或服务。

2018-2020年及2021年1-6月(下称“报告期”),光庭信息实现营业收入分别为2.43亿元、3.05亿元、3.34亿元和1.69亿元,2018-2020年,营业收入复合增长率为4.78%;同期,光庭信息实现净利润7059.64万元、5914.25万元、7340.37万元和2504.78万元,2018-2020年,净利润复合增长率为1.97%。由此可见,2018-2020年,光庭信息经营业绩基本是在原地踏步。

此次在创业板首发,光庭信息拟募资3.87亿元,用于基于域控制器的汽车电子基础软件平台建设、智能网联汽车测试和模拟平台建设和智能网联汽车软件研发中心建设等项目。

尽管已核准上市,但光庭信息仍有一些疑点值得投资者关注。

高毛利率可持续性备受质疑

从历次问询情况来看,光庭信息毛利率始终是重点问询内容之一。

报告期各期,光庭信息主营业务毛利率分别为48.11%、48.66%、50.01%和47.31%,2018-2020年,主营业务毛利率逐年增加,2021年上半年,主营业务毛利率稍有所下滑。

同期,由中科创达(152.280,3.08,2.06%)、东软集团(12.850,-0.47,-3.53%)、四维图新(15.310,-0.09,-0.58%)、凌志软件(15.390,0.10,0.65%)和诚迈科技(67.300,0.79,1.19%)构成的同业可比上市公司主营业务毛利率均值分别为42.8%、41.72%、41.09%和39.58%。报告期内,主营业务毛利率行业均值呈现逐年下滑的态势,截然不同于光庭信息主营业务毛利率变化趋势。有鉴于此,报告期内,光庭信息主营业务毛利率与行业均值的差距逐渐加大,分别为5.31%、6.94%、8.92%和7.73%。

从招股书披露的信息来看,光庭信息主营业务毛利率的持续走高,离不开定制软件开发业务的高毛利率贡献。

报告期各期,光庭信息定制软件开发业务的销售收入分别为1.29亿元、1.55亿元、1.62亿元和0.76亿元,在主营业务收入中的占比分别为53.01%,50.99%、48.48%和45.46%,是光庭信息的主要收入来源。

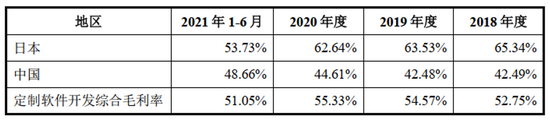

尽管定制软件开发收入在主营业务收入中的占比在逐年下滑,但毛利率却是不断提升。报告期各期,光庭信息定制软件开发的毛利率分别为52.75%、54.57%、55.33%和51.05%。

此外,从定制开发软件收入的区域构成来看,报告期内,光庭信息定制软件开发收入中,来自日本的收入占比分别为44.89%、57.42%、58.44%和47.06%,也就是说,光庭信息四成以上定制软件开发收入来自日本。

而且,光庭信息对日本销售的定制软件开发毛利率明显高于国内业务。报告期内光庭信息定制软件开发毛利率分地区情况如下表所示:

由上表可知,光庭信息定制软件开发对日业务毛利率比国内业务分别超出22.85%、21.05%、18.03%和5.07%。

关于定制软件开发对日业务毛利率高于国内业务的问题,光庭信息解释称,日本客户对优质的软件开发服务的需求较大、对产品品质要求较高,但由于日本的软件工程师资源相对较少,当地的服务价格相对较高,由于公司能够以相较日本当地更有竞争力的价格提供优质的技术服务,因此公司对日本客户的议价空间较大,毛利率相对较高。

显然,创业板上市委也关注到这个问题。在审议会议上,创业板上市委提出,请发行人代表结合市场竞争格局、自身行业地位和竞争优劣势,说明:报告期内定制软件开发业务毛利率逐年上升且明显高于同行业可比公司的合理性;对日本业务的毛利率明显高于国内业务的合理性;高毛利率的可持续性等等。

中海庭估值暴涨或有蹊跷

据招股书披露,武汉中海庭数据技术有限公司(下称“中海庭”)于2016年9月由光庭信息以货币出资1400万元设立。

2016年11月1日,广州中海达(9.680,0.12,1.26%)向中海庭增资3600万元,增资完成后,光庭信息持有中海庭54%股权、广州中海达持有中海庭36%股权、众创兴图持有中海庭10%股权。本次增资价格为3.85元/股,对应中海庭投后估值为1亿元,投前估值为6400.00万元。这意味着,成立不足两月,中海庭估值已近翻两番。

2017年9月28日,光庭信息第二大股东上汽创投向中海庭增资1.46亿元。本次增资完成后,上汽创投获取中海庭51%股权,光庭信息持有中海庭26.46%股权,广州中海达持有中海庭17.64%股权,众创兴图持有发行人4.9%股权。本次增资价格为5.41元/股,对应中海庭投后估值2.86亿元,投前估值为1.4亿元。自此,光庭信息丧失对中海庭的控制权。

与此同时,中海庭2017年至2019年持续亏损,2020年扭亏为盈,盈利42.76万元,2021年1-6月因项目尚未完全交付,亏损1085.70 万元。

由此可知,在2017年亏损的情况下,中海庭在成立满周年之际,期间经过一次3600万元的增资后,估值已高达1.4亿元。

此外,除中海庭估值暴涨为光庭信息2017年带来7918.20万元的投资收益外,2018年,光庭信息还因放弃高精度电子地图业务和导航电子地图制作甲级测绘资质并协助中海庭取得该项资质而确认营业外收入6558.21万元。

也就是说,2017年和2018年,中海庭为光庭信息总共贡献1.45亿元收入,相当于光庭信息这两年营业收入总额的35.75%。由此不难看出,在光庭信息全资设立到其丧失对中海庭控制权的两年间,经营亏损的中海庭却为光庭信息经营业绩做出不小的贡献。

对此,创业板发审委在问询中也提出,请发行人说明在中海庭成立时间较短、未实际开展业务或未产生经济效益的情况下对应估值水平的公允性、选取的估值方法的合理性、投后估值在短时间内大幅提升的原因。

《电鳗快报》

热门

相关新闻