2022-03-21 08:35 | 来源:经济参考网 | | [IPO] 字号变大| 字号变小

天益医疗成立于1998年3月,是一家主要从事血液净化及病房护理领域医用高分子耗材等医疗器械的研发、生产与销售的企业,公司主要产品包括血液净化装置的体外循环血路...

近日,四年时间三次冲刺A股IPO的宁波天益医疗器械股份有限公司(下称“天益医疗”)发布了首发招股书。公司计划发行不超过1473.6842万股新股,募资5.1亿元,投建年产4000万套血液净化器材建设项目、年产1000万套无菌加湿吸氧装置建设项目、综合研发中心建设项目以及补充流动资金。

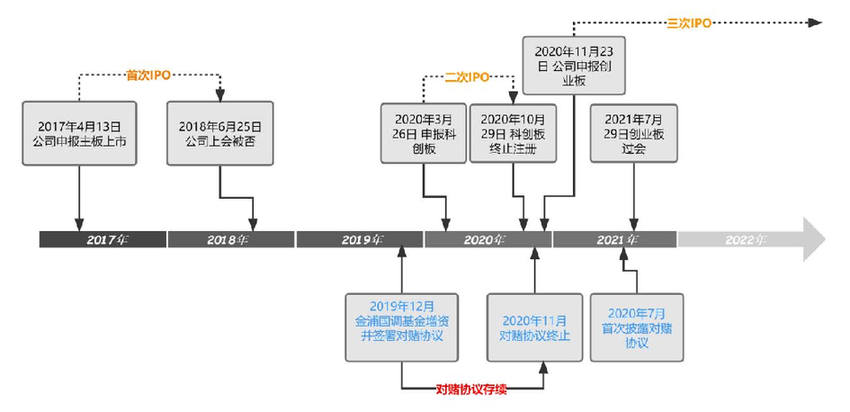

然而,《经济参考报》记者注意到,公司在2019年12月签署了一份对赌协议,该协议涉及回购权、优先认购权等多方面内容,但在科创板IPO期间,天益医疗先后发布的三个版本的招股书对彼时尚在生效的对赌协议只字不提;如今公司再度冲刺创业板IPO,直至上会前夕,在监管的“追问”下,公司才在后续招股书中补充披露。按照相关法规,上交所、深交所均明确要求公司应在招股书中披露对赌协议相关内容。

对此,多名专家向记者表示,天益医疗科创板IPO未披露对赌协议属于重大遗漏,或对其上市造成影响。

图为天益医疗上市关键事件梳理数据来源:公司公告

隐瞒对赌协议

天益医疗成立于1998年3月,是一家主要从事血液净化及病房护理领域医用高分子耗材等医疗器械的研发、生产与销售的企业,公司主要产品包括血液净化装置的体外循环血路、一次性使用动静脉穿刺器等。

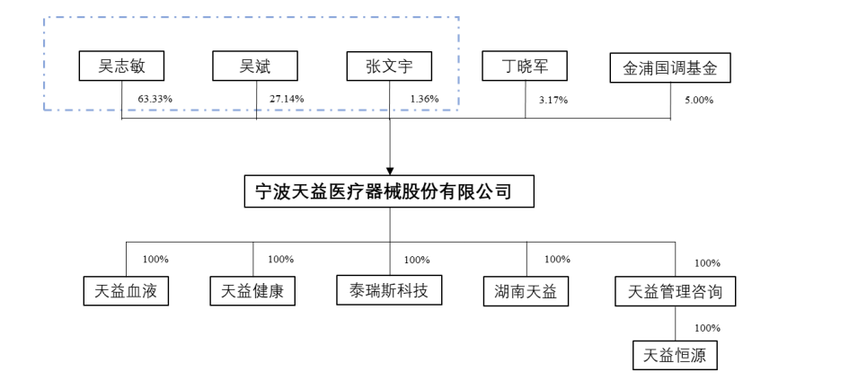

招股书显示,公司股权高度集中,实控人为吴志敏、吴斌父子,其中,吴志敏直接持有公司63.33%股份;吴斌直接持有公司27.14%股份,此外,张文宇(吴志敏的外甥)系实控人的一致行动人,直接持有公司1.36%股份。本次发行前,吴志敏、吴斌合计持有公司90.47%的股权,控制公司91.83%的股权。

图为天益医疗股权结构,图片来源:公司招股书

除此之外,天益医疗仅有其他两名股东,分别为丁晓军和上海金浦国调并购股权投资基金合伙企业(有限合伙)(下称“金浦国调基金”),分别持有公司3.17%和5%股份。

值得注意的是,作为天益医疗唯一的一家机构股东,金浦国调基金于公司申报科创板前三个月才“闪电”入股,2019年12月其以现金出资5000万元认购天益医疗新增股本221.05万股,占增资后总股本的5%。

不过,金浦国调基金的增资条件并不简单。

事后来看,2019年12月,吴志敏、吴斌、张文宇、天益医疗和金浦国调基金签署了一份《关于宁波天益医疗器械股份有限公司投资协议之补充协议》,对回购权、公司增资优先认购权、股权转让限制及优先权、共同出售权、反稀释保护和清算事件、出售事件及分配等内容进行了约定。

其中,回购权条款约定投资者在特定情形下有权要求实际控制人回购其持有的全部公司股权,而其中一种情形就是“未能在2022年12月31日之前实现在中国境内证券交易所的首次公开发行及上市。”

2020年10月,已提交注册四个月的天益医疗突然主动撤回申请材料,宣告其二次IPO折戟。

值得一提的是,天益医疗于科创板撤材料后的下一月,也就是2020年11月,前述对赌协议才被全面终止,也就是说,在科创板上市长达七个多月时间内,历经多轮问询、多次更新了招股书的天益医疗,竟对前述尚在生效的对赌协议只字未提。

《经济参考报》记者注意到,根据上交所2019年3月发布的《上海证券交易所科创板股票发行上市审核问答(二)》,要求“发行人应当在招股说明书中披露对赌协议的具体内容、对发行人可能存在的影响等,并进行风险提示。”

这意味着,在上交所有明确披露要求前提下,天益医疗却隐瞒了前述对赌协议。

对此,上海明伦律师事务所律师王智斌表示,“对赌协议属于强制披露的范畴,如果公司存在对赌协议而未予披露,其行为已涉嫌构成虚假陈述中的重大遗漏。”

国内知名券商人士张扬(化名)亦表示,“拟上市公司应该主动披露对赌协议,因为其会影响公司股权的稳定性,而公司股权控制权清晰为重点审查内容。”

上会前夕“打补丁”

科创板IPO折戟后,天益医疗又“无缝对接”创业板,2020年11月23日,天益医疗的创业板上市申请再获受理。

值得一提的是,自创业板提交上市申请后近八个月时间内,天益医疗又历经了两轮问询、且更新了招股书,但其依旧未主动披露该份对赌协议;直到2021年7月20日,在回复创业板审核中心落实函中,该份对赌协议才首次“浮出水面”,而此时距离天益医疗上会仅不到十天。

彼时,创业板审核中心要求天益医疗根据《深圳证券交易所创业板股票首次公开发行上市审核问答》关于对赌协议的相关规定,“说明对赌协议的具体内容、对发行人的具体影响,是否符合《深圳证券交易所创业板股票首次公开发行上市审核问答》关于对赌协议的相关要求。”

《经济参考报》记者注意到,为明确市场预期,提高创业板上市公司证券发行上市审核工作的透明度和规范性,深交所于2020年6月发布了《深圳证券交易所创业板股票首次公开发行上市审核问答》,其中针对对赌协议的披露要求与此前科创板完全一致。

尽管天益医疗在回复审核中心落实函相关问题时称公司申报前已清理了对赌协议,但其还是基于深交所对于对赌协议的相关披露要求,在随后的招股书中补充披露了对赌协议的相关内容。

对此,张扬向记者坦言,“基于审慎披露的原则,天益医疗创业板IPO期间其实应该主动披露其对赌协议的,尽管对赌协议申报前已经取消,但其报告期内还是客观存在的,投资者有权知道该对赌协议是否真实取消,后续对公司还有无影响等等。”

一位从业多年的资深证券律师则表示,“无论上市公司还是拟上市公司的信披都要坚持实质大于形式的原则,有时候尽管形式上达不到需要信披的标准,但任何对公司产生重大影响或影响投资者决策的重要消息,其实都应该审慎地进行披露。”

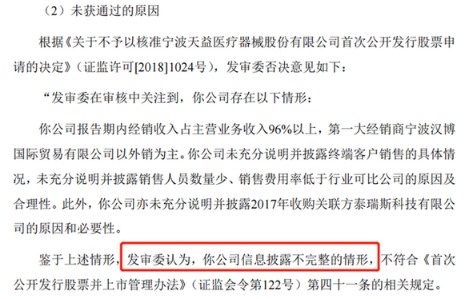

事实上,天益医疗此前已在信息披露问题上“摔过跟头”。

《经济参考报》记者注意到,在创业板首轮审核问询回复中,天益医疗表示其首次IPO被否原因在于发审委认为其存在信息披露不完整的情形,包括:

“公司未充分说明并披露终端客户销售的具体情况,未充分说明并披露销售人员数量少、销售费用率低于行业可比公司的原因及合理性公司,未充分说明并披露2017年收购关联方泰瑞斯科技有限公司的原因和必要性。”

图为天益医疗首次IPO上会被否原因,图片来源:司创业板审核问询函回复

对此,资深券商人士、注册会计师高明(化名)表示,“在监管日趋严格的背景下,提升和保证IPO信息披露质量已成为诸多公司获得资本市场入场券的重要前提,而如果一家公司此前IPO就因为信披问题被否,而目前信披问题依然是公司内控的薄弱环节,那么即便这家公司成功上市其实它的信披质量都要打一个问号,投资者应该更加审慎判别其披露的信息。”

对公司影响几何?

近日,天益医疗刚发布了首发招股书(注册稿),即将进入询价阶段,然而,市场目前十分关心该公司科创板期间隐瞒对赌协议,是否会对其创业板上市产生实质性影响。

《经济参考报》记者注意到,根据证监会发布的《首次公开发行股票并上市管理办法》(下称“管理办法”),发行人不得有下列情形,包括“最近36个月内曾向中国证监会提出发行申请,但报送的发行申请文件有虚假记载、误导性陈述或重大遗漏。”

同时,管理办法还规定,存在“发行人向中国证监会报送的发行申请文件有虚假记载、误导性陈述或者重大遗漏”等情形的,除依照《证券法》的有关规定处罚外,中国证监会将采取终止审核并在36个月内不受理发行人的股票发行申请的监管措施。

对此,前述资深证券律师向记者表示,参照证券法第八十条对重大事项的相关规定,其中一种情形为持有公司百分之五以上股份的股东或者实际控制人持有股份或者控制公司的情况发生较大变化,公司的实际控制人及其控制的其他企业从事与公司相同或者相似业务的情况发生较大变化。

其进一步表示“在这个案例中机构投资者的持股占比达到了5%,并且对赌协议是跟公司控股股东之间签订的,从这个角度看,该公司上市过程中未披露对赌协议属于是一种重大的遗漏。”

张扬也表示,“对赌协议签订一方为公司持股5%的重要股东,在我们实际核查公司中,5%对公司来说是一个很重要的标准,相当于所有核查程序都适用。”

那么,如果公司此前存在重大遗漏,又会对公司此后上市造成何种影响?

对此,王智斌坦言,“如果该公司发行申请文件中存在重大遗漏并且发生时间是在36个月之内的,该公司后续的IPO进程会存在法律障碍。”

张扬称,“关键看监管如何认定这个事情,如果监管认定这个事情属于重大遗漏,哪怕公司处于询价阶段,也是可以叫停的。”

针对前述质疑,《经济参考报》记者近日致函天益医疗。至记者发稿,公司未给出正式回应。

《电鳗快报》

热门

相关新闻