2022-03-21 08:42 | 来源:经济参考网 | | [科创板] 字号变大| 字号变小

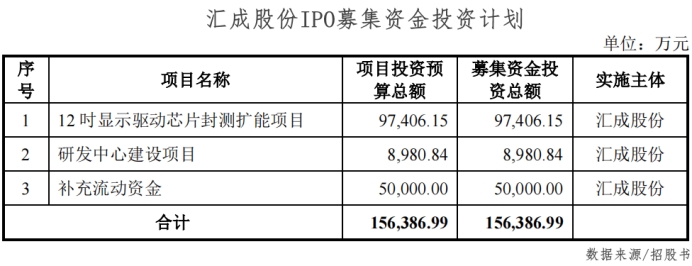

汇成股份此次IPO拟发行不超过2.23亿股,计划募资15.64亿元,拟用于12吋显示驱动芯片封测扩能项目、研发中心建设项目及补充流动资金。...

近日,合肥新汇成微电子股份有限公司(下称“汇成股份”)回复科创板二轮问询。在回复公告中,公司对上交所关注的实控人大额负债、技术及市场空间、研发费用等六方面的问题进行了说明。

《经济参考报》记者注意到,汇成股份实控人对外借款总额高达3.04亿元,被上交所两次问询。此外,公司技术及市场前景受关注,公司主营业务毛利率连续多年低于行业均值。

实控人大额负债情况被追问

招股书称,汇成股份是集成电路高端先进封装测试服务商,目前聚焦于显示驱动芯片领域,具有领先的行业地位。公司主营业务以前段金凸块制造(Gold Bumping)为核心,并综合晶圆测试(CP)及后段玻璃覆晶封装(COG)和薄膜覆晶封装(COF)环节,形成显示驱动芯片全制程封装测试综合服务能力。公司的封装测试服务主要应用于 LCD、AMOLED 等各类主流面板的显示驱动芯片,所封装测试的芯片系日常使用的智能手机、智能穿戴、高清电视、笔记本电脑、平板电脑等各类终端产品得以实现画面显示的核心部件。

汇成股份此次IPO拟发行不超过2.23亿股,计划募资15.64亿元,拟用于12吋显示驱动芯片封测扩能项目、研发中心建设项目及补充流动资金。

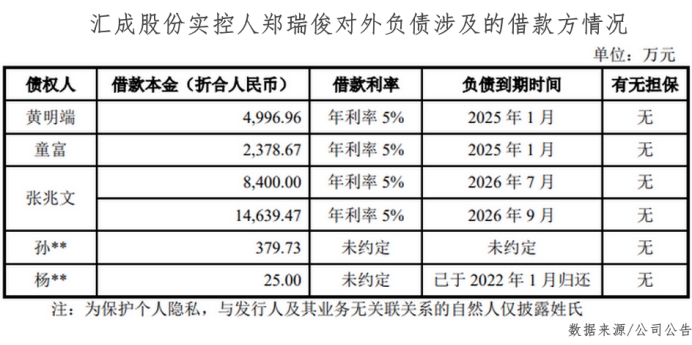

招股书显示,汇成股份控股股东扬州新瑞连及实控人郑瑞俊存在3项未到期的大额对外负债(负债本金折合1000万元以上),债权金额合计3.04亿元,并同时为公司未履行完毕的对外借款提供大额担保。扬州新瑞连所持公司2000万股股份被质押,占公司总股本比例为3%。

在第一轮问询中,上交所要求公司说明控股股东及实控人对外负债的情况及形成过程、到期时间、偿还情况和后续偿还资金安排,是否具备清偿能力;控股股东及实控人股权质押的具体情况,是否存在实现质押权的风险等。

公司在回复公告中表示,控股股东及实控人对外负债形成原因及过程合理,相关负债尚未到期,未偿还完毕。实控人资信状况良好,持有众多投资资产,可通过资产变现、上市后公司分红及其他外部融资方式筹措资金,还款资金来源较为充足,具备清偿债务的能力。公司控股股东所持公司股份质押已全部解除,不存在实现质押权的风险。

然而,在第二轮问询中,上交所对公司实控人大额负债情况进行了追问。

上交所要求公司进一步说明借款方与实控人之间是否存在股份代持、利益输送及潜在利益安排;实控人及相关方取得借款后的具体用途和最终去向,支持公司发展的具体体现和形式;实控人借款是否存在其他实质性潜在担保措施、上市后担保安排或其他利益安排,上述解除质押是否存在其他替代性担保措施等多个问题。

《经济参考报》记者注意到,截至2021年12月31日,郑瑞俊对外负债涉及的5名借款方中,对杨某、孙某的借款系郑瑞俊个人资金周转需要产生的对外负债,金额相对较小。但其余3名债权人的借款总额高达3.04亿元,均未到期,且这三名借款方均间接持有公司股份。

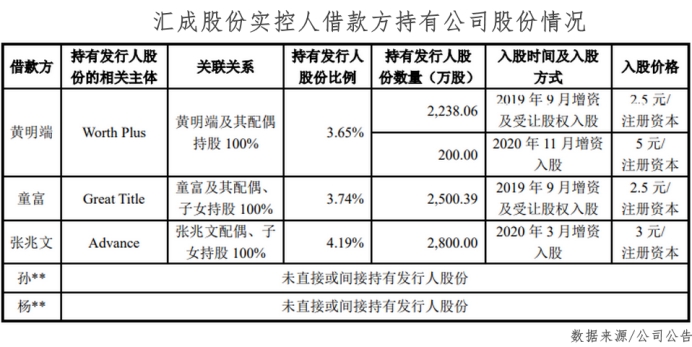

具体来看,苏宁易购(002024.SZ)董事长黄明端及其配偶控制的Worth Plus于2019年9月通过增资及受让股权的形式入股汇成有限,Worth Plus目前为持有公司3.65%股份的股东。童富及其近亲属控制的Great Title于2019年9月通过增资及受让股权的形式入股汇成有限,Great Title目前为持有公司3.74%股份的股东。张兆文近亲属控制的Advance于2020年3月通过增资的形式入股汇成有限,Advance目前为持有公司4.19%股份的股东。汇成有限于2021年3月整体变更为股份有限公司。

回复公告显示,为支持公司发展,2018年末、2019年末,实控人及相关方向公司提供的借款余额均超过1.70亿元,2018-2021年期间,累计向公司提供借款超过4亿元。实控人于2021年新增对外借款,取得借款后主要用于向合肥创投支付股权转让款,同时,公司结合实控人2018-2021年的资金流水核查情况,实控人对外借款最终去向主要为回购部分股东退出股权以及为员工持股平台支付增资款。

汇成股份表示,借款方具备相应的资金实力,借款资金来源均为合法自有资金,相关借款人对实控人的借款利率约定公允,相关借款不存在担保措施具有合理性,上述借款人与实控人之间不存在股份代持、利益输送及潜在利益安排。实控人大额负债相关股东入股公司的方式及背景具有合理性,投资入股价格公允,不存在利益输送及潜在利益安排。实控人及相关方存在对外负债主要系用于回购部分股东退出股权以及为员工持股平台支付增资款,并通过前述事项支持公司发展。实控人借款不存在其他实质性潜在担保措施、上市后担保安排或其他利益安排,上述解除质押不存在其他替代性担保措施。

技术及市场空间存疑

上交所在第一轮问询中对公司的核心技术先进性及来源进行了问询,在第二轮问询中依旧对公司的技术及市场空间问题给予关注。

根据第一轮问询回复,公司核心技术主要集中在金凸块制造(Gold Bumping)、晶圆测试(CP)、玻璃覆晶封装(COG)和薄膜覆晶封装(COF)等工艺制程,其中COG与COF均属于倒装芯片封装技术(Flip Chip)。 在显示驱动芯片封测领域,金凸块制造技术凭借明显的技术与性能优势成为生产与研发主要的方向,目前大约有95%应用于液晶显示屏的驱动芯片封装领域。

值得注意的是,公司核心技术人员共4名,均曾在同行业公司颀邦科技(6147.TWO)下属子公司任职。颀邦科技为市场第一大显示驱动芯片封测企业,曾研发铜柱、铜镍金凸块工艺。

此外,公司在工序相对简单的COG销量占比较高,据测算,2018年-2020年及2021年上半年(下称“报告期”),公司COG销量分别是COF销量的6.39倍、4.82倍、2.74倍、2.45倍。

在第二轮问询中,上交所要求公司进一步说明目前的金凸块制造技术是否存在短期被替代的风险,现有技术是否可以应用在其他下游领域;结合COG和COF的技术难度、应用领域及成本和毛利率差异情况,说明公司工序相对简单的COG销量占比较高的原因及合理性;新增客户的具体构成情况,并请结合公司技术在显示屏驱动芯片封装领域的应用情况、向其他领域拓展的可行性,进一步分析公司未来的市场发展空间等。

汇成股份表示,显示驱动芯片封测领域主要的独立封测企业颀邦科技、南茂科技(8150.TW)、通富微电(002156.SZ)等发展历史较长,凸块制造等封测技术储备相对丰富。公司现阶段主要从事金凸块制造用于显示驱动芯片封测,金凸块制造技术在行业内处于领先地位,各项关键指标领先或持平同行业龙头公司。公司现有凸块制造技术横向可拓展至铜柱凸块制造、锡凸块制造等技术,纵向可延伸产线至 CMOS 图像传感器、指纹传感器封测等细分领域,不存在短期被替代的风险。

从技术难度方面来看,COG与COF在前段共用的研磨、切割环节技术生产流程一致、技术难度基本相同,但由于封装结构不同,所封装产品各有优势,COG工艺生产周期较短;从应用领域来看,COG主要应用于手机、数码相机、平板电脑等中小尺寸屏幕,COF主要应用于液晶电视等大尺寸屏幕,目前公司前者客户需求量相对较大;从成本与毛利率来看,COF资金与人力资源占用较多、单位成本较高,与COG相比毛利率略高,整体收入规模呈快速增长趋势;从发展沿革来看,公司COG产品与COF制程均拥有较为深厚的技术储备,受限于资金不足等因素,现阶段COF产能相对COG较小,正在积极扩充中。

因此,公司的COG销量占比较高具有合理性。

新增客户方面,报告期内,公司前五大客户集中度较高且新增客户不多,新增主要客户收入占主营业务收入比例分别为0.04%、3.00%、9.21%和14.02%。公司表示,2018年度至2021年度主要的新增客户大部分为中国大陆的芯片设计厂商,其中集创北方为2020年度中国排名前十的显示驱动芯片设计公司。

市场前景方面,公司正在逐步实现显示驱动芯片封装测试领域的进口替代,未来市场前景与进口替代市场空间广阔,同时可依托行业领先的封测技术拓展至CMOS图像传感器、指纹传感器、电源管理芯片、射频芯片等细分芯片封测领域,上述细分市场发展前景良好。

《电鳗快报》

热门

相关新闻