2022-05-24 14:45 | 来源:中国网财经 | | [IPO] 字号变大| 字号变小

此次IPO,华达股份计划募集资金5.34亿元,募集资金将用于卫星互联高可靠连接系统产业化项目、研发中心建设项目和补充流动资金项目。...

近日,陕西华达科技股份有限公司(以下简称“华达股份”)回复深交所首轮问询并更新招股说明书,公司拟在创业板上市。

此次IPO,华达股份计划募集资金5.34亿元,募集资金将用于卫星互联高可靠连接系统产业化项目、研发中心建设项目和补充流动资金项目。

值得注意的是,华达股份存在第一大客户与第一大供应商重合的情况,客户与供应商重合的收入及采购占比较高引深交所关注。同时,公司应收款项合计占营业收入的比例显著高于同行业公司遭深交所问询。此外,公司偿债能力不及同行业可比公司,资产负债率远高于行业均值。

第一大客户与第一大供应商重合

华达股份成立于2000年,公司主营业务为电连接器及互连产品的研发、生产和销售,主要产品包括射频同轴连接器、低频连接器、射频同轴电缆组件等三大类。

财务数据方面,2019-2021年的报告期内,华达股份分别实现营业收入5.54亿元、6.37亿元和7.56亿元,分别实现净利润5000.26万元、6651.82万元和7770.89万元。

值得注意的是,华达股份第一大客户、第一大供应商、第一大外协供应商均为中国电科及其下属单位。报告期内,华达股份从中国电科下属单位A1采购电缆的价格低于从原厂商处采购价格。

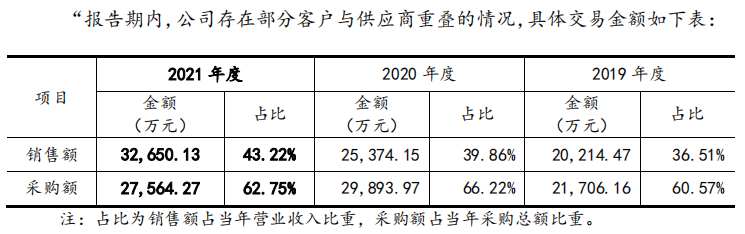

此外,华达股份客户与供应商重合的收入及采购占比较高。报告期内,公司客户与供应商重合的销售收入占营业收入比例分别为36.51%、39.86%、43.22%,采购额占同期采购总额的比例分别为60.57%、66.22%、62.75%。同时,公司招股书与保荐工作报告披露的客户与供应商重合金额及占比存在差异。

数据来源:华达股份首轮问询函回复

对此,深交所要求华达股份说明中国电科及其下属单位同为公司第一大客户、第一大供应商、第一大外协供应商的合理性,公司与同行业可比公司是否存在较大差异;公司与中国电科及其下属单位的交易实质,是否构成受托加工行为,公司对中国电科及其下属单位是否构成重大依赖。华达股份还需要说明招股书与保荐工作报告披露的客户与供应商重合数据差异原因,并进一步披露客户与供应商重合的具体情况。

在回复深交所的首轮问询中,华达股份表示,“报告期内,多数企业原本为公司单一的客户或供应商,因为在业务开展过程中存在上下游交叉重合情况,进而发展为在原本销售或采购的基础上补充另一类业务。多数企业的单项采购或销售金额较小,报告期内,销售金额和采购金额均大于50.00万元的重叠客户、供应商数量分别为6家、13家、7家,剔除各期重复公司后,共有15家”。

对于客户及供应商重合的情况,华达股份表示,“主要出于原材料专用性、保密性、供应及时性、质量稳定性以及价格优势等因素的考虑,该模式为电子产品制造行业较为普遍采用的业务模式,交易具有商业合理性,并且具有真实交易背景,符合同行业的行业惯例”。

应收款项合计占比显著高于行业

除客户与供应商重合引深交所关注,华达股份应收款项合计占营业收入的比例显著高于同行业可比公司遭深交所问询。

报告期各期末,华达股份应收账款余额分别为3.72亿元、3.87亿元和3.90亿元,占资产总额的比例分别为25.31%、22.94%和21.80%。其中,公司同期坏账准备金额分别为3300.26万元、3480.56万元和3965.54万元。

数据来源:华达股份首轮问询函回复

此外,华达股份应收款项合计占营业收入的比例显著高于同行业可比公司。报告期内,公司应收款项合计分别为6.09亿元、7.02亿元和7,28亿元,占营业收入的比例分别为110.01%、110.31%和96.42%。对比同行业可比公司,同行业公司应收款项占营收比例的均值分别为74.49%、76.34%和68.29%。

数据来源:华达股份首轮问询函回复

对此,深交所要求华达股份说明应收账款、应收票据、应收款项融资等应收款项合计金额及占各期收入比例情况,合计连续计算账龄情况,占收入比例显著高于可比公司的原因。同时,公司还需要说明报告期是否存在应收账款逾期情况,涉及主要客户及金额、交易情况、逾期账龄、坏账减值准备计提比例、期后回款情况。

对于应收款项占营收比例高于行业均值,华达股份在首轮问询回复中表示,“公司主要客户为国有大型军工集团及下属院所,是军品厂商的整机子系统配套厂商,公司产品交付验收、得以确认收入和应收款项的阶段,处于整体产业链条的末端环节。受到最终产品交付验收和最终用户付款的进度的影响,故应收账款回收周期较长,应收款项余额较大,导致应收款项占营业收入比例较高”。

除此之外,华达股份偿债能力不及同行业可比公司,公司资产负债率远高于行业均值。报告期内,公司资产负债率分别为73.63%、67.93%和64.53%,虽然资产负债率逐年下降,但仍远高于同行业可比公司。

数据来源:华达股份招股书

对此,华达股份表示,“报告期内,由于融资渠道受限,生产建设投入较大,公司资产负债率略高于部分同行业上市公司。本次发行并上市后,随着募集资金的到位,公司资产负债率预计将有所下降”。

对于华达股份IPO进展,中国网财经记者将保持持续关注。

《电鳗快报》

热门

相关新闻