2022-06-07 14:29 | 来源:中华网财经 | | [IPO] 字号变大| 字号变小

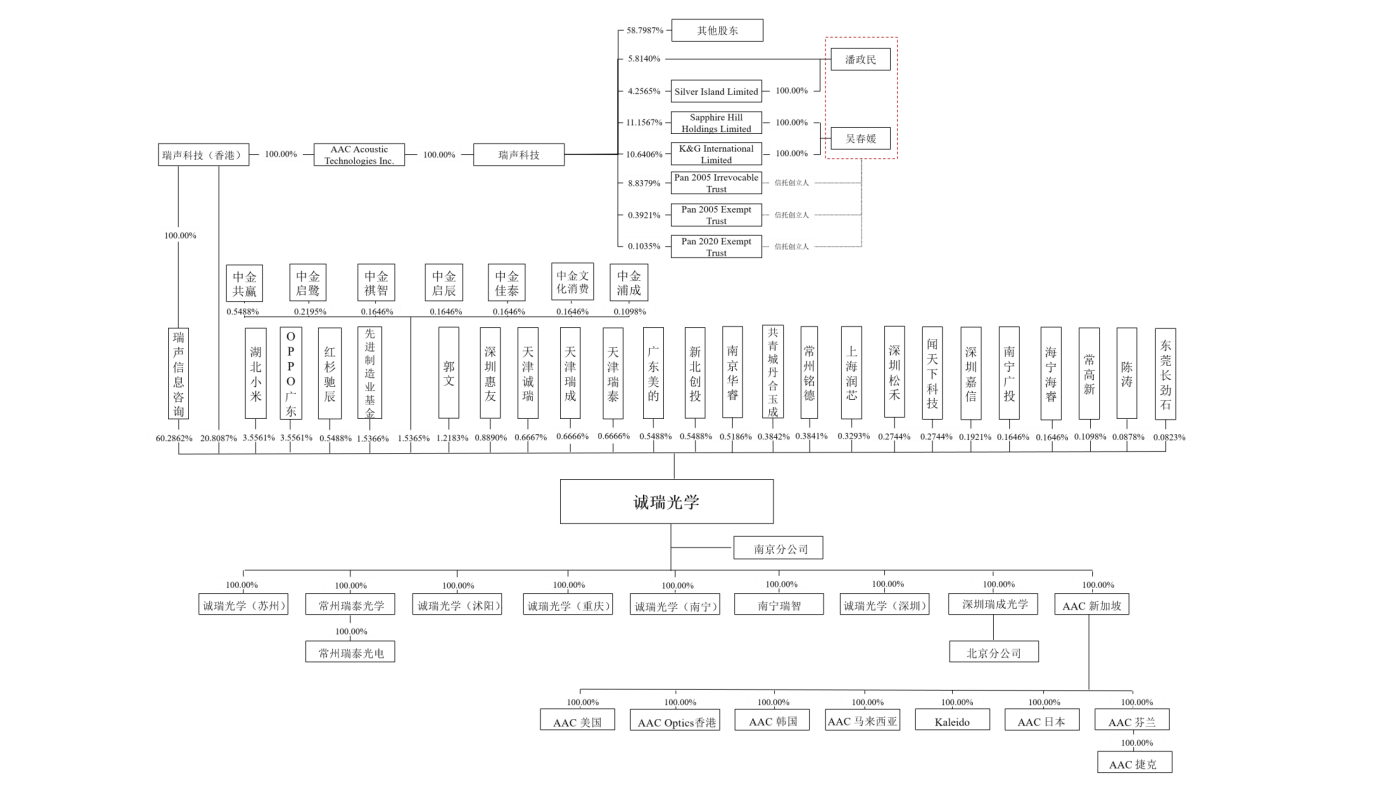

股权结构上,潘政民、吴春媛夫妇为瑞声科技控股股东,合计控制81.0949%股份,公司实际控制人为潘政民先生及吴春媛女士。值得注意的是,、红杉驰辰持股0.5488%、先进制造业....

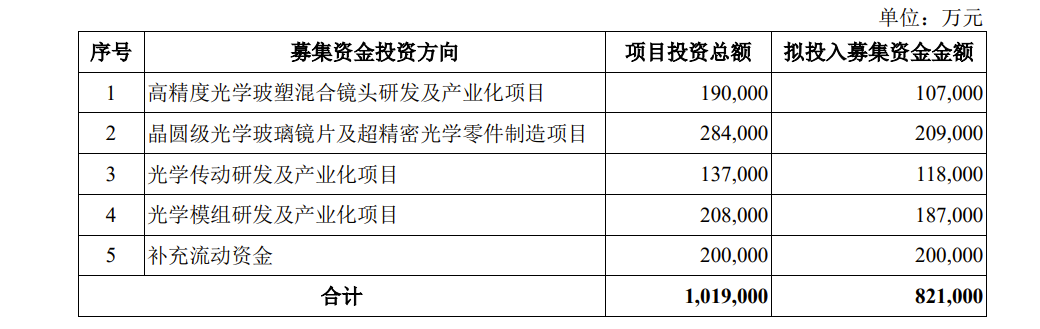

近日,诚瑞光学(常州)股份有限公司(下称:诚瑞光学)科创板IPO获上交所受理,拟募资82.10亿元,中金公司为保荐机构,据悉,诚瑞光学为香港联交所主板上市公司瑞声科技控股子公司。诚瑞光学本次拟发行不超过 1,692,220,000 股,不低于本次发行后总股本的10%,不超过本次发行后总股本的 20%;

成立于2008年12月的诚瑞光学主营业务是塑料镜头、WLG 玻璃镜片及玻塑混合镜头、摄像头模组、光学传动等光学元器件的研发、制造和销售,以 2021年度全球光学镜头出货量及出货金额计,公司是全球光学镜头前三大供应商之一。

实控人为夫妻湖北小米、OPPO 广东持股

股权结构上,潘政民、吴春媛夫妇为瑞声科技控股股东,合计控制81.0949%股份,公司实际控制人为潘政民先生及吴春媛女士。值得注意的是,湖北小米持股3.5561%,OPPO 广东持股3.5561%、红杉驰辰持股0.5488%、先进制造业基金持股1.5366%、广东美的持股0.5488%。最近一年新增2名自然人股东,3名机构股东。

招股书显示,潘政民先生,1968年12月出生,美国国籍,拥有中国香港永久居留权。2003年12月至今担任瑞声科技执行董事兼行政总裁。 吴春媛女士,1971年2月出生,新加坡国籍,拥有中国香港永久居留权。2003年12月至今担任瑞声科技非执行董事。

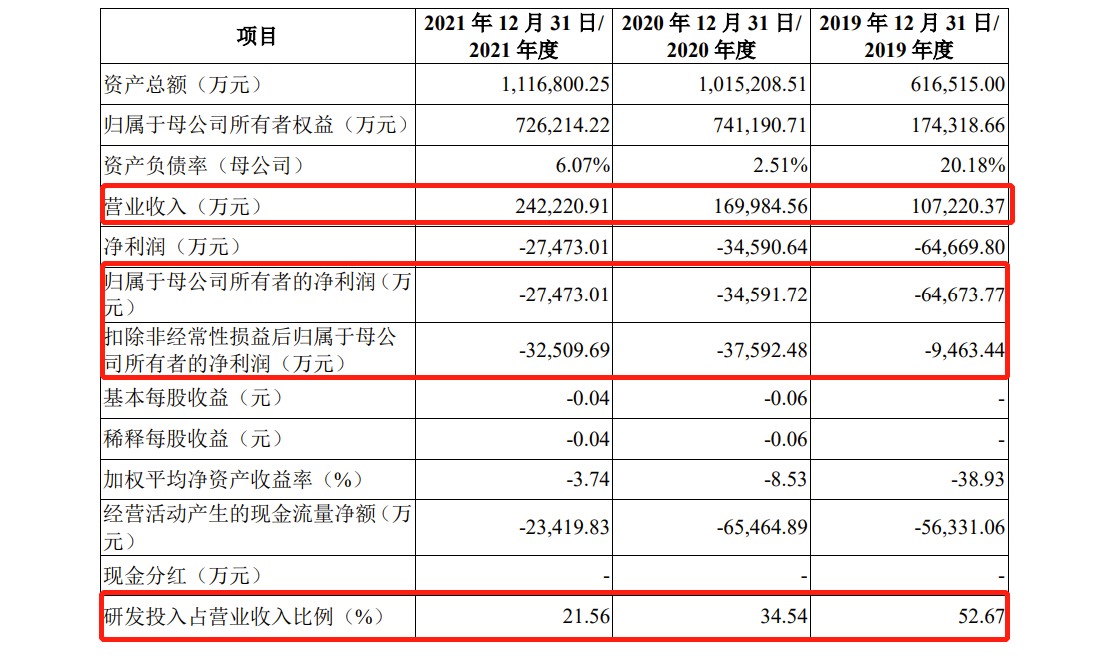

三年累计亏损12.68亿元

财务数据方面,根据招股书,2019年-2021年(下称:报告期),诚瑞光学实现营收分别为10.72亿元、17亿元、24.22亿元,同期归母公司净利润分别为-6.47亿元、-3.46亿元、-2.75亿元;扣非后净利润分别为-9,463.44万元、-3.76亿元、-3.25亿元。

未来将可能持续亏损

诚瑞光学在招股书中提示了尚未盈利或存在累计未弥补亏损及持续亏损的风险,报告期内,公司归属于母公司股东的净利润分别为-6.47亿元、-3.46亿元和-2.75亿元,扣除非经常性损益后归属于母公司股东的净利润分别为-9,463.44万元、-3.76亿元和-3.25亿元,未来公司将可能持续亏损。

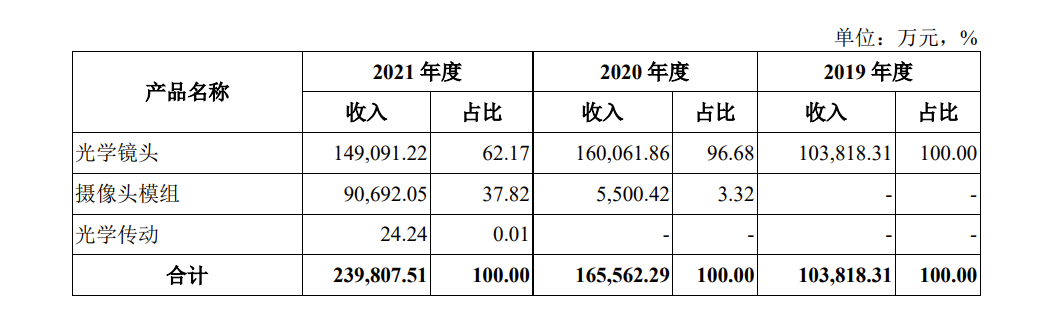

光学镜头是收入主要部分

诚瑞光学主营业务收入构成分为光学镜头、光学镜头和光学传动。其中,光学镜头是收入主要部分,2019年-2021年营收分别为10.38亿元、16.01亿元、14.91亿元,占比分别为100%、96.68%、62.17%,逐年收窄。

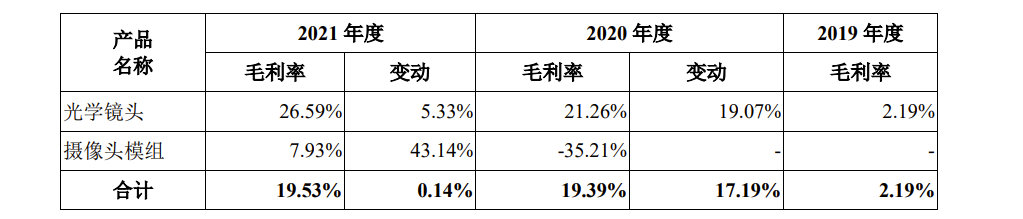

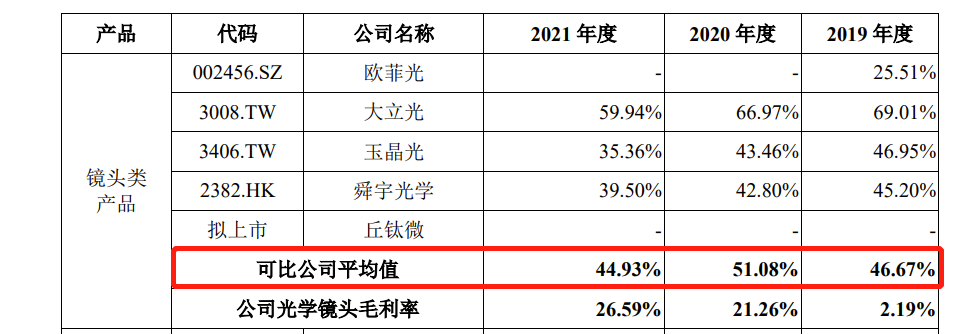

光学镜头毛利率远低于同行均值

毛利率方面,公司主营业务毛利率分别为 2.19%、19.39%和 19.53%,呈现增长态势。值得注意的是,光学镜头产品毛利率由 2.19%提升至 26.59%。

然而,与同行相比,2019-2021年,诚瑞光学光学镜头的毛利率远低于同行均值,公司解释称主要系光学镜头刚开始进入量产爬坡阶段,产品良率较低。2020 年开始,随着公司产品良率不断提高,产品结构不断优化,光学镜头的毛利率稳步提升。

研发投入占营收比逐年下降

研发投入方面,2021年诚瑞光学共有研发人员734人,研发人员占比14.34%,公司有朱秉科、Niels Christian Rmer Holme、言俊杰、石荣宝、卞旭琪共计 5 名核心技术人员;

2019-2021年,诚瑞光学研发费用分别为5.65亿元、5.87亿元、5.22亿元,研发费用占营业收入比分别为52.67%、34.54%、21.56%,呈现逐年下降趋势。

客户及供应商集中度高

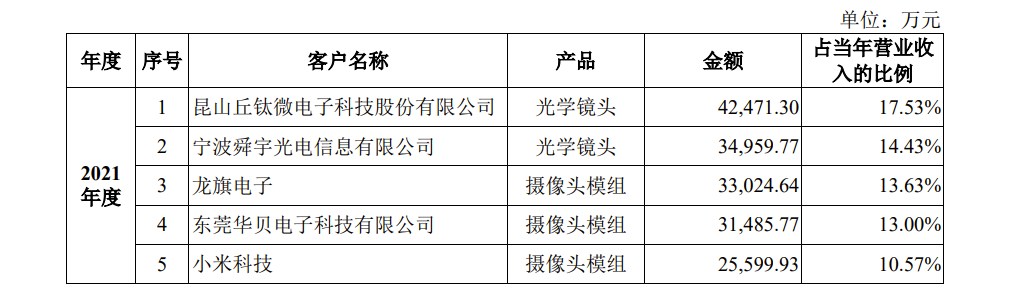

客户方面,2021 年起,诚瑞光学摄像头模组业务增长较快,向小米科技及其 ODM 代工厂商直接销售摄像头模组产品。报告期各期,公司对前五大客户的销售额占营业收入的比例分别为 85.70%、84.30%、69.17%。报告期各期,与小米、OPPO、 vivo、华为、荣耀等主要终端客户相关的销售收入合计占主营业务收入的比例均超过 85%。

小米科技位居前五大客户

招股书显示,2021年诚瑞光学前五大客户分别为昆山丘钛微电子科技股份有限公司、宁波舜宇光电信息有限公司、龙旗电子、东莞华贝电子科技有限公司、小米科技。其中,小米科技占比为10.57%。

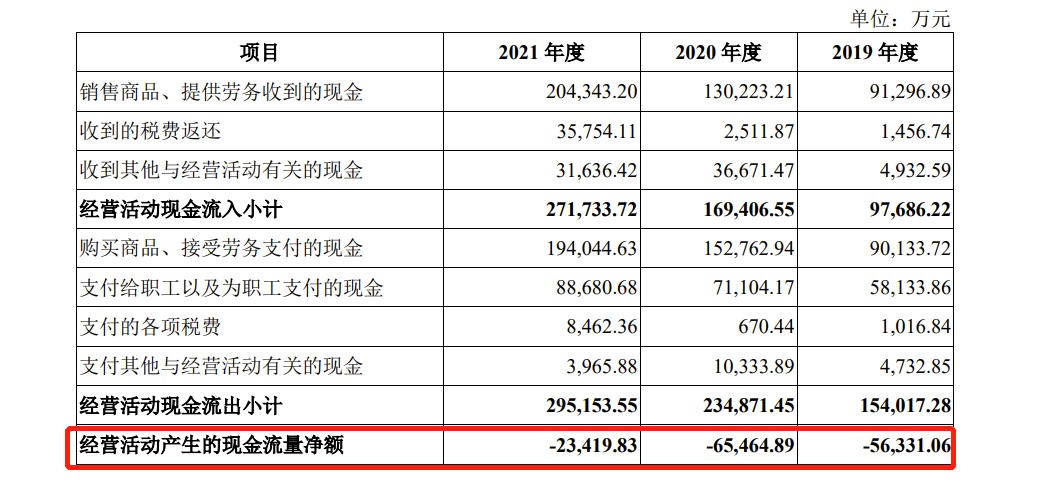

经营活动现金流量净额持续为负

招股书显示,诚瑞光学经营活动产生的现金流量净额分别为-5.63亿元、-6.55亿元和-2.34亿元。 诚瑞光学表示,经营活动产生的现金流入主要系公司销售商品收到的现金,公司经营活动产生的现金流出主要系公司购买商品、接受劳务支付的现金、支付给职工以及为职工支付的现金。

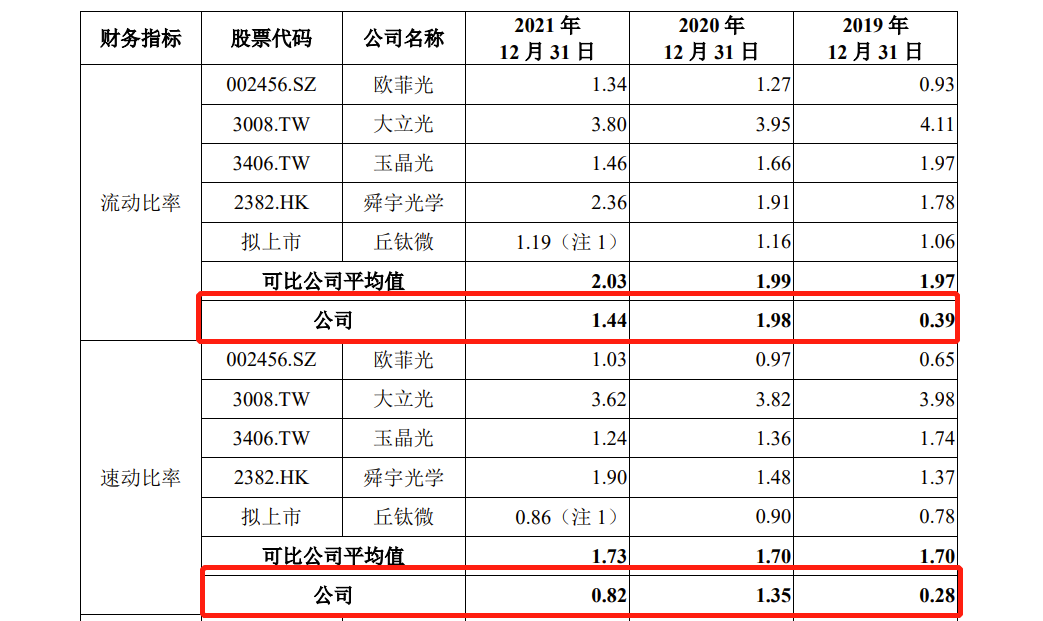

偿债能力不及同行

偿债能力指标方面,2019年至2021年,诚瑞光学的流动比率分别为0.39倍、1.98倍、1.44倍,同期同行业可比公司的平均值分别为1.97倍、1.99倍、2.03倍;另一数据,诚瑞光学的速动比率分别为0.28倍、1.35倍、0.82倍,同行业可比公司均值分别为1.7倍、1.7倍、1.73倍。报告期内诚瑞光学的流动比率、速动比率低于同行业可比公司的平均水平,诚瑞光学偿债能力不及同行。

诚瑞光学此次拟募集资金82.10亿元,其中,10.7亿元用于高精度光学玻塑混合镜头研发及产业化项目;20.9亿元用于晶圆级光学玻璃镜片及超精密光学零件制造项目;11.8亿元用于光学传动研发及产业化项目;18.7亿元用于光学模组研发及产业化项目;20亿元用于补充流动资金。

偿债能力不及同行的诚瑞光学能否顺利上市,中华网财经后续将持续关注!

《电鳗快报》

热门

相关新闻