2022-06-16 14:16 | 来源:新浪财经 | | [IPO] 字号变大| 字号变小

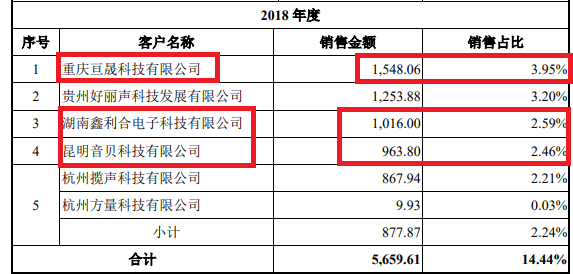

招股书显示,湖山股份2018年度第一大经销商为重庆亘晟科技有限公司(下称重庆亘晟),销售金额为1548.06万元,销售占比3.95%。天眼查显示,这位第一大经销商于2019年9月注销...

6月16日,四川湖山电器股份有限公司(下称“湖山股份”)将要上会接受审核。

招股书显示,湖山股份的主营业务是专业音响设备的研发、生产、销售及服务,主要产品有数字扩声系统、数字广播系统、数字会议系统、文化装备等音视频成套设备。公司产品的销售模式分为直销及经销,2020年及以前,公司直销收入占比约为30%-40%,客户主要是军队客户;经销收入占比约为60%-70%。

值得关注的是,湖山股份直销收入遭受“毁灭性打击”:军队禁止公司3年内参加军队采购活动,公司未来两年持续盈利能力存疑。而公司经销收入的真实性及可持续性也存在疑问:报告期内多家主要经销商离奇注销、分公司与多家经销商为“邻居”甚至可能在同一间屋办公。

报告期内多家经销商离奇注销

招股书显示,湖山股份2018年度第一大经销商为重庆亘晟科技有限公司(下称重庆亘晟),销售金额为1548.06万元,销售占比3.95%。天眼查显示,这位第一大经销商于2019年9月注销,原因不明。

来源:招股书

无独有偶,公司2018年度第三大经销商湖南鑫利合电子科技有限公司(下称鑫利合)也于2019年10月离奇注销,与第一大经销商重庆亘晟几乎同步。湖山股份2018年对鑫利合的销售收入为1016万元,占当期总营收的2.59%。

湖山股份2018年度的第四大经销商昆明音贝科技有限公司(下称昆明音贝)也于2020年8月注销。湖山股份2018年对昆明音贝的销售收入为963.8万元,占当期总营收的2.46%。

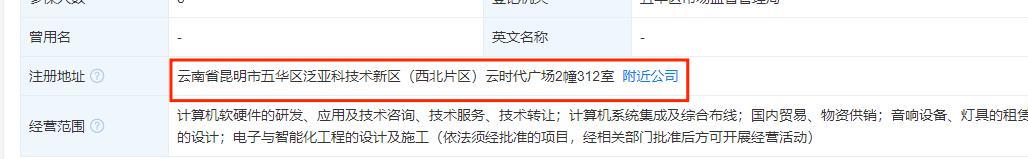

来源:天眼查

天眼查显示,昆明音贝的注册地址是云南省昆明市五华区泛亚科技术新区(西北片区)云时代广场2幢312室,而湖山股份云南分公司的地址是昆明市五华区泛亚科技新区(西北片区)云时代广场2幢311室,与昆明音贝为邻居。

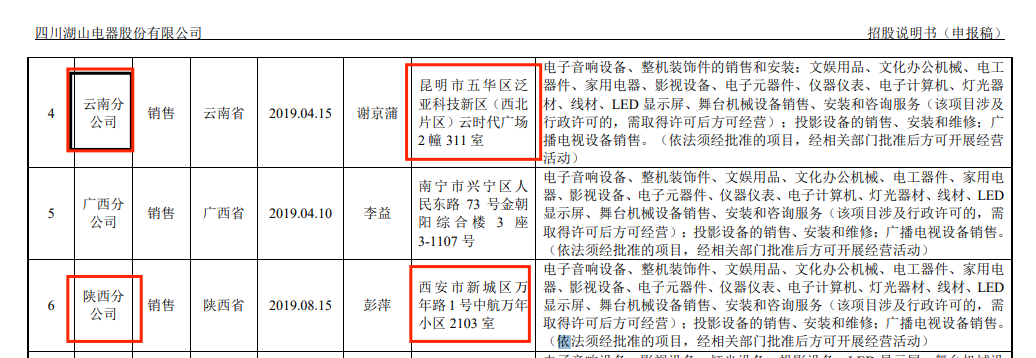

来源:招股书

湖山股份2019年第四大经销商为陕西润合电子科技有限公司(陕西润合),当年贡献收入906.9万元,销售占比2.12%。天眼查显示,陕西润合2020年11月之前的注册地址为西安市新城区万年路*号中航万年小区****室,而湖山股份陕西分公司的地址是西安市新城区万年路1号中航万年小区2103室,与陕西润合在一个小区甚至在一层楼、一间办公室。

来源:天眼查

统计可知,上述三家注销公司2018年的销售收入之和占全年总营收的9%。前五大经销商中,有3个离奇注销,难道仅仅是巧合?究竟是湖山股份的产品不好卖,还是收入不真实?此外,那些未出现在招股书中的经销商,是否也有较大比例的注销?分公司与多家经销商为“邻居”或“一家人”,这些经销商的收入十分真实?这些问题都有待公司给出进一步解释。

毛利率远超同行背后:重营销而轻研发

2018-2020年、2021年上半年,湖山股份毛利率分别为35.58%、42.16%、41.74%、43.99%,整体上有大幅增长的趋势;同行可比公司的毛利率均值分别为24.09%、25.96%、24.34%、23.51%,走势较为平稳。

湖山股份的毛利率高出同行11-20个百分点,是具有何种竞争优势?公司称,佳禾智能、国光电器主要采用OEM或ODM方式,而公司拥有自主品牌和全流程的生产能力,毛利率高于无自主品牌的同行业可比上市公司。而惠威科技、漫步者以个人和家庭消费电子类产品为主;而公司以专业音响系统为主,具有个性化、成套销售、服务需求强的特点,产品附加值较高。

简言之,湖山股份认为自己毛利率高于同行公司一是因为产品类别不同,二是因为拥有自主品牌。但事实上,湖山股份高毛利率背后的竞争力,主要是公司重视营销渠道。

2018-2020年、2021年上半年,湖山股份的销售费用分别为4306.79万元、6287.1万元、7158.48万元、2689.39万元,销售费用率分别为10.95%、14.62%、12.55%、14.28%,同行可比公司的销售费用率均值分别为6.1%、5.27%、4.21%、4.3%。

湖山股份称,销售费用率高于同行是因为公司主营专业音响设备,需要为客户提供全方位售前方案设计,售中产品安装指导,售后产品质量保证等服务,因此公司销售人员数量多,且销售分公司数量多,导致公司销售费用率高于惠威科技、漫步者;佳禾智能、国光电器主要采用OEM/ODM销售,销售规模较大,销售费用率较低。

此外,湖山股份的销售人员占员工总数的比值也最高。2020年末,公司员工总数为856人,销售人员有282人,占比32.94%。同行可比公司惠威科技、漫步者、嘉禾智能、国光电器销售人员占比分别为12.29%、10.47%、0.86%、1.33%,均值为6.24%,远低于湖山股份。

尽管湖山股份的销售费用率最高、销售人员占比最高,但其销售人员的创收能力最弱。以2020年为例,惠威科技、漫步者、嘉禾智能、国光电器销售人员的人均销售额分别为265.58万元、532.83万元、3790.5万元、9247.89万元,平均值1572.91万元;而湖山股份销售人员人均创收仅为202.31万元。

与销售费用率畸高形成对比的是,湖山股份的研发费用率低于同行均值。2018-2020年、2021年上半年,湖山股份的研发费用率分别3.92%、4.48%、4.32%、4.79%,同行可比公司研发费用率均值分别为5.37%、4.36%、5.74%、5.01%。除了2019年,湖山股份的研发费用率皆低于同行均值。

湖山股份重营销而轻研发可能与公司产品属性及客户类型有关。公司的专业音响设备,终端客户以政府、企事业单位、国企、军队机关为主。一旦客户选择安装这类产品不会频繁更换,且产品满足最基础功能就达到要求,不需要高精尖技术加持。此外,这类产品的销售,往往要靠营销渠道铺路而非技术,类似联想台式计算机的销售模式。

2020年对第一大客户销售额激增次年就被拉进黑名单

2018-2020年、2021年上半年,湖山股份分别实现营业收入3.93亿元、4.3亿元、5.71亿元和1.88亿元,同比分别增长9.28%(2019年)、32.71%(2020年);分别实现归母净利润0.37亿元、0.46亿元、0.86亿元、0.27亿元,同比分别增长23.09%(2019年)、87.46%(2020年)。

2020年,湖山股份业绩飞速增长,这离不开第一大客户中央军委机关事务管理总局采购服务站(下称“总局采购站”)。当年,湖山股份对总局采购站的销售收入为10852.12万元,占总收入的19.07%。其他会计年度,湖山股份对第一大客户的销售占比皆在8%以下。

湖山股份没有披露2020年第一大客户收入大幅增长的原因。但值得关注的是,湖山股份对总局采购站销售产品的单价较前一年度大幅增长。如,2020年文化装备产品的销售单价为16890.54元/套,较2019年的7953.79元/套增长112%,翻了一倍还多。

公司称,文化装备产品2020年度平均单价较高,主要因为当年完成第一大客户总局采购站的订单,该订单数量较大,单价较高。令人疑惑的是,既然大客户订单数量大,单价不应该有所优惠?

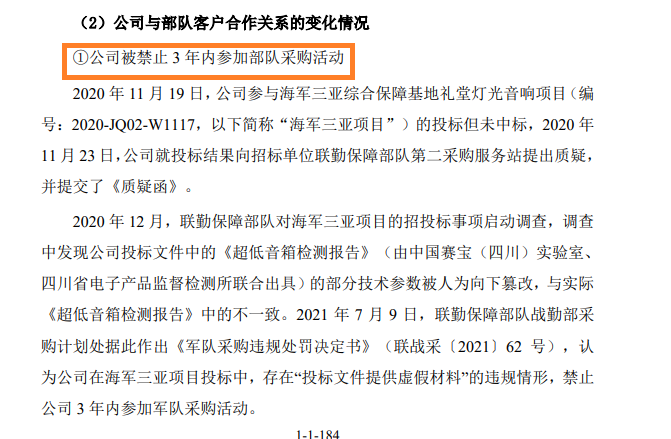

值得关注是,2021年7月,湖山股份被军队部门拉进黑名单。招股书显示,2020年12月,湖山股份技术人员张某因对公司不满,私自违反公司管理规定,在投标中篡改调低第三方出具检测报告中的产品技术参数,意图使公司不能中标。联勤保障部队战勤部采购计划处据此认为湖山股份在投标中,存在“投标文件提供虚假材料”的违规情形,禁止湖山股份3年内参加军队采购活动。

来源:招股书

目前,湖山股份已向中央军委后勤保障部采购服务中心提出复议申请,申请撤销上述决定,但尚未有最终结果。

报告期内,军队客户为湖山股份的重要客户,公司对军队客户的销售收入占当期营业收入的比例分别为15.58%、14.77%、36.02%和4.28%(因要继续履行2021年7月之前的合同,故有小额收入)。

湖山股份预计,2021年营业收入为4.8亿元至5亿元,较上年度下滑12.36%~15.87%;归母净利润为0.7亿元至0.75亿元,较上年度下滑12.73%~18.55%。

由此可见,少了军队大客户的收入,公司盈利能力立即下降。若湖山股份未来仍不能被军队从黑名单中移出,公司持续盈利能力将受到很大影响。

《电鳗快报》

热门

相关新闻