2023-05-10 13:34 | 来源:国际金融报 | | [资讯] 字号变大| 字号变小

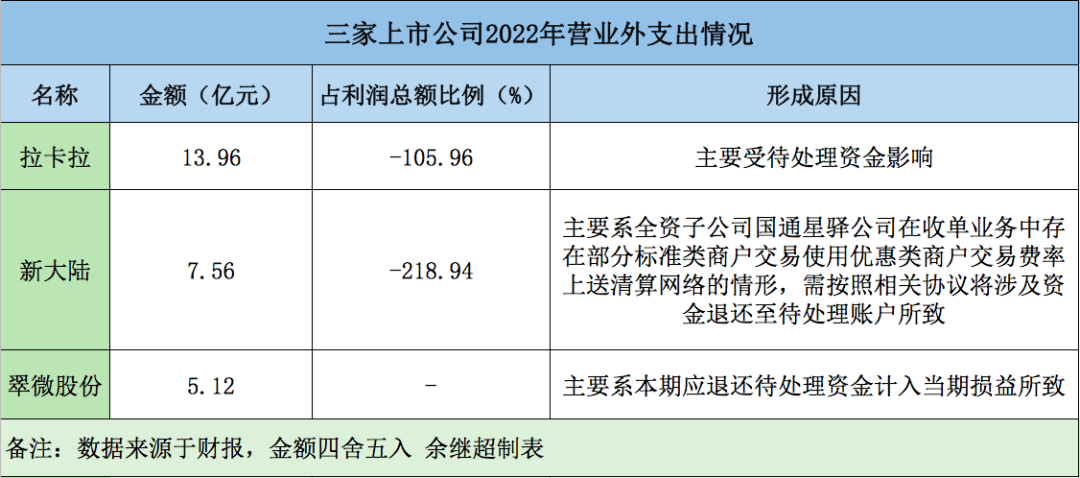

彼时上述上市公司都未披露具体的退回金额,随着2022年财报的披露,各家所涉及的金额才逐步显现。其中,拉卡拉2022年营业外支出近13.96亿元,占利润总额比例为-105.96%,...

营业外支出13.96亿元、7.56亿元、5.12亿元,净亏损14.37亿元、3.82亿元、4.39亿元,支付机构违规“跳码”影响显现!

随着近日拉卡拉(18.250,-0.12,-0.65%)、新大陆(18.420,0.27,1.49%)、翠微股份(10.320,0.00,0.00%)等上市公司财报的陆续披露,上述公司或其控股子公司、全资子公司违规“跳码”或“套码”(在收单业务中将标准类商户交易使用优惠类商户交易费率上送清算网络)所退回的金额也逐步显露,数亿元的资金退回也使得上市公司出现大额亏损。

“支付机构违规‘跳码’、‘套码’已成行业顽疾,要治理这一顽疾,一方面要缩减支付链条或不再区分商户类型,减少套利空间;另一方面要让支付机构获得合理的合规交易回报。”行业专家对记者分析指出。

“跳码”致营业外支出大增

在拉卡拉支付股份有限公司(下称“拉卡拉”)自曝违规“跳码”之后,北京翠微大厦股份有限公司(下称“翠微股份”)4月20日发布公告称,公司控股子公司海科融通在收单业务中存在部分标准类商户交易使用优惠类商户交易费率上送清算网络的情形。从财报看,海科融通营收已经成为翠微股份主要收入和利润来源。

随后,新大陆数字技术股份有限公司(下称“新大陆”)和深圳市新国都(22.980,0.32,1.41%)股份有限公司(下称“新国都”)陆续宣告其控股子公司或全资子公司的收单业务中存在部分标准类商户交易使用优惠类商户交易费率上送清算网络的情况,并已按照相关协议将涉及资金退还至待处理账户。

彼时上述上市公司都未披露具体的退回金额,随着2022年财报的披露,各家所涉及的金额才逐步显现。其中,拉卡拉2022年营业外支出近13.96亿元,占利润总额比例为-105.96%,在四家上市公司中营业外支出金额最高。

其次是新大陆,其去年营业外支出达到7.56亿元,占利润总额比例为-218.94%。新国都和翠微股份去年营业外支出分别为2.19亿元和5.12亿元。

依据财报,拉卡拉、新国都和翠微股份2022年产生数亿元甚至数十亿元的营业外支出,主要系本期应退还待处理资金计入当期损益所致。而新大陆则直言,主要系全资子公司福建国通星驿网络科技有限公司在收单业务中存在部分标准类商户交易使用优惠类商户交易费率上送清算网络的情形,需按照相关协议将涉及资金退还至待处理账户。

导致上市公司大幅亏损

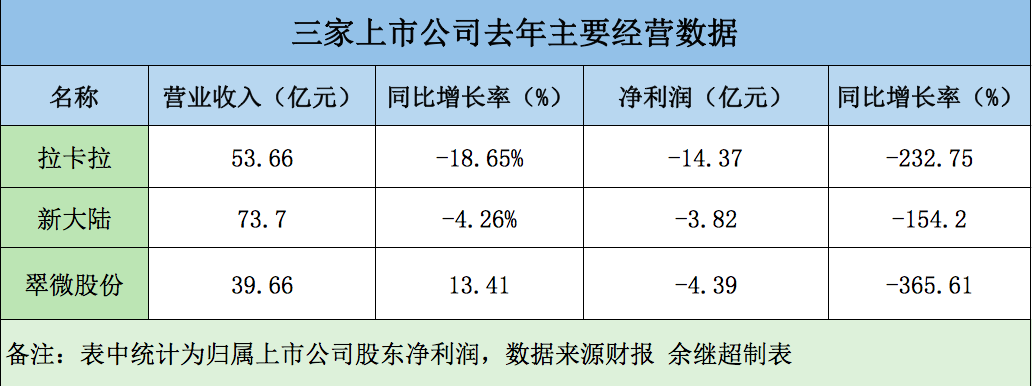

受此影响,上述上市公司普遍出现较大亏损。具体来看,拉卡拉2022年实现营业收入53.66亿元,同比减少18.65%;归属上市公司股东的净利润亏损14.37亿元,同比减少232.75%,扣非后净利润亏损1.21亿元,同比减少113.18%。

翠微股份实现营业收入39.66亿元,同比增长13.41%;利润总额-4.71亿元, 同比下降363.36%,归属于上市公司股东的净利润为-4.39亿元,同比下降365.61%。其中,控股子公司海科融通实现营业收入30.40亿元,同比增长28.96%,净利润-2.75亿元,同比下降231.62%。

新大陆实现营业收入73.70亿元,同比减少4.26%;归属于上市公司股东的净利润亏损约3.82亿元,同比减少154.20%,归属于上市公司股东的扣除非经常性损益的净利润为4.58亿元,同比减少8.21%。

对于业绩亏损,上述上市公司均在年报中解释称,其或其控股子公司、全资子公司因在收单业务中存在部分标准类商户交易使用优惠类商户交易费率上送清算网络的情形,按照相关协议将涉及资金退还至待处理账户,鉴于该事项很可能形成损失,基于谨慎性原则,公司将所涉及资金进行了适当的会计处理,冲减2022年当期损益,导致归属于上市公司股东的净利润大幅下降。

“‘跳码’违反了行业规则,也侵害了发卡银行和清算机构的合法利益。根据上述上市公司所涉及的具体事件规模,若产生较严重的处罚和高比例的退还金额,会对上市公司产生重大影响,对其公司后续业务开展也将产生不利影响。”零壹智库特约研究员于百程对记者表示。

治理“跳码”顽疾需多措并举

记者获悉,国家发改委和央行在2016年3月发布了《关于完善银行卡刷卡手续费定价机制的通知》,对银行卡收单业务的收费模式和定价水平进行了重要调整,并于2016年9月6日正式实施,因此被业内称为“96费改”。

上海交通大学安泰经济管理学院副教授胥莉对记者表示,2016年“96费改”实施时,支付宝和微信的线下二维码交易已经普及,而且其费率基本在0.38%,远低于0.6%的银行卡费率(标准类商户)。换句话讲,真实交易的市场价格已经低于管制价格,支付机构真实交易的展开越来越困难,套现、“跳码”逐渐成为主要手段。

实际上,监管机构也在持续整治支付行业“跳码”顽疾。2016年10月25日印发的《银联卡受理市场违规约束实施细则》第十九条规定,收单机构违规套用优惠类、减免类以及特殊计费等非标准价格特约商户费率,启动追偿性清算。

央行2022年3月发布实施《关于加强支付受理终端及相关业务管理的通知》,对银行卡受理终端入网管理做出了专门规定:1台银行卡受理终端只能对应1个特约商户。收单机构应当建立银行卡受理终端序列号与特约商户代码、银行卡受理终端布放地理位置等五要素信息的关联对应关系,在办理银行卡受理终端入网时将相关信息报送至清算机构,并确保该关联对应关系在支付全流程中的一致性和不可篡改性。

博通咨询金融行业资深分析师王蓬博告诉记者,“监管措施早就有,现在看就是先让涉事企业把资金退出来补缴上,至于央行怎么处罚,开多大的罚单,估计要等央行自己公布了。”

胥莉建议,治理支付机构违规“跳码”,一方面要缩减支付链、加大处罚力度,并不再区分商户类型,减少套利空间;另一方面要让支付机构获得合理的合规交易回报。

《电鳗快报》

热门

相关新闻