2020-02-17 09:09 | 来源:中国证券报 | | [科创板] 字号变大| 字号变小

仁会生物2014年8月11日挂牌新三板,前身为有限公司,成立于1999年1月,2014年1月27日整体变更为股份公司,2014年8月11日挂牌新三板,证券代码830931,目前总股本17232.15万...

科创板鼠年受理第一单来了,连续4年亏损,拥有中国糖尿病治疗领域第一个创新药

周文天

2月14日,上交所网站公布上海仁会生物制药招股书(简称“仁会生物”),这是农历鼠年上交所科创板受理的第一单。

该公司拥有核心产品中国糖尿病治疗领域第一个创新药。但公司在报告期内连续亏损,未来是否能盈利以及何时实现盈利,主要取决于现有产品销售收入的增长以及未来其他在研产品成功上市后的市场表现。

2016年至今亏损

仁会生物2014年8月11日挂牌新三板,前身为有限公司,成立于1999年1月,2014年1月27日整体变更为股份公司,2014年8月11日挂牌新三板,证券代码830931,目前总股本17232.15万股。

截至招股说明书签署日,桑会庆直接持有仁会生物25.1115%的股份,通过其100%控股的仁会集团间接持有发行45.9902%的股份。此外,桑会庆还通过其拥有100%份额的高达1号持有发行人0.7939%的股份。所以,桑会庆合计持有发行人71.8956%的股份,超过发行人总股本半数以上,系公司的控股股东。

招股书显示,2016年、2017年、2018年及2019年1-9月,公司营业收入分别为50万元、1409万元、2732万元及4172万元,扣非归母净利润分别为-6885万元、-15024万元、-20410万元及-17210万元。经营活动产生的现金流量净额分别为-3440万元、-12451万元、-8754万元及-13751万元。

来源:招股书

公司在招股书中也强调,亏损的主要原因系公司核心产品谊生泰尚处于市场导入期,其他产品尚处于研发阶段,主营业务收入相对较小,而研发费用、销售费用和管理费用相对较大。公司未来能否盈利以及何时实现盈利主要取决于现有产品销售收入的增长,以及未来其他在研产品成功上市后的市场表现。如公司主要产品谊生泰的销售无法实现快速增长或在研产品研发上市进程受阻,公司净利润可能存在持续为负的风险。

公司采用《上海证券交易所科创板股票上市规则》第五套上市标准,拟融资30.05亿元,除了新药研发项目募资12.42亿元、转化医学平台项目1.56亿元等,还用于补充流动资金及归还银行贷款6.7亿元。

来源:招股书

销售依赖糖尿病治疗创新药

仁会生物1999年1月成立以来,在内分泌、心血管和肿瘤治疗领域坚持自主创新,形成了创新生物药的完整开发体系。

公司已上市中国糖尿病治疗领域第一个创新药——治疗用生物制品谊生泰;已开展在减重治疗领域BEM-014药物在中国市场的III期临床研究以及FDA许可的美国临床研究,如能顺利获批,BEM-014有望成为中国针对超重/肥胖适应症的第一个创新药,以及全球范围内针对超重/肥胖适应症的重磅创新药。

公司产品谊生泰于2017年2月上市销售,2017年、2018年及2019年1-9月,来自前五大客户(合并口径)的收入占公司同期营业收入的比例分别为76.14%、83.80%和82.61%。公司称,前五大客户的集中度较高主要系下游医药流通行业结构较为集中所致。

公司主要收入来源为谊生泰的销售收入。报告期内,公司主营业务收入来源于单一产品谊生泰。2017年、2018年和2019年1-9月,谊生泰产品收入分别为1360.71万元、2681.69万元和4104.60万元,占同期营业收入之比分别为96.58%、98.15%和98.38%。

公司已申请国内外专利百余项,已获授权69项。2016年、2017年、2018年及2019年1-9月,公司研发投入占营业收入的比例分别为11440%、492%、193%及138%。

新三板停牌市值66亿元

来源:东方财富网

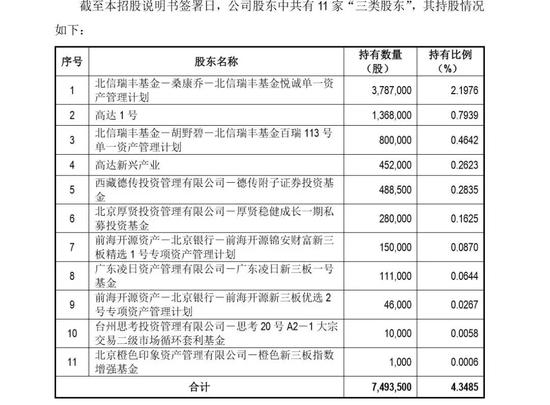

由于公司股票在股转系统挂牌并以做市方式公开转让,二级市场交易较为活跃,股东变化较大,公司股票自2020年1月16日起暂停转让,此前收盘价为38.3元/股,对应总市值为66.12亿元,公司股东总户数为411户,共有11家“三类股东”。

来源:招股书

截至公司第二届董事会第二十七次会议审议本次IPO上市相关议案前一个交易日、前20个交易日和前60个交易日,公司股票均价对应的市值分别为56.97亿元、53.46亿元和57.47亿元(以公司2019年定向发行股票后股本模拟计算),不低于40亿元。

《电鳗快报》

热门

相关新闻