2020-12-30 06:06 | 来源:投资时报 | | [银行] 字号变大| 字号变小

上海银行还面临不良贷款率上升、拨备下降问题。三季度末,上海银行不良贷款率为1.22%,较上年末上升0.06个百分点。三季度末拨备覆盖率为328.07%,较上年末下降9.08个百分点...

一些中小银行由于资本充足率承压,纷纷加入“补血”的队伍。

11月30日,上海银行股份有限公司(下称上海银行,601229.SH)公告称,证监会核准公司向社会公开发行面值总额200亿元可转换公司债券。根据此前公告,200亿元可转债在转股后按照相关监管要求计入核心一级资本。

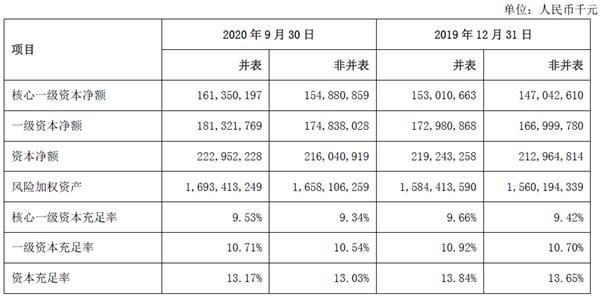

《投资时报》研究员注意到,上海银行资本消耗相对较快,截至9月30日,该行核心一级资本充足率、一级资本充足率和资本充足率分别为9.53%、10.71%和13.17%,较上年末分别下降0.13、0.21、0.67个百分点。

今年上海银行发生一起重大人事变动,原行长胡友联因工作调动离职,其去向并未披露,原国泰君安副总裁朱健将接任。

人事变动的前后,该行陆续接到监管罚单,其中一起罚单金额过千万,同时在其申请可转债发行的过程中,还因行政处罚问题遭证监会问询。

与此同时,从三季报来看,该行营收和净利润下滑,资产质量风险上行。对于上述问题,《投资时报》向上海银行发出沟通函,但截至发稿未收到回复。

上海银行资本充足率情况

数据来源:上海银行2020年三季报

业绩下滑

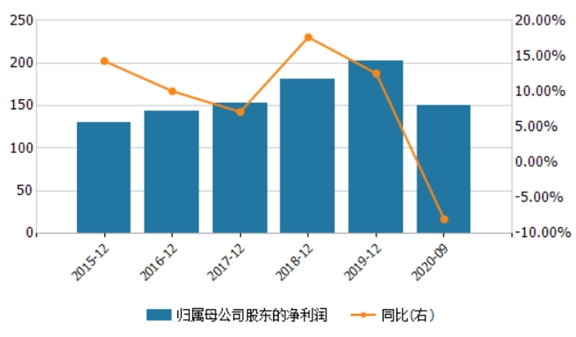

今年银行业的经营压力有所增加,上海银行也不例外,前三季度营业收入为375.36亿元,同比下降0.91%;归母净利润为150.52亿元,同比下降7.99%。

上半年时,上海银行净利润就已经刹车减速,同时营收增长乏力。半年报显示,该行实现营业收入254.12亿元,同比增长1.04%;实现归母净利润111.31亿元,同比增长3.90%。而去年同期其营业收入同比增长27.35%,归母净利润同比增长14.32%,差距显而易见。

上海银行三季度营业收入下降的原因主要是投资净收益下降,其利息净收入和手续费及佣金净收入同比保持了增长。投资净收益前三季度为65.96亿元,同比下降23.12%,意味着与上半年相比,降幅进一步扩大,上半年上海银行实现投资净收益50.26亿元,同比下降15.2%。前三季度投资净收益中降幅最大的是汇兑和公允价值变动,均表现为净损失,而去年同期则体现为净收益,此外其他业务收入也有所下降。

上半年时,其公允价值变动和汇兑已经表现为净损失,三季度不过是进一步扩大。根据上海银行的解释,2019年以来,该行增加生息类债券资产配置替代部分交易性金融资产,伴随上半年交易性金融资产市场重定价收益率下行,交易性金融资产日均投资规模及收益率较上年同期下降,叠加5月以来市场利率扰动因素,导致投资收益和资产估值损益同比下降。不过,导致交易性金融资产投资收益和资产估值损益下降,新增的债券配置起了多大影响并没有明说。

此外,上海银行还面临不良贷款率上升、拨备下降问题。三季度末,上海银行不良贷款率为1.22%,较上年末上升0.06个百分点。三季度末拨备覆盖率为328.07%,较上年末下降9.08个百分点。

上半年末,上海银行不良双升,不良贷款较上年末增加9.60亿元,不良贷款率为1.19%,较上年末上升0.03个百分点。值得注意的是,该行个人贷款和垫款不良率较上年末上升了0.35个百分点,其中个人消费贷款不良率就上升了0.74个百分点,信用卡不良率上升了0.21个百分点,个人经营性贷款不良率上升了0.12个百分点。

根据半年报,上海银行加大核销力度,核销了62.2亿元不良贷款,而2019年全年核销不良86.86亿元,也就是说上半年核销数额已超过去年的七成。事实上,2017至2019年该行核销贷款就在逐年攀升,分别为24.45亿元、42.37亿元、86.86亿元。

上海新世纪资信评估投资服务有限公司表示,转销金额的大幅增长,一定程度上反映出上海银行资产质量仍面临一定的下行压力。

上海银行归母净利润及增长率

(单位:亿元)

处罚不断

今年上海银行还发生重大人事变动。8月31日,该行发布公告称,董事会收到胡友联的辞呈。胡友联因组织工作调动,辞去公司副董事长、执行董事、行长、董事会战略委员会委员及风险管理与消费者权益保护委员会委员职务,该辞任自2020年8月31日起生效。

公告同时称,朱健已任公司党委副书记,拟提名为行长人选,董事会将于近期召开会议审议聘任。朱健的行长任职资格须获得中国银行业监督管理机构核准。

公开资料显示,朱健出生于1971年6月,其于2016年9月加入国泰君安,后担任副总裁,分管投行业务。此前的工作经历主要在证监系统,到上海银行就职对他来说属于新的挑战。

不过,伴随着人事变动,近来上海银行频频收到监管罚单,也引发外界的关注。

8月14日,上海银保监局对上海银行开出一张金额达1625万元的罚单,这是上海银行自上市以来接到的最大一笔罚单。罚单显示,该行在2014年至2019年期间出现23项违法违规行为,涉及到的业务领域包括房地产贷款、并购贷款、经营性物业贷款、个贷、流动资金贷款等,其中被指涉及违反审慎经营规则的就有11项。

11月25日,上海银行再次收到银保监局开出的罚单,而且一次就是3张。罚单内容包括2014年至2018年间,上海银行绩效考评管理严重违反审慎经营规则,2018年未延期支付2017年度绩效,罚款80万元,以及因为员工私自销售理财产品,罚款50万元。

据银保监会网站12月28日公告,因两项违法违规事实,上海银行绍兴分行被罚款65万元,相关责任人被警告。具体包括:违反规定由客户承担银行指定的且以银行为受益人的信贷业务抵押物等保险费;贷款管理不审慎,并最终形成不良。

此前,上海银行在向证监会提交可转债申请后,曾遭证监会就行政处罚问题问询。证监会向该行提出了11项问题,其中既包括关联交易和公司治理、理财业务风险、同业业务相关风险、表外业务相关风险等几类常见问题,也包括行政处罚事项、整改情况等。

申请文件显示,报告期内,上海银行及其分支机构受到的行政处罚合计32笔,涉及罚款金额约2122.89万元。证监会要求上海银行补充说明并披露,上市公司及其合并报表范围内子公司最近36个月内受到的行政处罚情况,是否构成重大违法违规行为,是否符合《上市公司证券发行管理办法》第九条的规定,相关内控制度是否健全有效。

根据上海银行的回复公告,2017年至2020年6月上海银行及分支机构合计受到36笔行政处罚,处罚金额合计2351.49万元。处罚来自银保监局、央行分支机构和外管局等多个金融监管部门。

(文章来源:投资时报)

《电鳗快报》

热门

相关新闻