2023-01-29 13:48 | 来源:新浪证券 | | [上市公司] 字号变大| 字号变小

心脉医疗为微创医疗2019年在科创板分拆上市的公司。心脉医疗是国内主动脉介入器械龙头,未来增长确定性极强曾被市场一度看好,公司股价高峰时为474.62元/股。随后公司股价...

近日,心脉医疗更正2019年至2021年年报。公告显示,心脉医疗前五大客户数据连续三年出现披露差错。

至此,让人十分不解的是,如此重要的大客户数据竟然持续出现差错,让投资者对其业绩真实性产生大大的疑惑。雪上加霜的是,公司高管近年表现较为动荡,同时净利率水平也远超同行。这一系列信号,似乎又给心脉医疗财报数据的真实性进一步“蒙尘”。

心脉医疗为微创医疗2019年在科创板分拆上市的公司。心脉医疗是国内主动脉介入器械龙头,未来增长确定性极强曾被市场一度看好,公司股价高峰时为474.62元/股。随后公司股价出现大幅回撤,截止1月20日,公司股价为219.5元/股,相比高峰股价已然腰斩。

颇为意外的是,在股价“水逆”之际,公司又迫不及待进行巨额定增。随后被投资者质疑其吃相难看,称其账面并不缺钱还要进一步稀释股东价值。然而,随着对公司业务进一步深入分析发现,公司巨额定增或不仅仅是圈钱之嫌,同时也暴露了公司增长焦虑。即公司单一依赖主动脉业务市场空间有限,亟需寻找业务第二增长曲线打破单一业务依赖风险。

高管动荡年报出错让财报真实性“蒙尘”

心脉医疗前五大客户数据连续三年出现披露差错,公司自查发现《2019 年年度报告》、《2020 年年度报告》、《2021 年年度报告》中存在部分内容填写错误。

公告显示,心脉医疗2019年年报第一大客户与第四大客户披露错误,导致将前五名客户销售额披露为 11308.11万元,实际为11324.78万元;其2020年年报前五大客户均出现错误,前五大客户累计销售额变更前为20517.69万元,占年度销售总额44.12%,变更后为20527.39万元,占年度销售总额43.66%;心脉医疗2021年前五大客户也均出现差错,变更前期前五名客户销售额为37653.55万元,占年度销售总额55%,变更后前五名客户销售额为36947.46万元,占年度销售总额53.98%。

客户数据关乎业绩真实性,如此重要的数据竟然出现差错,是否会引来相关处罚呢?

根据上市公司披露相关规定,监管要求上市公司需保持信息披露真实准确,与此同时也要求关键少数人高管等需对上市公司信息披露真实性、准确性等负责。

从心脉医疗差错金额看,影响金额虽然较小,但是如此重要的数据出现较多差错,或间接说明公司财报质量有待提升,也似乎让投资者对其业绩真实性产生疑问。

需要指出的是,频繁的高管变动,往往是投资者判断上市风险预警信号,尤其涉及关键岗位如财务总监等职位,则可能引起市场对公司业绩真实性担忧。颇为意外的是,心脉医疗的高管近年变动也较为频繁,财务总监及董秘也均相继离职。

2022年7月2日,公司副总李莉离任,同日,公司副总经理金国呈因个人原因辞职,不再担任公司任何职务;2022年4月30日,心脉医疗董秘顾建华因个人原因申请辞职,不再担任公司任何职务;2022年3月5日,心脉医疗公告,公司独立董事吴海兵辞职;2021年7月17日,公司董事、总经理苗铮华因个人及家庭原因辞职,不再担任公司任何职务;2021年10月29日,心脉医疗财务总监兼董事会秘书顾建华因工作职位调整原因,辞去公司财务总监职务,但仍将继续担任公司董事会秘书职务。

随着新证券法进一步压实公司高管责任,心脉医疗较为频繁的高管离职背后究竟是巧合还是另有其他原因,实在耐人寻味。

母弱子强背后是否存在费用腾挪?

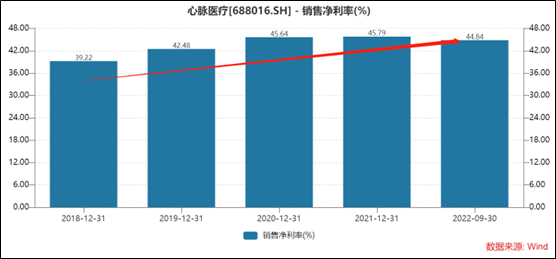

心脉医疗表现出超强的盈利能力,公司净利率常年维持在40%以上。Wind数据显示,2018年至2022年前三季度,公司的净利率分别为39.22%、42.48%、45.64%、45.79%及44.84%。可以看出,公司的净利率呈现出持续走强的态势。

超强盈利背后是否折射公司超强市场议价能力呢?我们根据招股书发现,公司相比同行毛利率并非属于最高。根据招股书显示,可比公司中先健科技及大博医疗(36.910, -0.24, -0.65%)的毛利率最高,其次才是心脉医疗。

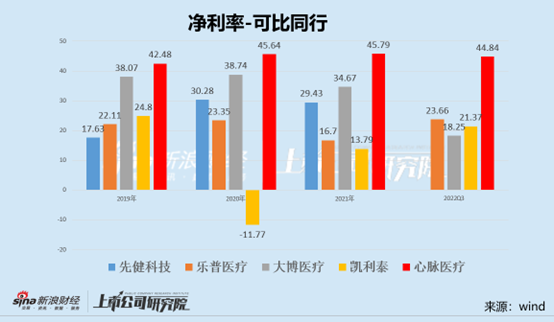

先健科技、乐普医疗(23.680, -0.36, -1.50%)、凯利泰(7.610, 0.02, 0.26%)、大博医疗四家可比上市公司主营业务均为医疗器械研发、生产和销售,各可比上市公司经营模式较为类似,与心脉医疗具有较高可比性。

然而,对比净利率发现,心脉医疗净利率水平却是远高于可比公司。Wind数据显示,2021年,先健科技、乐普医疗、凯利泰、大博医疗及心脉医疗的净利率分别为29.43%、16.7%、34.67%、13.79%、45.79%。

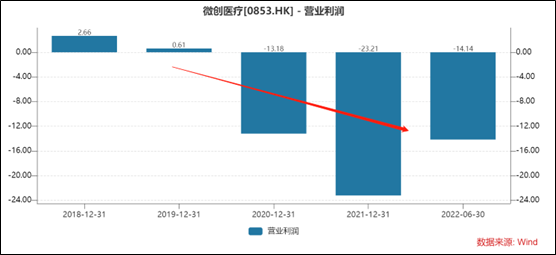

与子公司心脉医疗超强盈利形成巨大的反差的是,母公司微创医疗出现大幅亏损。Wind数据显示,微创医疗的营业利润2020年及2021年大幅亏损13.18亿元及23.21亿元,数据显示其亏损金额在扩大。

心脉医疗本身由微创医疗分拆而来,微创是否存在通过母公司承担相关费用抬高上市公司子公司盈利水平的嫌疑呢?业内人士表示,当公司出现抬升市值需求时,公司相关方就有动力通过费用转嫁腾挪等方式进行盈余管理,其中母公司主动承担子公司相关费用就是盈余管理手段之一。

值得一提的是,A股科创板相较于港股,由于流动性等原因,更容易获得估值溢价。一边是子公司较强的盈利,另一边是母公司较弱的盈利能力,动脉医疗呈现出这种“母弱子强”的特征,是否存在通过费用腾挪进行盈余管理有待我们进一步观察。

巨额定增暴露公司增长焦虑?

去年,公司巨额定增惹争议,投资者直接质疑其吃相难看。

公告显示,心脉医疗拟定增募资25.47亿元,其中18.31亿元用于全球总部及创新与产业化基地项目,5.16亿元用于外周血管介入及肿瘤介入医疗器械研发项目,2亿元用于补充流动资金。

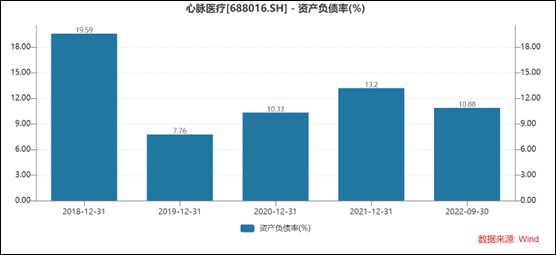

首先,从募集项目合理性看,公司账目资金宽裕且负债率极低,募资补流必要性存疑。Wind数据显示,截止2022年三季报末,公司账目资金超10亿元,资产负债率仅仅为10%。

其次,公司大幅将产能扩充近15倍,投资者对新增产能消化表示担忧。数据显示,2021年,心脉医疗主动脉支架、术中支架和外周及其他全部生产量合计5.7万个;定增后,心脉医疗计划建设包括生产主动脉、外周血管及肿瘤介入医疗器械相关产线,预计达产后将形成年产量80.02万。

对此,心脉医疗对外表示,其产能扩张主要系外周血管介入医疗器械。这或暴露了公司增长焦虑。

公司目前营业收入结构主要依赖主动脉支架业务贡献大部分收入。2021年年报显示,主动脉支架业务收入占比超过82%。

目前国内主动脉介入医疗器械正处于国产替代的红利期,心脉医疗短期仍是受益者。然而从长期看,主动脉市场空间有限,心脉医疗如果仅依赖主动脉业务或很难持续维持高增长。

公开资料显示,2021年我国主动脉腔内介入支架市场规模为24亿元,预计2021年到2030年的年复合增长率为6.7%。这可以看出两点,一是主动脉市场空间有限;二是未来行业增速也将会迅速回落。因此,对心脉医疗而言,如果单一依赖主动脉业务,将会很快陷入增长瓶颈。

值得一提的是,外周血管介入用户基数显著高于主动脉用户群。公开资料显示,2017 年国内主动脉夹层、主动脉瘤患者约200万人,而外周动脉、静脉疾病患者分别达到4711 万人、1亿人。与此同时,外周血管介入渗透率提升空间潜力巨大。公开资料显示,2019年外周动脉疾病相关的手术在美国的渗透率为5.4%,而中国仅为0.2%,未来提升空间可想而知。

事实上,心脉医疗业绩增速已经出现放缓趋势。往年公司营收增速维持在40%及以上,而2022年显著下降,部分可能受疫情等不可抗力等因素影响。

心脉医疗2022年业绩公告显示,预计2022年年度实现营业收入85579.07万元到92425.07万元,与上年同期(法定披露数据)相比,将增加17116万元到23962万元,同比增加25%到35%;预计2022年年度实现归属于母公司所有者的净利润为34744.13万元到37902.68万元,与上年同期(法定披露数据)相比,将增加3158.56万元到6317.11万元,同比增加10%到20%。

此外,对于高值医耗品集采也是一个较大的不确定性因素。尽管医疗器材还在高速发展,但是集采压力也逐渐逼近。根据国务院办公厅发布的《治理高值医用耗材改革方案》,目前拟纳入集中采购的医用耗材主要具有“临床用量较大、采购金额较高、临床使用较成熟、多家企业生产”的特点。业内人士表示,短期看,心脉医疗的相关产品纳入集采的可能性相对较低。

《电鳗快报》

热门

相关新闻