2022-11-25 14:34 | 来源:中国基金报 | | [IPO] 字号变大| 字号变小

资料显示,冷酸灵和云南白药、两面针是目前国内硕果仅存的几家民族牙膏品牌,后两者很早拥抱A股,唯独冷酸灵迟迟未能上市。...

本土第二大牙膏品牌“冷酸灵”寻求上市了!

近日,冷酸灵品牌母公司重庆登康口腔护理用品股份有限公司(下称“登康口腔”)向深市主板更新提交IPO招股书,公司拟募集资金6.6亿元用于产能、品牌、研发和数字化等项目建设。

行业天花板隐现

产品线单一拖累营收

资料显示,冷酸灵和云南白药、两面针是目前国内硕果仅存的几家民族牙膏品牌,后两者很早拥抱A股,唯独冷酸灵迟迟未能上市。

随着市场发展变化,登康口腔此时IPO需要面临行业增长空间见顶,牙膏市场含金量下降等诸多挑战。

据欧睿国际数据,2017-2021年我国口腔清洁护理用品行业市场规模呈逐年上升趋势,年均复合增长率为7.65%。但自2020年开始,该行业的年增速已骤降至不足5%,并继续下滑。

可以说,当前的牙膏市场已由增量走向存量。冷酸灵虽说在抗敏感牙膏细分领域拥有一定的优势,但在整个牙膏市场的排名并不靠前,还面临着白热化的市场竞争压力。

一方面,早年被冷酸灵视为蓝海的市场,已经在各大厂商的内卷式竞争中,逐渐红海化。佳洁士、舒适达等品牌均已推出自己的抗敏产品,冲击登康口腔的业务核心。

另一方面,以经销为主的经营模式,让登康口腔的电商业务起步较晚,目前仍然处于培育期,而线下市场已肉眼可见的萎缩。据招股书显示,抗敏感牙膏品类线下整体增幅已从2017年的6.5%,降至2021年的2.35%。

尽管登康口腔在招股书中表示,核心品牌“冷酸灵”在抗敏感牙膏细分领域拥有60%左右的市场份额,是中国抗敏感牙膏市场的领导品牌。但从趋势上看,似乎也面临着增长见顶的隐忧。

根据尼尔森零售研究数据显示,2019-2021年,冷酸灵在抗敏感细分领域线下市场分别占60.08%、61.00%和59.61%。

牙膏市场空间有限,但从营收构成上来看,登康口腔的营收又十分依赖于成人牙膏产品,而在其他漱口水、电动牙刷增长迅速的新领域,其销售金额却不算高。

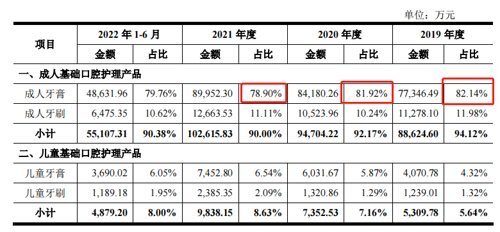

招股书显示,2019-2021年,登康口腔的成人牙膏销售收入占主营业务收入的比重分别为82.14%、81.92%和78.90%,而口腔医疗与美容护理产品和电动口腔护理产品的销售收入占比,却只有个位数。

产品线单一,漱口水、电动牙刷等高增长、高毛率的产品市场流失,再加上公司主打的牙膏品牌产品定价偏中低端,严重拖累登康口腔的营收增长。2019-2021年,登康口腔的营收分别为9.44亿元、10.3亿元、11.4亿元。其中,2020年和2021年的营收增速仅为9%和10.67%。

同期,云南白药旗下从事口腔护理的子公司营收分别为46.69亿、53.87亿和59.10亿元,营收规模和增速都要远高于登康口腔。

重营销轻研发?

研发费不及销售费的零头

登康口腔在营销上的开支一直居高不下,而研发投入则相对偏低,让外界普遍质疑公司存在“重营销轻研发”隐患。

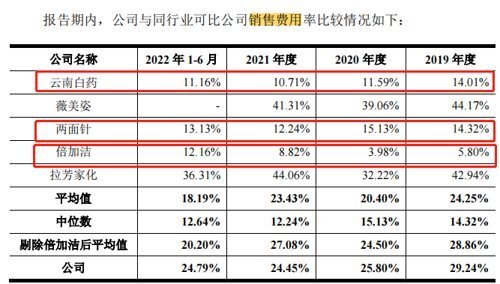

数据显示,2019-2022年上半年,登康口腔的销售费用开支分别为2.76亿元、2.66亿元、2.79亿元及1.5亿元,占营收比例分别为29.24%、25.8%、24.45%及24.79%。

同期,研发费用开支分别为3030.1万元、3169.58万元和3551.8万元,占营收比例分别为3.21%、3.08%、3.11%和2.84%。

研发费率与销售费用率确实形成了鲜明对比,从各自投入规模来看,研发费用还尚不及销售费的一个零头。

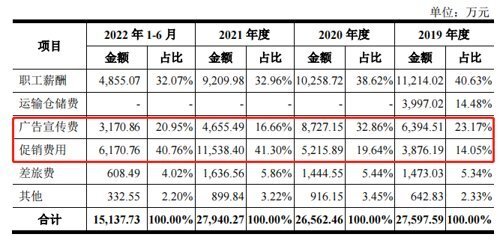

此外,机会宝发现,在公司的销售费用中,广告宣传费和促销费的合计占比较大,并随着营收规模增长而逐年攀升,2022年上半年已超过了60%。并且相较于广告费用开支,促销费用的开支规模增长更为明显,从2019年度的3876万元增至2021年的1.15亿元,三年间增长了3倍。

对此,登康口腔解释称,促销费用增长主要系电商费用、促销劳务费用的大幅增长所致。公司方面表示,为扩大公司产品在线上的销售份额,公司不断加大了主流中心电商平台(天猫,京东等平台)投入,并根据消费新趋势启动新兴增量,布局兴趣电商(抖音,快手),私域电商等新兴电商平台。

横向对比来看,尽管各家牙膏品牌目前研发费率均不高,但各家品牌也尽可能将销售费率压低。而登康口腔的销售费用率则要高于行业平均水平,更是高于同为本土牙膏品牌云南白药、两面针10%-15%,高于倍加洁近20%。

于此同时,登康口腔未来还将继续加大营销投入。据招股书显示,本次IPO预计募资6.6亿元,但其中3.7亿元将用于全渠道营销网络升级及品牌推广建设项目,这意味募资半数将用于营销。

短期偿债能力偏弱

资产负债率远高同行

值得关注的是,登康口腔几个财务指标也亮起“红灯”。

招股书显示,公司的流动比率、速动比率均要低于同行可比公司平均水平;而公司的资产负债率又远高于同行可比公司均值。

具体看,偿债能力上,2019-2021年登康口腔流动比率分别为2.09倍、1.83倍和1.68倍,同期同行业可比公司的平均值分别为4.13倍、3.95倍、4.55倍;同期,登康口腔速动比率分别为1.61倍、1.43倍和1.22倍,同期同行业可比公司的平均值分别为3.41倍、3.40倍、3.88倍。

对比数据发现,登康口腔的流动比率、速动比率均呈现下降趋势,也低于同行业可比公司平均水平,意味着公司短期偿债能力可能偏弱。

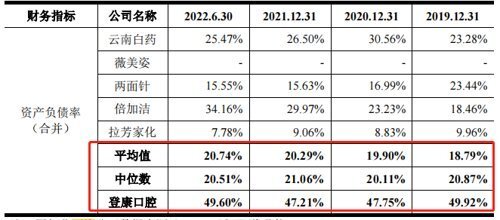

另一方面,从公司的资产负债率来看,2019-2021年及2022年上半年,登康口腔的资产负债率分别为49.92%、47.75%、47.21%及49.6% 。同期,同行可比公司的资产负债率则分别为18.79%、19.9%、20.29%及20.74%,二者也相差了一倍以上。

对于资产负债率偏高问题,登康口腔也给出自己的理由。登康口腔认为,这主要因为公司采用先款后货的销售结算方式,并给予经销商商业折扣及促销支持政策,致使各期末预收款项、合同负债及其他流动负债余额较大。

招股书显示,报告期内,公司上述负债余额占总流动负债占比为47.43%、46.34%、32.45%和30.39%,高于同行业可比公司平均水平。

《电鳗快报》

热门

相关新闻