2023-01-29 15:23 | 来源:澎湃新闻 | | [IPO] 字号变大| 字号变小

公开资料显示,电子网是一家面向电子元器件垂直产业链的产业互联网B2B综合服务商。公司以数字化为驱动,以平台化为方向,以线上/线下相结合的B端运营服务能力为基础,为产...

2022年12月22日,深圳华强电子网集团股份有限公司(以下简称“电子网”)在深交所创业板上会通过,由申万宏源证券作其保荐机构。

招股书显示,电子网此次公开发行股票不超过2000.00万股,占发行后公司总股本的25.00%。预计募集资金为4.01亿元。其中,0.84亿元用于数据中台项目;1.52亿元用于采购服务平台升级项目;0.33亿元用于SaaS服务平台升级项目;0.31亿元用于信息服务平台升级项目;1亿元用于补充流动资金。

值得注意的是,电子网近年来的业绩增长依靠在海外的B2B市场,销售团队分红较高,研发费用率显著低于同行水平等一系列问题仍需引起关注。针对上述情况,发现网向电子网公开邮箱发送采访函请求释疑,截至发稿前,电子网并未给出合理解释。

销售团队人均薪资百万,研发费用率却低于同行

公开资料显示,电子网是一家面向电子元器件垂直产业链的产业互联网B2B综合服务商。公司以数字化为驱动,以平台化为方向,以线上/线下相结合的B端运营服务能力为基础,为产业链参与者提供专业化的全球采购服务和综合信息服务。

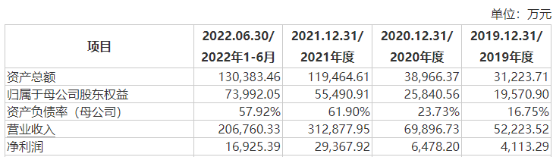

2019年-2022年上半年,电子网的营业收入分别为5.22亿元、6.99亿元、31.29亿元和20.68亿元,2020年-2022年上半年的同比增长率分别为33.84%、347.63%和98.21%;同期净利润分别为分别为0.41亿元、0.65亿元、2.94亿元和1.69亿元,2020年-2022年上半年的同比增长率分别为57.49%、353.33%和79.48%。

招股书(电子网)

值得一提的是,电子网的业绩在2021年和2022年上半年实现了飞速增长,这也主要依赖其B2B综合服务和授权分销业务。招股书显示,2019年-2022年上半年,电子网通过B2B综合服务实现营收分别为3.98亿元、6.5亿元、31.29亿元和20.68亿元,B2B综合服务占总营收的比例分别为76.3%、93.01%、100%和100%;授权分销业务在2019年和2020年实现的营收分别为1.24亿元和0.49亿元,占总营收的比例分别为23.7%和6.99%。

招股书(电子网)

不难看出,近两年来电子网已经将营业重心完全放在了B2B综合服务业务上,而有关于授权分销业务的消失,电子网也在招股书中表示道,为避免与深圳华强的同业竞争问题,公司将其独立运营的授权分销业务进行剥离。考虑到深圳华强具有良好的授权分销业务资源与背景,经公司股东会审议,同意将授权分销业务团队全部剥离至深圳华强。

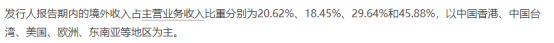

尽管授权分销业务的销售团队被分给了深圳华强,但是电子网自己的销售团队也实属彪悍。在海外“新冠疫情”较为严重,海外贸易不顺利的2020年-2022年上半年,电子网的销售们却给出了惊人的结果。招股书显示,2019年-2022年上半年,电子网的境外收入分别为1.08亿元、1.29亿元、9.28亿元和9.49亿元,占主营业务收入比重分别为20.62%、18.45%、29.64%和45.88%。

招股书(电子网)

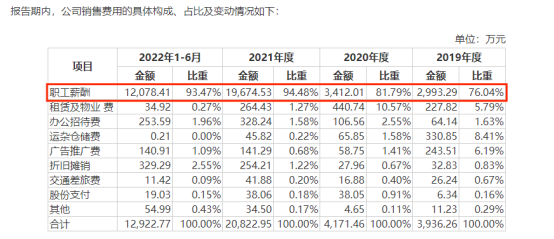

电子网为了维护这支吸金能力彪悍的销售团队,也付出了很多的代价。招股书显示,2019年-2022年上半年,电子网的销售费用分别为0.39亿元、0.42亿元、2.08亿元和1.29亿元,占比分别为7.54%、5.97%、6.66%和6.25%。其中,职工薪酬分别为0.30亿元、0.34亿元、1.97亿元以及1.21亿元,占各期销售费用的比例分别为76.04%、81.79%、94.48%和93.47%。

招股书(电子网)

赚得多得到的分成就多,电子网的销售不光实力彪悍,拿到的工资也是令人瞠目结舌。2019年-2022年上半年,电子网销售人员的平均薪酬分别为17.4万元/人、21.87万元/人、114.39万元/人和42.38万元/人。

招股书(电子网)

业内人士表示,电子网收入在近年来主要依靠海外,伴随着较高的职工薪资,若境外市场环境发生不利,将对其未来的经营造成一定的不良影响。

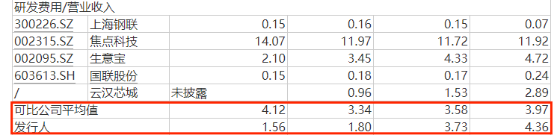

相较于电子网的销售团队,研发部门就显得有些惨淡。招股书显示,2019年-2022年上半年,电子网的研发费用分别为2279.06万元、2607.60万元、5619.94万元和3230.64万元,占营业收入的比重分别为4.36%、3.73%、1.80%和1.56%;而可比公司在研发费用率的平均值分别为3.97%、3.58%、3.34%和4.12%。

招股书(电子网)

应收账款逐年攀升,经营活动现金流波动

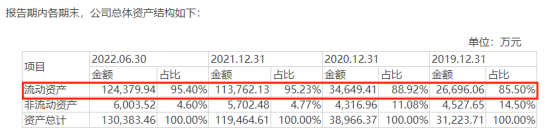

招股书显示,2019年-2022年上半年,电子网的流动资产分别为2.67亿元、3.46亿元、11.38亿元和12.44亿元,流动资产占总资产比例分别为85.50%、88.92%、95.23%和95.40%。

招股书(电子网)

查阅招股书发现,电子网流动资产较高与其应收账款的逐年攀升密不可分。2019年-2022年上半年,电子网的应收账款分别为0.97亿元、1.87亿元、7.93亿元和9.14亿元,占流动资产比例分别为36.43%、54.05%、69.69%和73.46%。

招股书(电子网)

然而,据招股书披露,电子网的应收账款周转率却显著的低于同行业可比公司平均值。报告期内,电子网的应收账款周转率分别为5.07次、4.91次、6.38次和4.85次,而同期的同行可比公司的应收账款周转率均值分别为53.95次、47.68次、53.75次和70.3次。

招股书(电子网)

电子网在招股书中解释称,可比公司由于业务模式的不同、垂直领域的不同和业务规模的不同导致应收账款周转率有较大差异,公司应收账款主要为采购服务模式下形成的应收销售款,全球采购服务根据客户的采购需求,为客户进行电子元器件产品匹配、全球比价、库存查询、采购执行等,相较于垂直于不同领域的产业互联网可比公司具有营业额高、毛利率低、应收账款周转率高的情况,采购服务具有毛利率高、给予客户一定的账期的特点。

除了应收账款占比高外,电子网的经营活动现金流也存在着波动。2019年-2022年上半年,电子网经营活动产生的现金流量净额分别为1.43亿元、0.14亿元、-1.48亿元和0.71亿元。

业内人士分析表示,应收账款占比高、经营活动现金流存在波动无疑给电子网带来了较大的资金压力,一旦资金链出现问题,将会给公司的生产经营带来重大影响。

《电鳗快报》

热门

相关新闻