2022-08-15 14:04 | 来源:新浪财经 | | [科创板] 字号变大| 字号变小

公司主营业务为提供应用性能监测服务、销售应用性能监测软件及提供其他相关服务,于2020年8月17日上市,当时募集资金净额为6.5025亿余元。...

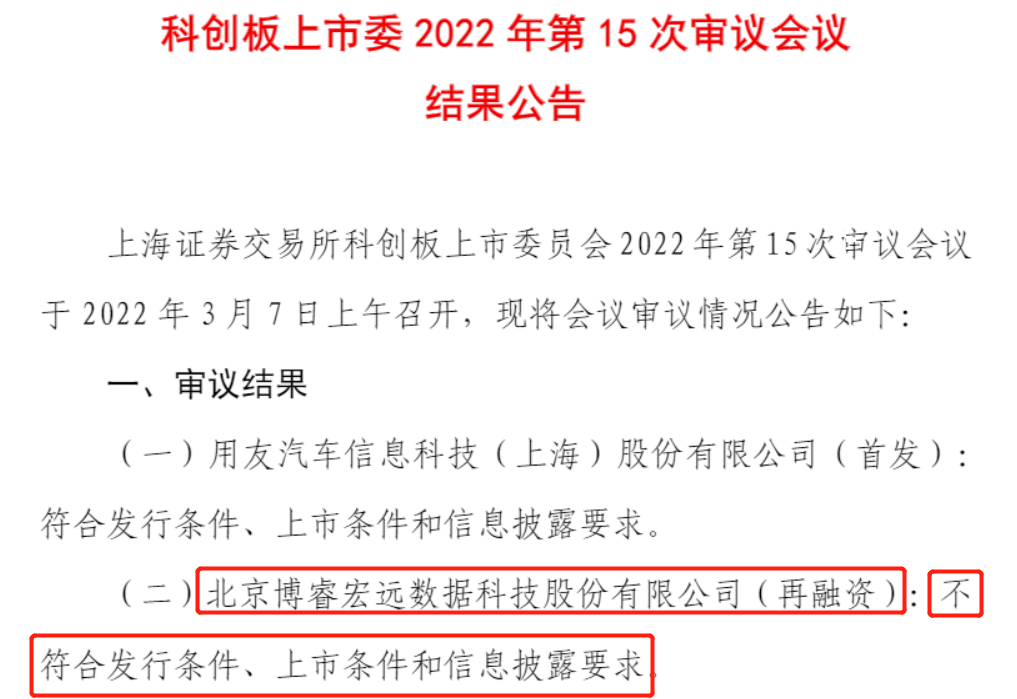

上交所网站显示,从2021年7月15日至2022年8月11日,科创板上市委共召开25次会议,审核了26家上市公司的再融资申请,只有北京博睿宏远数据(688229)的再融资(向不特定对象发行可转换公司债券)申请在2022年3月7日被否决,其他25家都获得通过(山石网科(22.480,-0.17,-0.75%)被暂缓审议后第二次上会获得通过)。另外还有3家(杭州光云科技(9.910,0.01,0.10%)、安集微电子、上纬新材(11.000,0.07,0.64%)料)是发行人和保荐机构撤回申报而终止审核,未曾安排上会。根据上交所公布的终止审核决定,北京博睿再融资被否决的原因为:根据申请文件,发行人未能充分、合理、准确说明:(1)公司上市后净利润立即大幅下滑的原因;(2)发行人在持有大额货币资金及闲置募集资金的情况下,再次融资的合理性和必要性;(3)本次融资项目研发中心升级建设项目、营销网络建设项目与 IPO 相关募投项目、目前募投外相关项目的关系;(4)本次募投大量资金实际用于新购楼宇及装修是否属于投资于科技创新领域的业务;(5)就本次募投 NPM 产品研发升级及产业化项目,发行人的竞争优势及技术的先进性,申请文件测算预期收入和毛利率的合理性。发行人本次向不特定对象发行可转债申请不符合《科创板上市公司证券发行注册管理办法(试行)》第五条、第三十八条以及《上海证券交易所科创板上市公司证券发行上市审核规则》第十一条、第十五条等规定的信息披露要求。北京博睿宏远数据早在2017年1月申报创业板IPO,2018年4月4日被当时的证监会创业板发审委否决。北京博睿宏远2020年8月17日科创板上市,IPO发行价为65.82元/股。截至2022年8月12日收盘,公司股价40.34元/股,比发行价低38.71%。

一、IPO融资6.5亿元,上市13个月后,要发可转债募资2.55亿

公司主营业务为提供应用性能监测服务、销售应用性能监测软件及提供其他相关服务,于2020年8月17日上市,当时募集资金净额为6.5025亿余元。在公司上市满13个月后,2021年9月22日,公司董事会审议通过申请发行可转换公司债券的议案,募集资金总额不超过2.55 亿元(含),债券期限为发行之日起6年。扣除发行费用后,募资净额用于3个项目:NPM产品研发升级及产业化项目、研发中心升级建设项目、营销网络建设项目。

2021年10月29日,公司收到上交所的受理通知。经两轮审核问询,并于2022年2月28日公布了发行可转债的审核中心意见落实函的回复。2022年3月7日,在上市委会议上惨遭否决。

二、上市委对公司可转债申请的现场问询问题

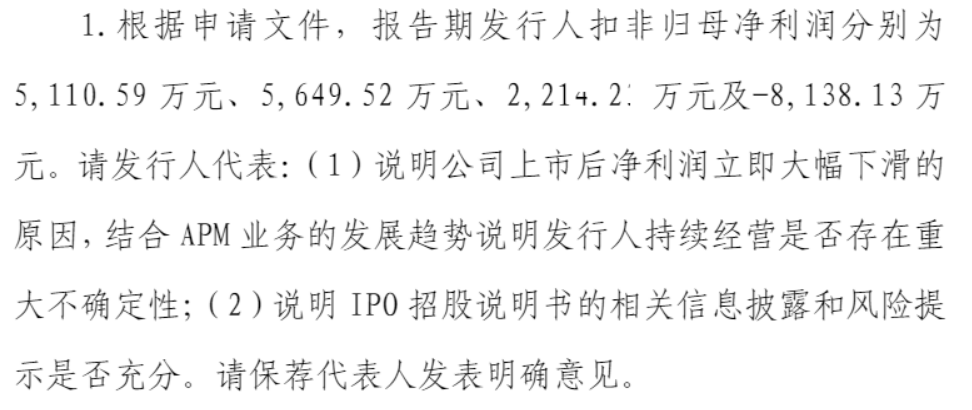

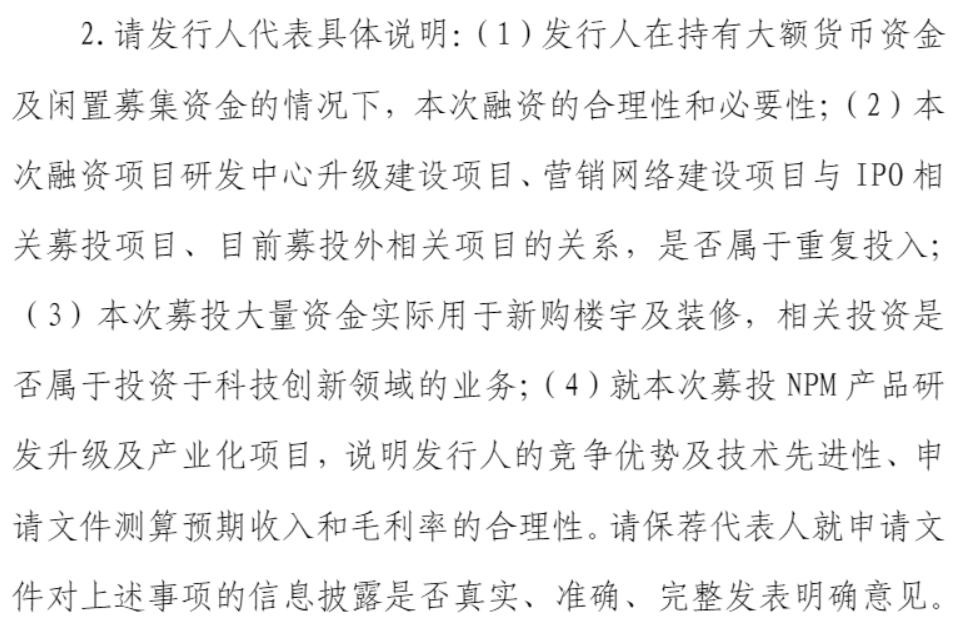

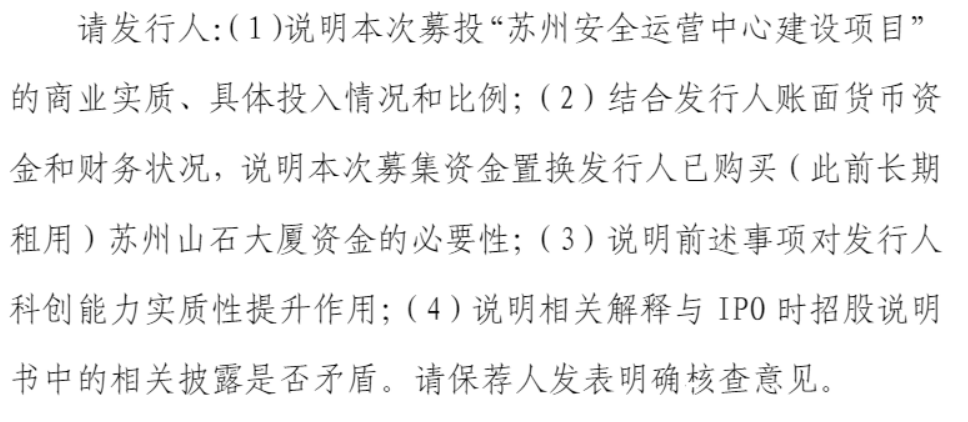

上市委对公司现场问询了两大问题,一是指出公司上市后净利润立即大幅下滑的原因,公司持续经营是否存在重大不确定性,公司IPO招股说明书的相关信息披露和风险提示是否充分。二是质疑公司本次融资的合理性和必要性,因为公司持有大额货币资金及闲置募集资金;本次募投项目与IPO募投相关的关系,是否属于重复投入;本资募投大量资金实际用于新购楼宇及装修,是否属于投资于科技创新领域的业务。

上市委要求公司进一步落实的事项:

三、上交所的终止审核决定

2022年3月9日,上交所公布关于终止对北京博睿宏远向不特定对象发行可转换公司债券审核的决定,给出了否决的理由。

本所于2021年10月29日受理你公司提交的向不特定对象发行可转换公司债券申请文件,依法进行了审核,并经2022年第15次上市委员会审议会议审议。

本所科创板上市审核中心在审核问询中重点关注了以下事项:一是发行人2021年由盈转亏、出现较大幅度亏损的原因;二是在持有大额货币资金及闲置募集资金的情况下,再次融资的合理性和必要性;三是在IPO募投研发中心建设项目未实施完毕的情况下,继续实施研发中心升级建设的合理性;四是本次募投项目新购楼宇的必要性,投资费用的测算合理性;五是发行人NPM产品与同行业产品的竞争力;募投项目效益测算的合理性。

科创板上市委员会审议认为,根据申请文件,发行人未能充分、合理、准确说明:(1)公司上市后净利润立即大幅下滑的原因;(2)发行人在持有大额货币资金及闲置募集资金的情况下,再次融资的合理性和必要性;(3)本次融资项目研发中心升级建设项目、营销网络建设项目与IPO相关募投项目、目前募投外相关项目的关系;(4)本次募投大量资金实际用于新购楼宇及装修是否属于投资于科技创新领域的业务;(5)就本次募投NPM产品研发升级及产业化项目,发行人的竞争优势及技术的先进性,申请文件测算预期收入和毛利率的合理性。发行人本次向不特定对象发行可转债申请不符合《科创板上市公司证券发行注册管理办法(试行)》第五条、第三十八条以及《上海证券交易所科创板上市公司证券发行上市审核规则》第十一条、第十五条等规定的信息披露要求。根据《科创板上市公司证券发行注册管理办法(试行)》《上海证券交易所科创板上市公司证券发行上市审核规则》相关规定,结合科创板上市委员会审议意见,本所决定对你公司向不特定对象发行可转换公司债券申请予以终止审核。

你公司如不服本决定,可在收到本决定后五个工作日内,向本所申请复审。

四、上市当年净利润同比下降60%,次年变脸亏损8326万元

北京博睿宏远数据于2020年6月11日获得上市委审核通过,2020年7月21日获得证监会注册,2020年8月17日上市。公司控股股东、实际控制人均为李凯先生,能够控制公司上市后合计52.56%的表决权。

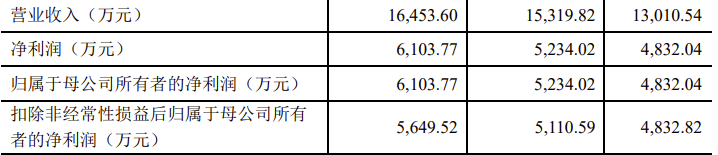

IPO申报时,2017年、2018年、2019年,公司营业收入分别为13011万元、15320万元、16454万元、扣非归母净利润分别为4833万元、5111万元、5650万元,营收和净利润持续增长,呈现良好势头。

上市当年的2020年,公司营业收入13884万元,同比下降15.62%,扣非归母净利润2214万元,同比下降60.81%。

上市第二年即2021年度直接变脸亏损了,该年实现营收为13311万元,同比下降4.13%,扣非归母净利润为-8326万元,同比下降476.03%。

上市前,应收账款余额占当期营收比例持续上升。公司2017年末、2018年末及2019年末,应收账款账面价值分别为4041.33万元、5871.37万元及6565.74万元,应收账款余额占当期营业收入的比重分别为33.03%、41.05%、43.40%。

对于2020年度业绩同比大幅下降,公司2021年2月26日发布的《2020年度业绩快报公告》归纳了两大原因:一、2020年度,由于受到新冠疫情影响,部分客户压缩预算,采购进度延后,同时由于客户普遍延期复工复产,导致部分项目的现场评测、部署、试运行、验收等环节有所延迟,软件产品未能按期交付,使得公司营业收入较上年同期下降了13.19%。二、2020年度,公司为巩固行业领先地位,进一步扩大业务规模,持续优化营销网络布局,加大新产品、新技术的研发投入,新增市场销售及研发人员110余人,导致销售费用及研发费用与2019年同期相比增加1700万元。:

对于2021年度业绩亏损,公司2022年1月29日发布的《2020年度业绩预告公告》归纳了三大原因:1、目前公司一直积极开拓市场,在银行、证券、保险、航空、供应链管理、铁路、能源等重要领域均与行业标杆客户建立了良好的合作关系,尤其是金融行业已成为公司收入的主要来源行业之一。2、2021年公司期间费用较去年同期相比涨幅较大。公司为完善营销网络体系、加强研发能力建设以及提升管理水平,加大了对销售人员、研发人员及管理人员的人才储备和培养力度,同时进一步加强市场开拓和技术创新,导致与人员、市场拓展和技术研发相关的薪酬和费用也随之增长。3、公司所处行业为知识密集型、技术驱动型产业,对专业技术人员的依赖性和专业度要求均较高,为了留住核心骨干、吸纳业内顶尖人才、提升团队凝聚力,公司于 2021年2月实施了股权激励计划,导致销售费用、管理费用、研发费用中的股份支付费用增长。

五、IPO时的“研发中心建设项目”投入才过半,发可转债时又要投资“研发中心升级建设项目”

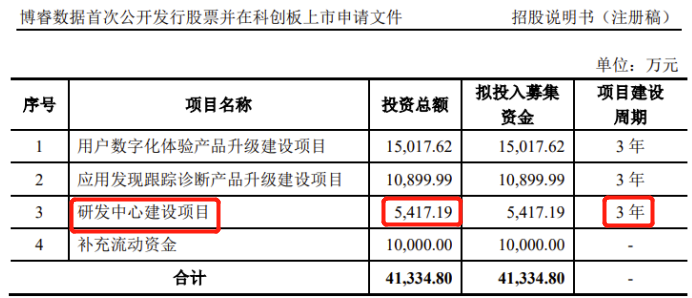

公司IPO时发行新股1110万股,每股发行价65.82元,募集资金净额65025万元,除补充流动资金1亿元以外,IPO募投项目有3个,其中研发中心建设项目拟投入5417.19万元,项目建设周期3年。

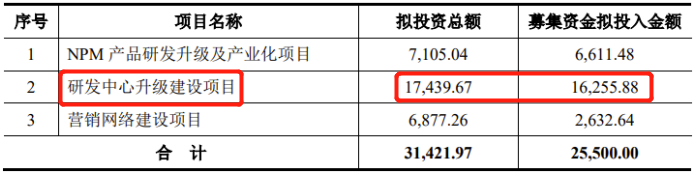

公司发行可转债的募投项目为如下三个,其中投资最大的项目就是研发中心升级建设项目,拟投入募资的1.6256亿元,占募资总额的63.75%。

根据公司2021年中报,截至2021年6月30日,IPO时的募投项目“研发中心建设项目”投入进度是48.12%,项目达到预定可使用状态日期为2023年。IPO时的“研发中心建设项目”完成只有一半,又要发可转债募集资金实施“研发中心升级建设项目”,而且升级建设的投入资金是IPO项目时的3倍多,圈钱的嫌疑确实很大。

截至2021年6月30日,IPO募投项目实际投入金额合计为2.4852亿元(含补充流动资金1亿元),而IPO时募投资金净额为6.5025亿元,尚余募投资金4亿余元。2021年半年报显示,截至2021年6月30日,公司货币资金6.93356亿余元。2021年三季报显示,截至2021年9月30日,公司货币资金6.64亿余元。因此,公司董事会在审议发行可转债议案时,公司的货币资金是很充足的。

六、2018年4月4日曾被证监会创业板发审委否决

公司早在2017年1月24日就申报创业板IPO。当时的报告期为2015年、2016年、2017年,营业收入分别为6681万元、10425万元、13011万元,扣非归母净利润分别为1841万元、3048万元、4833万元。

当时发审会议对公司询问的主要问题有4个,曾要求公司说明应收账款期末余额持续增长、逾期应收账款占比较高的原因及合理性。

1、发行人股改之前存在较频繁的股权转让。请发行人代表说明:(1)股权转让的背景及原因;(2)历史沿革中长期存在股份代持的具体原因;代持解除后股权是否清晰,是否存在纠纷或潜在纠纷。请保荐代表人说明核查过程、依据,并发表明确核查意见。

2、发行人开展应用性能管理等业务,部分业务需要在APP或服务器安装SDK及探针。请发行人代表说明:(1)被动式监测业务技术对客户网络与应用性能所造成的具体影响;(2)与客户所签署业务合同、所开展业务中是否存在可能侵犯第三方商业秘密或个人信息安全的条款、情况;(3)与客户所签署业务合同的业务内容条款和保密条款是否存在协助或变相协助客户、第三方开展可能侵犯第三方商业秘密或个人信息安全的行为;(4)发行人相关业务中应获得授权的手续是否完备。请保荐代表人说明核查过程、依据,并发表明确核查意见。

3、报告期发行人支付的会员监测费占主营业务成本比例较高。请发行人代表说明:(1)招募会员的方式、条件、管理模式、付费方式是否合法合规,如何准确配比会员工作量与需要相应结算的费用;(2)通过会员开展监测业务的法律性质,是否存在会员利用监测服务损害客户或网站、APP直接使用者利益的情况;(3)会员监测是否对发行人自主经营能力构成不利影响,是否存在纠纷或法律风险;(4)会员监测费用计付是否建立了相应的内控制度,是否可稽核,相关会计处理是否符合《企业会计准则》规定。请保荐代表人说明核查过程、依据,并发表明确核查意见。

4、报告期发行人营业收入持续增长,毛利率维持较高水平,应收账款余额逐年增加。请发行人代表:(1)结合技术优势及同行业情况,说明营业收入、毛利率变化与行业趋势是否一致,毛利率较高的合理性和可持续性;(2)说明主要客户是否稳定,是否存在大客户流失的风险,对主要客户是否存在重大依赖;(3)说明蓝汛通信同时作为主要供应商与客户的原因及合理性,与该公司的销售及采购定价是否公允;(4)说明运营系统和财务系统的数据是否衔接,IT审计是否实施到位,收入成本确认是否真实、准确、完整;(5)说明应收账款期末余额持续增长、逾期应收账款占比较高的原因及合理性。请保荐代表人说明核查过程、依据,并发表明确核查意见。

《电鳗快报》

热门

相关新闻