2022-08-19 09:12 | 来源:证券时报 | | [上市公司] 字号变大| 字号变小

高澜股份发布公告,自2022年6月20日至2022年7月8日,公司股票在连续30个交易日中已有15个交易日收盘价格不低于高澜转债的转股价,已触发有条件赎回条款,公司决定行使高澜...

祥鑫转债刚完成赎回登记,又有可转债将被强制赎回。

8月18日晚,高澜股份发布公告,提醒投资者8月19日为高澜转债停止交易及停止转股暨赎回前最后一个交易日,投资者应在8月19日收市前完成转股。值得注意的是,高澜股份为创业板上市股票,持有高澜转债如果要转换为公司股票,需要开通创业板交易权限。

高澜转债8月18日收盘价为156.3元,如果投资者不及时操作可能亏损超30%。祥鑫转债持有者因未及时操作已经产生60%以上亏损。

除了关注强赎末日交易风险外,投资者还应该关注因强赎带来的可转债杀溢价风险。8月17日晚,金博股份发布公告,将提前赎回公司发行的可转债,金博转债18日大幅杀溢价,在正股上涨0.34%的情况下,金博转债大跌10.73%。

不操作可能亏损超30%

原定于2026年12月9日到期的高澜转债,因触发有条件赎回条款,被公司强制赎回。

8月18日晚,高澜股份发布公告,自2022年6月20日至2022年7月8日,公司股票在连续30个交易日中已有15个交易日收盘价格不低于高澜转债的转股价,已触发有条件赎回条款,公司决定行使高澜转债有条件赎回权,按照债券面值加当期应计利息的价格赎回在赎回登记日收市后在中登公司登记在册的全部未转股的高澜转债。

高澜转债的停止交易和转股日均为8月22日,8月19日为最后交易日和转股日。根据安排,截至2022年8月19日收市后仍未转股的高澜转债将按照100.49元/张的价格被强制赎回,赎回完成后,高澜转债将在深圳证券交易所摘牌。

截至8月18日收盘,高澜转债的价格为156.3元/张,投资者如果不及时操作可能亏损35.71%。

值得注意的是,高澜股份为创业板上市股票,持有高澜转债如果要转换为公司股票,需要开通创业板交易权限。

近期被强制赎回的可转债明显增多。祥鑫转债8月18日为数登记日,也是最后交易日和转股日,可转债收盘价达293元/张,按照赎回价格100.43元/张计算,持有祥鑫转债不及时操作已亏损65.72%。

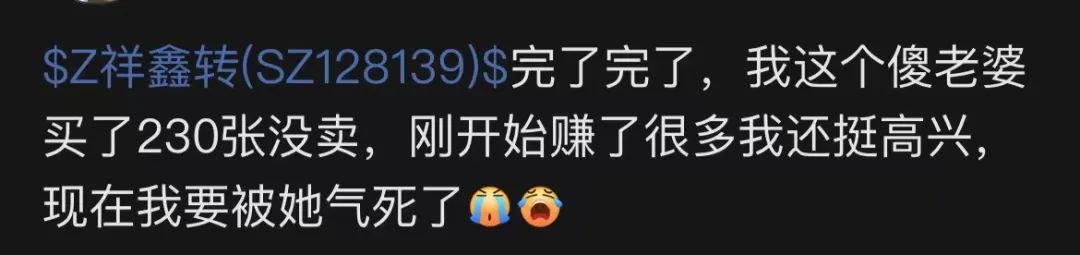

在股吧,有投资者因18日没有及时卖出而十分懊恼。

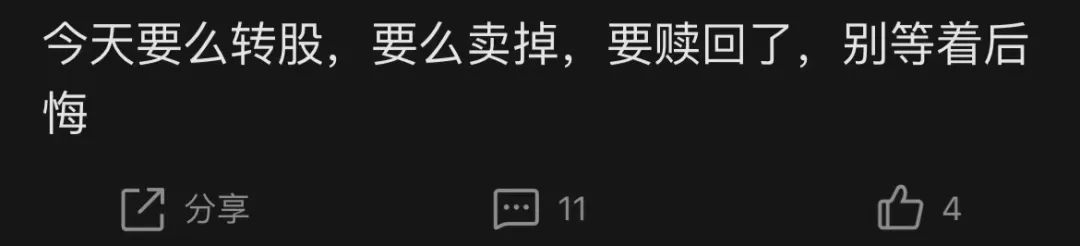

也有投资者在盘中提示大家转股或卖出。

高澜转债完成赎回登记后,接下来海兰转债、雷迪转债、傲农转债、中大转债、美力转债也将陆续被强制赎回,其中,海兰转债最后交易日和赎回登记日为同一天,雷迪转债、傲农转债、中大转债、美力转债将为投资者预留3天的转股时间,最后交易日提前。

需要注意的是,接下来被强制赎回的可转债,高澜转债、海兰转债、雷迪转债、美力转债对应的正股均为创业板股票,投资者尤其需要注意是否开通创业板交易权限。

警惕赎回杀溢价风险

因强制赎回带来的可转债杀溢价也是投资者需要注意的风险。

8月17日晚,金博股份发布提前赎回可转债的公告,8月18日开盘,金博转债开盘大跌10%,随着金博股份股价盘中下调,金博转债一度跌13%,尾盘随着金博股份股价拉升,金博转债跌幅收窄,收盘跌10.73%,转股溢价率降至1.91%。

金博转债为2021年8月18日上市的可转债,上市时间刚好只有一年时间,在满足赎回条件的情况下,公司便公告提前赎回可转债。事实上,此前被强制赎回的可转债上市时间较久,金博转债上市仅有一年时间,便被强制赎回,可能会引起其他可转债杀溢价率,投资者需要注意相关风险。

实际上,在金博股份发布提前赎回公告前,公司已发布公告提醒投资者金博转债预计满足赎回条件。8月10日晚,金博股份公告称,自2022年7月28日至2022年8月10日,公司股票收盘价格已有十个交易日的收盘价不低于金博转债当期转股价格的130%,这也就告诉投资者如果在未来二十个交易日内有五个交易日公司股票的收盘价不低于当期转股价格的130%,公司将有权决定是否赎回金博转债。

此案例,提醒投资者,在可转债新规下,投资者尤其需要注意强赎风险。可转债作为一种兼具“股性”和“债性”的混合证券品种,能更好满足上市公司和投资者多元化投融资需求,在增强金融服务实体经济能力、提高直接融资比重、优化投融资结构等方面发挥着愈发重要的作用。

可转债新规下,由于“不赎回”的转债增加3个月的“冷静期”,对那些本就对赎回犹豫不决的公司来说、将会逼其做出更明确的决定,目前已有不少公司进行提前赎回。

自8月初以来,已有中大力德、江丰电子、台华新材、朗新科技、拓尔思、齐翔腾达、伯特利、金博股份、泉峰汽车、三超新材、华翔股份等发布公告,提醒投资者公司发行的可转债可能满足赎回条款。其中,中大力德、金博股份已明确要提前赎回可转债,江丰电子、台华新材、朗新科技、拓尔思、齐翔腾达、伯特利决定不赎回,泉峰汽车、三超新材、华翔股份等发行的可转债满足赎回条款还需要时日。

华泰证券表示,新规落地后,由赎回导致的风险波动将明显降低,且发行人判断是否执行赎回也将更理性,高价转债估值的合理中枢有所下降。赎回层面的风险,主要来自高价转债从不赎回预期转向赎回的变化。不赎回时间间隔增加至3个月后,转债再次触发赎回的时间分布将更分散,对应系统性风险减小。投资者判断赎回预期和是否应继续持有转债也更从容,每只转债一年内最多判断四次赎回预期。

但增加限制后,发行人执行赎回的比例或将有所提升。这或将导致,高价转债的时间价值有所降低,对应转债估值支撑有所下降,尤其下半年至明年更多老券已进入存续第三年时间。

《电鳗快报》

热门

相关新闻